Consol Energy Inc (NYSE:CEIX) – американская угледобывающая компания с доказанными запасами 2,18 млрд тонн угля, занимающаяся добычей, переработкой и экспортом энергетического битуминозного угля.

Consol Energy владеет и управляет горнодобывающим комплексом Пенсильвании (PAMC), который включает рудник Бейли, рудник Энлоу Форк, рудник Харви и Центральный обогатительный завод, а также морской терминал CONSOL, расположенный в порту Балтимора. Компания оперирует в двух бизнес-сегментах: PAMC (добыча и переработка угля) и CONSOL Marine Terminal (услуги морского экспортного терминала).

Компания также разрабатывает месторождения Итманн и Гринфилд. Клиентами CEIX являются электрогенерирующие компании США, Европы и Азии. Компания была основана в 1864 году со штаб-квартирой в Канонсбурге, штат Пенсильвания.

Драйверы роста

Проблемы с поставками газа привели к повышенному спросу на уголь, и, вероятно, это долгосрочная тенденция, несмотря на «зеленый переход».

Драйвером растущего спроса на уголь, производимый CEIC, является в основном растущий объем мощностей по производству цемента в Индии.

В текущих геополитических реалиях спрос на уголь будет стабильным благодаря существующим мощностям в развивающихся странах, в частности, Китай модернизирует свои угольные электростанции.

Consol является 100% владельцем стратегического терминала по экспорту угля мощностью 15 млн тонн в год в штате Мэриленд.

Целевые показатели компании на 2023 г.:

· Объем продаж угля: 25-27 млн тонн

· Средняя реализованная выручка PAMC: $78-$84 за тонну

· Средние cash costs: $34-$36 за тонну

· Объем производства комплекса Itmann: 0,4-0,6 млн тонн

· Капитальные затраты: $160-$185 млн

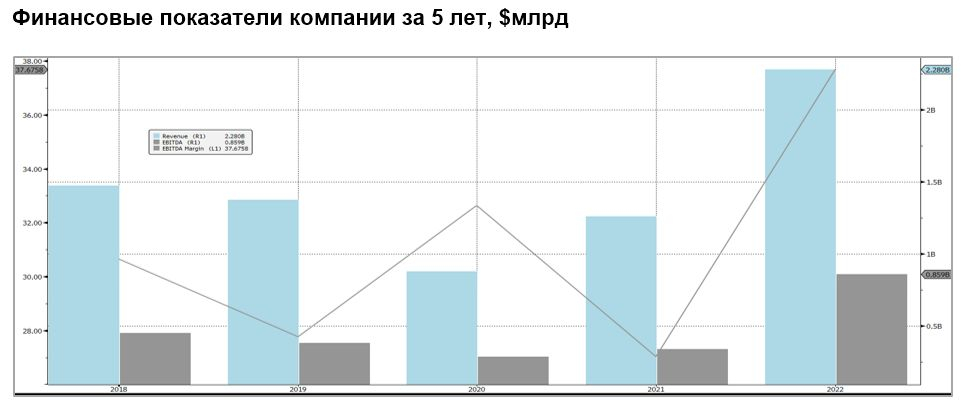

Маржа по EBITDA достигла рекордных 46,6% в 2022 г., а прибыль выросла в 14 раз год к году до $467 млн. Себестоимость производства на уровне $25/т ниже, чем у большинства конкурентов.

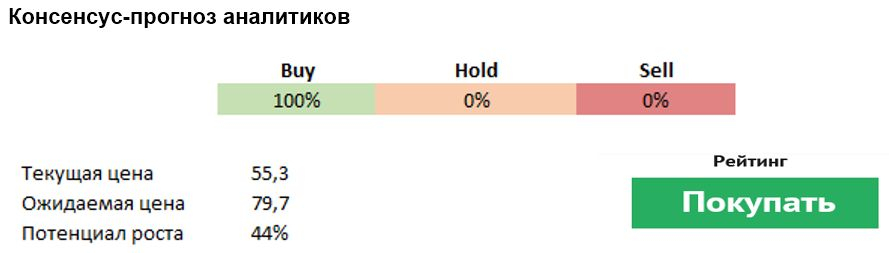

CEIX торгуется на низких отметках с коэффициентом EV/EBITDA на 2023 год 1,7x и имеет чистую дивидендную доходность на уровне 8,2%. CEIX объявила об обновлении и увеличении своей расширенной программы доходности акционеров, которая вступит в силу в 1 квартале 2023 г, предполагающей возврат от 35% до 50% квартального свободного денежного потока в виде дивидендов и / или выкуп акций. Компания имеет устойчивый и растущий экспорт, а значительный свободный денежный поток в 2022 г. ($0,5 млрд) привел к сокращению чистого долга, и к концу года обязательства стали незначительны.

Риски

Рецессия в западных экономиках может привести к стагнации спроса, а восстановление экономик может быть медленным.

Зеленая повестка не благоприятствует росту спроса на уголь, долгосрочно доля угля в энергобалансе будет сокращаться.

Компания сильно зависит от мировой конъюнктуры цен на энергоресурсы, которые крайне волатильны, что делает ее доходы уязвимыми.

Евгений Шатов, управляющий партнер «Борселл»