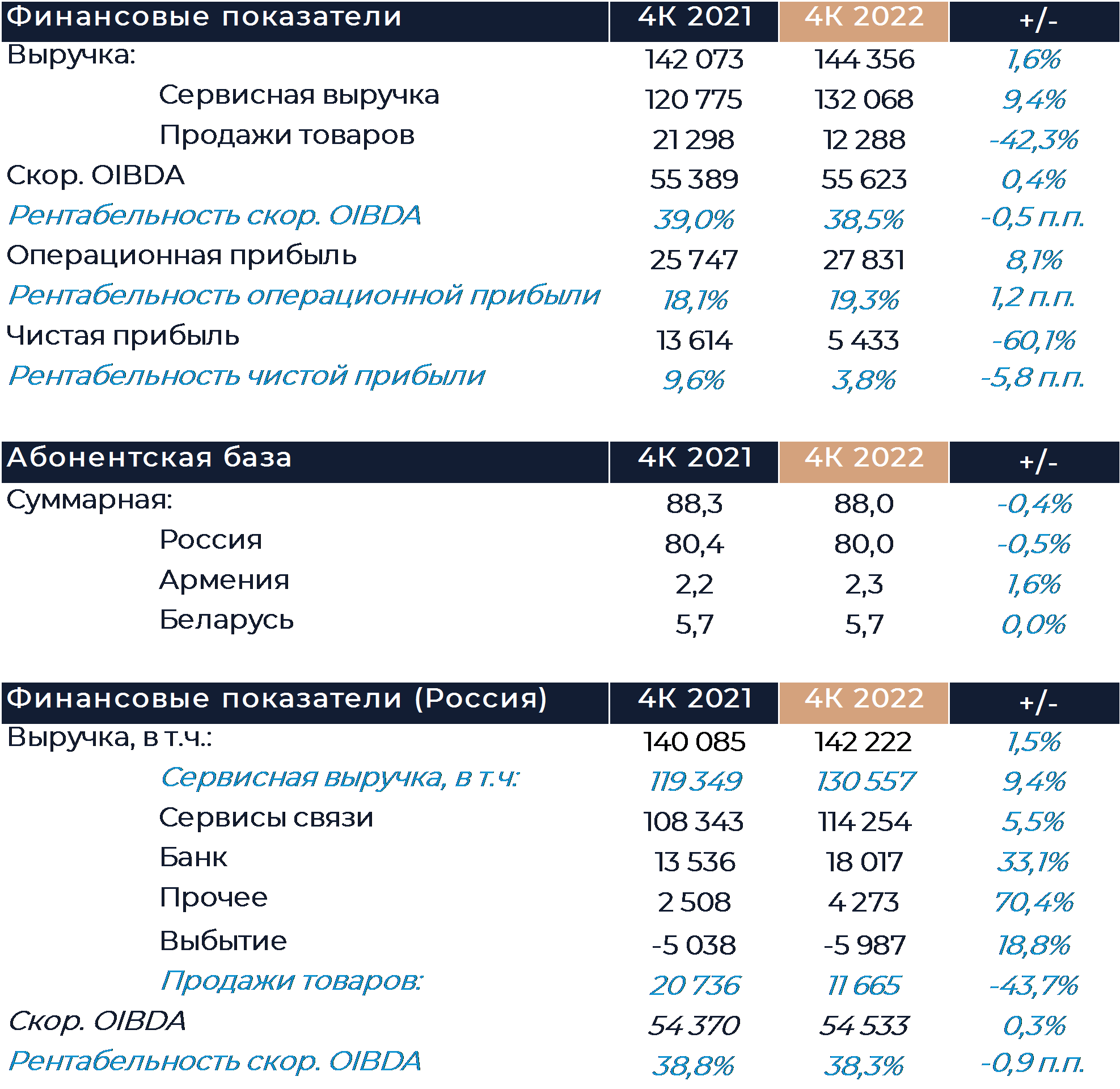

Группа МТС (MCX:MTSS) представила свои финансовые результаты за 4К 2022 г., которые, на наш взгляд, выглядят нейтрально. Выручка компании оказалась выше консенсуса и нашего прогноза за счет сильных результатов основного бизнеса сервисов связи. Скор. OIBDA по итогам периода была примерно на уровне ожиданий и сюрпризов здесь не наблюдалось. Чистая прибыль снизилась на 60% г/г в основном из-за эффекта изменения валютного курса, роста финансовых расходов и разового увеличения налоговой нагрузки. Комментариев относительно текущего года компания не предоставила. Наша рекомендация для акций МТС на данный момент - «Покупать» с целевой ценой 340 руб. за бумагу.

Выручка оператора по итогам квартала увеличилась на 1,6% г/г и опередила прогнозы аналитиков. В основном это стало возможным за счет более быстрого, чем ожидалось роста доходов от сервисов связи. В конце сентября прошлого года МТС провели второе повышение тарифов, которое полноценно оказало эффект на финансовые результаты только в 4К. За счет этого повышения рост выручки от сервисов связи ускорился с 2,1% г/г в 3К до 5,5% г/г по итогам финального квартала. Операционные метрики бизнеса также продолжают демонстрировать заметный рост и в частности это касается базы экосистемных абонентов и абонентов конвергентных тарифов. Их количество увеличилось на 53% г/г и 17% г/г соответственно. Расширяется база пользователей мобильного приложения МТС и подписки Premium. Мы отмечаем, что с учетом текущего разбирательства с ФАС относительно повышения тарифов МТС, скорее всего, будет осторожно подходить к ценовой политике в текущем году.

Выручка МТС Банка увеличилась на 33% г/г. Показатель остается высоким, но демонстрирует существенное замедление темпов относительно предыдущего квартала. На темпах роста выручки заметно сказалось объявление частичной мобилизации, из-за которой кредитный портфель банка расширялся менее активно, чем раньше. На уровне OIBDA банк остался в плюсе. CEO МТС отметил в релизе, что компания продолжает изучать влияние наложенных санкций на кредитную организацию.

Продажи товаров в розничной сети упали почти на 44% г/г в силу проблем с поставками и сложной макроэкономической обстановкой в стране. Количество салонов, как и ожидалось, снизилось на несколько процентов относительно сопоставимого периода прошлого года. Падение продаж в значительной степени нивелировало рост других направлений, но не оказало существенное влияние на OIBDA группы.

В Армении выручка увеличилась более чем на 10% г/г, а OIBDA почти на 15% г/г, что стало возможным благодаря позитивной динамике бизнеса и благоприятному изменению валютного курса. На общие результаты группы подразделение оказывает незначительный эффект.

Рентабельность скор. OIBDA снизилась на 0,5 п.п. г/г, что по большей части связано с увеличением расходов на персонал. Чистая прибыль показала падение сразу на 60% г/г и была хуже нашего прогноза в силу сильного негативного эффекта от разницы валютных курсов, а также роста финансовых расходов и разового увеличения налоговой нагрузки.

Капитальные затраты МТС по итогам 2022 г. остались на уровне 2021 г., что в основном является следствием закупки оборудования впрок. Долговая нагрузка на основе коэффициента чистый долг к OIBDA снизилась до уровня 1,7х против 1,9х в предыдущие периоды. Свободный денежный поток без учета банка в 2022 г. упал на 17 млрд руб. г/г и составил 37 млрд руб. на фоне роста расходов на персонал и активности M&A.