Валюты G10

Итоги понедельника

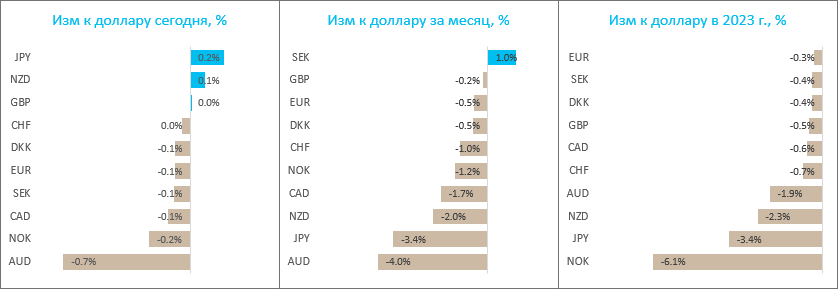

Доллар подешевел против франка, евро и датской кроны, но укрепился против всех остальных валют Большой десятки.

В Швейцарии потребительские цены в феврале выросли на 3,4% г/г. Наиболее заметно выросли цены на авиаперевозки, турпутевки, аренду и бензин. Консенсус-прогноз экономистов предполагал замедление темпов роста инфляции до 3,1% г/г. Базовая инфляция в Швейцарии, не учитывающая энергоносители и продукты питания, ускорилась 3-й месяц подряд, достигнув 2,4% г/г. Цифры сигнализируют о том, что Швейцарский национальный банк вынужден продолжать повышение ставок. Это оказало поддержку франку.

Евро отреагировал на комментарии члена управляющего совета ЕЦБ Роберта Хольцмана, который заявил, что поддерживает повышение ставок с шагом 50 б.п. на каждой встрече до июля.

Слабость австралийского доллара обусловлена китайскими прогнозами. В воскресенье на Всекитайском собрании народных представителей премьер Госсовета КНР Ли Кэцян объявил цель по росту ВВП страны в 2023 году на уровне около 5%, которую инвесторы посчитали не слишком амбициозной. Сырьевые цены упали после этого прогноза, оказав давление на австралийскую валюту.

Старт вторника

Индекс доллара, падая третий день подряд, обновил минимум с 22 февраля. Доллар дешевел против большинства конкурентов из G10.

Австралийский доллар снова был самой слабой валютой группы. Резервный банк Австралии повысил ставку на 25 б.п. до 3,6%, как и ожидалось, но сигнализировал, что инфляция, возможно, достигла пика. Дальнейшее повышение ставок будет зависеть от поступающей статистики.

Сегодня в фокусе выступление главы ФРС Джерома Пауэлла с докладом о денежно-кредитной политике перед банковским комитетом Сената. Инвесторы будут пытаться найти в его комментариях сигналы возможного возвращения к более агрессивному шагу повышения ставок (+50 б.п. по сравнению с +25 б.п. в феврале).

Наш взгляд

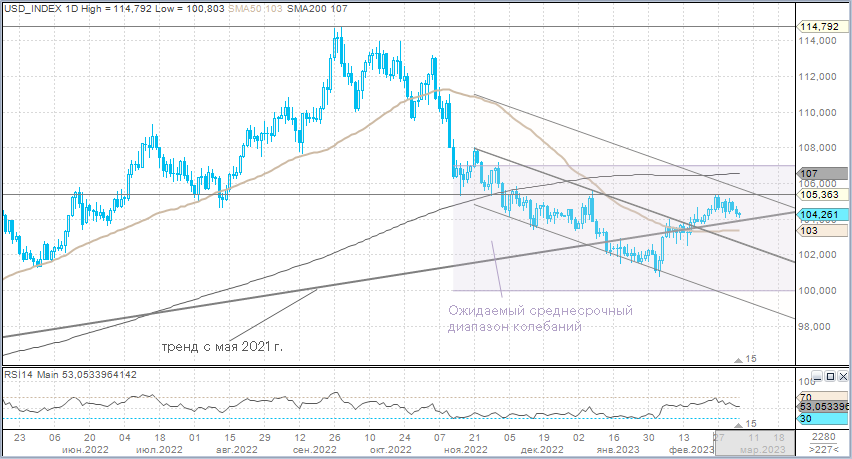

Рынки рискованных активов постепенно снимают розовые очки, сквозь которые они смотрели на ситуацию в декабре и январе. Трехмесячная ставка Libor в понедельник впервые за 15 лет превысила значение 5%. Это отражает тот факт, что трейдеры денежного рынка закладывают в цены не только более высокое значение пиковой ставки ФРС в 2023 г., но и более продолжительный период времени, в течение которого ставка будет находиться на пиковом уровне до момента решения ЦБ о снижении ставки.

Несмотря на эти переоценки, доллар не демонстрирует продолжение февральской восходящей коррекции. На наш взгляд, это может указывать на то, что рынки закладываются на сценарий, при котором нормализация денежно-кредитной политики ФРС произойдет раньше, чем нормализация ЕЦБ.

Охлаждение на рынке труда в США может указать на то, что ФРС раньше возьмет инфляцию под контроль, нежели ЦБ Европы. Поэтому перспектива изменения дифференциала ставок пока не подтверждает возможность более существенной восходящей коррекции доллара.

Ключевые события этой недели:

· Вторник, 7 марта. Оптовые запасы и потребительское кредитование в США

· Вторник, 7 марта. Полугодовой отчет главы ФРС Джерома Пауэлла о денежно-кредитной политике для банковского комитета Сената,

· Вторник, 7 марта. Решение по ставке в Австралии

· Среда. 8 марта. ВВП еврозоны

· Среда. 8 марта. Данные по занятости ADP, торговый баланс, вакансии JOLTS

· Среда. 8 марта. Полугодовой отчет Пауэлла о денежно-кредитной политике для комитета Палаты представителей по финансовым услугам

· Среда. 8 марта. Решение по ставке в Канаде

· Четверг, 9 марта. Потребительская инфляция в Китае

· Пятница, 10 марта. Решение по ставке Банка Японии

· Пятница, 10 марта. Отчет по рынку труда в США за февраль

Российский рубль

Итоги понедельника

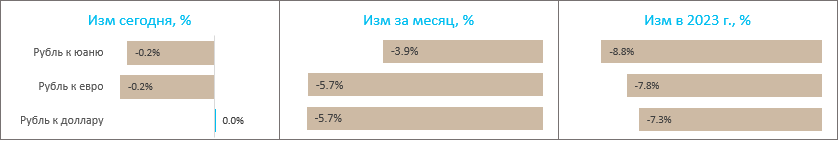

Доллар подешевел к рублю на 19 копеек до 75,45 руб. Евро подорожал на 18 копеек до 80,47 руб. Китайский юань потерял 7 копеек, снизился до 10,855 руб.

Торговый объем в парах USDRUB, EURRUB и CNYRUB вырос относительно показателей пятницы.

· Торговый объем в паре доллар/рубль (расчетами завтра) составил 62,7 млрд руб. против с 54,7 млрд руб. в предыдущий день.

· Торговый объем в паре евро/рубль (расчетами завтра) составил 52,2 млрд руб. против 46,4 млрд руб. в предыдущий день.

· Торговый объем в паре юань/рубль (расчетами завтра) составил 78,2 млрд руб. против 54,4 млрд руб. в предыдущий день.

Ситуация с поступлением в бюджет нефтегазовых доходов стабилизировалась. Цифры Минфина, опубликованные накануне, позволяют утверждать, что ситуация улучшилась в феврале относительно января. Поэтому механизм бюджетного правила позволяет сократить объемы продажи валюты из ФНБ.

Отклонение фактически полученных нефтегазовых доходов от ожидаемого месячного объема нефтегазовых доходов по итогам февраля 2023 года составило +12,3 млрд руб., в то время как в январе отклонение было отрицательным, составило -52,1 млрд руб. в связи с поступлением экспортной пошлины на газ в меньшем объеме. Нефтегазовые доходы бюджета в феврале увеличилась к январю на 96 млрд руб. НДПИ на нефть в феврале вырос к январю на 127 млрд руб. НДПИ на газ вырос на 76,2 млрд руб.

Старт вторника

Доллар дешевел к рублю на 1,5 копейки до 75,43, евро прибавил в цене почти 10 копеек до 80,57, а китайский юань подорожал на 1,4 копейки до 10,87.

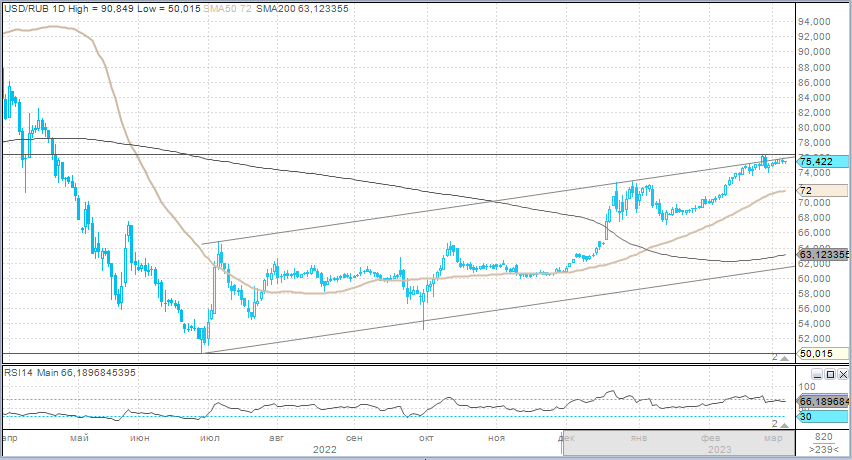

Наш взгляд

Геополитика перестала оказывать очевидное давление на курс рубля. Паре USDRUB в текущих условиях будет непросто закрепиться выше 76 рублей за доллар. При этом с 22 февраля котировки неохотно отдают поддержку 75,00. Считаем, что в ближайшей перспективе эта поддержка вновь будет проверена на прочность. Наш краткосрочный ориентир 74–76.