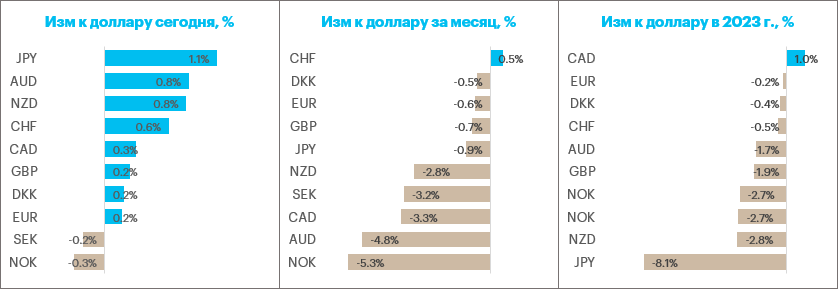

Краткие итоги минувшей недели. Индекс доллара достигал максимума с ноября 2022 г. на уровне 105,89 п., но по итогам недели растерял большую часть своих достижений. Доллар подешевел против франка и иены, остался стабильным к евро, датской кроне и фунту стерлингов, заметно подорожал против валют товарно-сырьевого блока Большой десятки, а также против шведской кроны. Китай обозначил более скромные цели экономического роста в 2023 г. (5% г/г). Инфляция в Южной Корее и Мексике замедлилась сильнее прогнозов, а вот в Швейцарии рост цен неожиданно ускорился. В США занятость растет 11 месяцев подряд выше ожиданий экономистов, количество вакансий исторически остается очень высоким, уровень увольнений вырос до самого высокого значения с конца 2020 г. Доходности казначейских облигаций существенно снизились по всей длине кривой, что негативно сказалось на динамике USD. Банкротство SVB Financial Group оказало давление не только на рынок акций, но и на валюту США. В середине недели рынки свопов закладывались на высокую вероятность повышения ставки по федеральным фондам в марте на 50 б.п., подразумевая пик ставок на уровне 5,5%. Но к концу недели ожидания агрессивного повышения в марте сократились, пиковая ставка в 2023 г. оценивалась уже на уровне 5,25%.

Старт новой недели. Индекс доллара утром в понедельник снижался 3-й день подряд. DXY падал до 103,67 п. — минимум с 16 февраля. Доллар дешевел против большинства валют G10. На старте недели мы видим, что рынок отыгрывает сценарий, при котором банкротство SVB может спровоцировать более широкие проблемы в американском финансовом секторе. В результате спрос на казначейские облигации растет, а их доходность в понедельник продолжает снижаться. Доходность 2-летних нот растеряла весь рост в 2023 году, опускалась сегодня до 4,33%. Доходности 10-летних облигаций опустились ниже уровней конца прошлого года (3,875%) еще в пятницу. Сегодня показатель снижался до 3,658% — минимум с 14 февраля.

Рынки свопов и фьючерсов на ставку по федеральным фондам в понедельник еще более резко снизили ожидания по ставкам. Денежный рынок отказался от ожиданий повышения ставок в марте на 50 б.п. и теперь с вероятностью 92% подразумевает мартовское повышение на 25 б.п. Пиковая ставка в 2023 г. подразумевается на уровне 5% к июлю, на конец текущего года 4,7%. Главный экономист Goldman Sachs (NYSE:GS) Ян Хациус ожидает, что 22 марта ФРС не станет повышать ставки и сохранит их на уровне 4,75% на фоне текущего стресса в американской банковской системе. Однако Goldman прогнозирует повышение ставок в мае, июне и июле (в апреле решение по ставкам не запланировано) с шагом 25 б.п. на каждом заседании. Goldman в настоящий момент единственный — кто не ожидает повышения ставок ФРС в марте.

В фокусе не этой неделе:

· Вторник, 14 марта. Потребительская инфляция в США за февраль

· Среда, 15 марта. Китай: розничные продажи, промышленное производство, среднесрочное кредитование, уровень безработицы

· Среда, 15 марта. Еврозона: промышленное производство

· Среда, 15 марта. США: розничные продажи, индекс цен производителей

· Четверг, 16 марта. Решение по ставкам ЕЦБ

· Четверг, 16 марта. США: начала жилищных строительств, первичные заявки на пособие по безработице

· Четверг, 16 марта. Глава Минфина США Джанет Йеллен выступи перед финансовым комитетом Сената

· Пятница, 17 марта. США: индекс потребительских настроений Мичиганского университета, промышленное производство, опережающий индекс Conference Board

Отчет по рынку труда в США за февраль, который был опубликован в пятницу, не внес ясности в то, какое решение ФРС может принять по итогам заседания 22 марта: повысить ставку на 25 б.п. или на 50 б.п. Рынок сфокусируется на публикации 14 марта отчета по потребительской инфляции за февраль, чтобы более точно определиться с оценкой будущих шагов Федрезерва. Как ожидается, показатель CPI в. феврале вырастет на 0,4% м/м (+0,5% м/м в январе) и на 6% г/г (6,4% г/г в январе). При этом базовая потребительская инфляция core CPI вырастет на 0,4% м/м и 5,5% г/г (+5,6% г/г в январе).

Наш взгляд. Банкротство Silicon Valley Bank пока, выглядит как обособленное событие, а не как предвестник системной цепочки дефолтов в банковской системе. Тем не менее риски повышения ставок в марте на 50 б.п. ситуация в американском банковском секторе снизила. Потребуется публикация данных по CPI значительно выше прогнозов, чтобы вернуть на рынок ожидания возможного мартовского повышения на 50 б.п.

По сути, наша цель восходящей коррекции доллара, которая наблюдалась в феврале и первой половине марта — выполнена. DXY вошел в диапазон 107–106 и почти протестировал на прочность верхнюю границу этого коридора. Темпы ослабления доллара увеличатся только в случае уверенного пробития 50-дневной скользящей средней с текущим значением на 103,5 п., выступающей в моменте в статусе поддержки. Попытки роста выше 100-дневной МА (105,22 п.) и вплоть до 200-дневной МА (106,6 п.) до публикации инфляционной статистики выглядят привлекательно для входа в среднесрочные короткие позиции по доллару. Мы можем скорректировать свою точку зрения после публикации данных по CPI во вторник.