Европа

Вечером понедельника Stoxx Europe 600 снижался третью сессию подряд, и сегодня снижение заметно усилилось. По состоянию на 17:45 мск 10 из 11 основных секторов индекса находились в минусе. Наибольшую устойчивость показывали ЖКХ, производство товаров первой необходимости и здравоохранение. Главными аутсайдерами выступали финансы, энергетика и ИТ.

Наихудшую динамику вновь показывал индекс финансовых компаний, терявший свыше 5%. Коллапс американского Silicon Valley Bank, имевший место в конце прошлой недели, продолжает нервировать инвесторов, опасающихся, что это — лишь первая ласточка в возможной цепной реакции. Впрочем, в этом событии есть и относительный позитив: теперь рыночная оценка вероятности повышения ставок ЕЦБ на 50 б.п. на этой неделе составляет лишь около 50%, тогда как на прошлой она была значительно выше.

Рынок акций Европы заметно перекуплен, а коррекция, для который нужен был лишь повод, давно назрела.

Дивидендная доходность Stoxx Europe 600 составляет 3,5%. Индекс торгуется с коэффициентом 13,3 к прибыли за прошедший год (P/E) и с коэффициентом 11,7 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 45,3% компаний индекса торгуются выше своей 50-дневной МА, 62,5% торгуются выше своей 100-дневной МА, 68,2% торгуются выше своей 200-дневной МА.

На 17:45 мск:

- Индекс MSCI EM -955,28 п. (-1,35%), с нач. года -0,1%

- Stoxx Europe 600 -442,13 п. (-2,56%), с нач. года +4,1%

- DAX -14 950,74 п. (-3,09%) с нач. года +7,4%

- FTSE 100 — 7 561,42 п. (-2,41%), с нач. года +1,5%

США

Вечером понедельника S&P 500 снижался третью сессию подряд. По состоянию на 17:45 мск 5 из 11 основных секторов индекса находились в минусе. Наилучшую динамику показывали ЖКХ, недвижимость и здравоохранение. Отставали финансы, энергетика и промышленность.

На рынке акций США наблюдался типичный «risk-off»: инвесторы продавали акции и в панике скупали облигации. Вследствие этого события доходности трежерис снижались третью сессию подряд, а доходность двухлетних бумаг опускалась ниже 4% впервые с начала октября 2022 г. По данным Bloomberg, трехдневное снижение данного показателя примерно на 100 б.п. оказалось самым быстрым с «Черного понедельника» 1987 года.

Кроме того, теперь рынок фьючерсов на ставку по федеральным фондам учитывает в ценах, что она достигнет пика на уровне 4,73% в мае, тогда как в прошлую среду предполагалось, что это произойдет лишь в сентябре и на уровне 5,69%.

Экономисты Goldman Sachs (NYSE:GS) и PIMCO полагают, что 22 марта ФРС может взять паузу в цикле повышения ставок. Рынок фьючерсов уже оценивает вероятность такого события в 36% против 8% сегодня утром и 0% на прошлой неделе.

Дивидендная доходность S&P 500 составляет 1,8%. Индекс торгуется с коэффициентом 18,5 к прибыли за прошедший год (P/E) и с коэффициентом 15,9 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

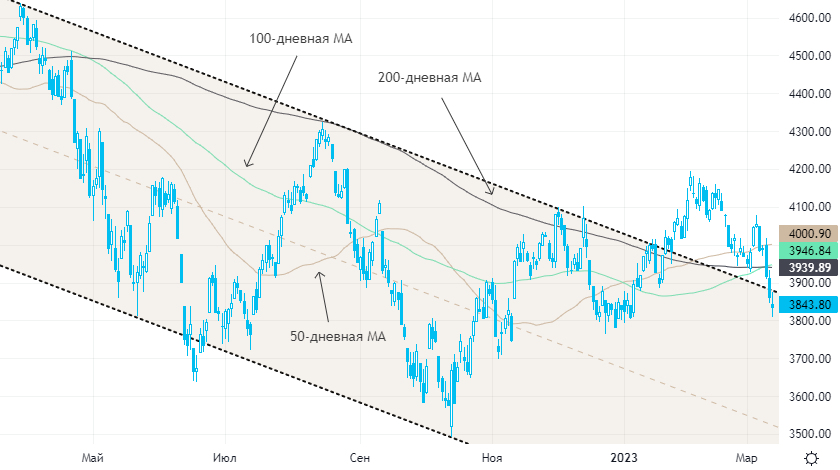

Из состава S&P 500: 16,5% компаний индекса торгуются выше своей 50-дневной МА, 31,0% торгуются выше своей 100-дневной МА, 44,2% торгуются выше своей 200-дневной МА.

На 17:45 мск:

- S&P 500 — 3 844,12 п. (-0,45%), с нач. года +0,1%

- VIX — 29,12 пт (+4.32 пт), с нач. года +7.45 пт

- MSCI World — 2 657,41 п. (-1,25%), с нач. года +2,1%

Нефть и другие сырьевые активы

Вечером понедельника цены на нефть снижались на фоне общего ухудшения рыночных настроений, спровоцированного коллапсом Silicon Valley Bank. Впрочем, почти все потери уже были отыграны: днем майские фьючерсы на Brent впервые с начала февраля опускались ниже $80, теряя 5% с лишним.

Риски рецессии, а также опасения относительно того, что недостаточно быстрое восстановление экономики Китая окажет слабую поддержку сырьевым товарам, включая энергоносители, вновь давят на рынки. Saudi Aramco (TADAWUL:2222) прогнозирует, что к концу 2023 года мировое потребление нефти достигнет рекордных 102 млн б/с, однако пока это — довольно отдаленная перспектива.

По подсчетам Bloomberg, на неделе до 10 марта объем морского экспорта российской нефти подрос до 3,3 млн б/с, отыграв около 40% снижения, имевшего место в предыдущий отчетный период. Произошло это благодаря тому, что Индия начала закупать российское черное золото и на Тихом океане вдобавок к портам на западе страны, пишет агентство.

Драгметаллы вновь показывали мощный рост: этому способствовало как продолжающееся снижение доллара против валют G10, так и сильный спрос на защитные активы. Ожидания по пиковому уровню процентных ставок, равно как и доходности гособлигаций США заметно снизились за последние три дня, и это — очень благоприятный фон для золота.

- Brent, $/бар. — 81,96 (-0,99%) с нач. года -4,6%

- WTI, $/бар. — 75,77 (-1,19%) с нач. года -5,6%

- Urals, $/бар. — 55,14 (-1,52%) с нач. года -13,9%

- Золото, $/тр. унц. — 1 911,58 (+2,32%) с нач. года +4,8%

- Серебро, $/тр. унц. — 21,80 (+6,14%) с нач. года -9,0%

- Алюминий, $/т — 2 321,50 (+0,37%) с нач. года -2,4%

- Медь, $/т — 8 887,50 (+0,23%) с нач. года +6,2%

- Никель, $/т — 23 230,00 (+2,41%) с нач. года -22,7%