Итоги понедельника

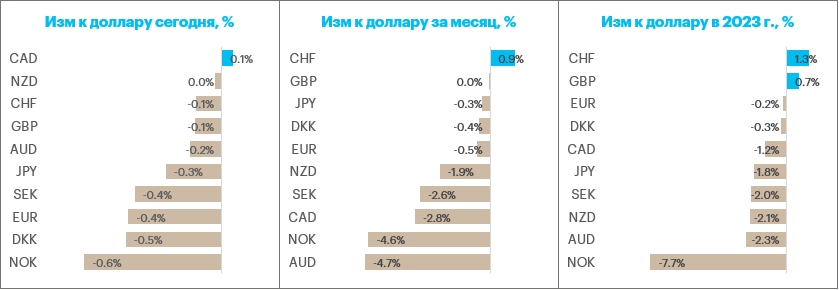

Индекс доллара продемонстрировал трехдневную серию снижения и в понедельник сформировал минимум с 15 февраля на уровне 103,47 п. Это на 2,3% ниже максимума (105,89 п.), сформированного примерно неделю назад. Доллар в первый торговый день текущей недели подешевел против всех валют Большой десятки.

Основная причина давления на доллар — резкое снижение доходностей казначейских облигаций на фоне заметного пересмотра рыночных ожиданий по поводу перспектив повышения ставок ФРС. Доходности 2-летних нот упали за 3 дня до минимумов с сентября 2022 г. на уровне 3,935%. Доходности 10-летних облигаций снизились до минимума с 3 февраля на уровне 3,41%.

Рынок фьючерсов на ставку по федеральным фондам теперь только с вероятностью 57% оценивает возможность повышения ставок в марте на 25 б.п. (неделю назад он с вероятностью 71% предполагал повышение ставки в марте на 50 б.п.). Пик ставок предполагается теперь на уровне 4,8% в мае, а не на уровне 5,6% в сентябре, как это было почти неделю назад. Ставка на конец 2023 год подразумевается на уровне 3,75%, а не 5,25%, как несколько дней назад.

Goldman Sachs накануне отказался от своих ожиданий повышения ставок в марте на 25 б.п., теперь прогнозирует, что ставка не изменится на фоне повышения рисков для финансовой стабильности. NatWest отказался от ожидания повышения ставок на 50 б.п., также прогнозируя паузу в цикле. Nomura Securitites теперь предполагают, что ФРС в марте снизит ставку на 25 б.п. и прекратит сокращать баланс.

Меж тем рынки свопов также понизили свои ожидания в отношении будущих действий других крупных мировых ЦБ. Так, рынок свопов больше не уверен на 100% в том, что ЕЦБ в ближайший четверг повысит ставку на 50 б.п. Трейдеры на 100% уверены в том, что ставка будет повышена на 25 б.п., а вероятность повышения на 50 б.п. оценивается на уровне 50%. Пик ставок ЕЦБ оценивается осенью на уровне 3%. В начале марта предполагалось, что пик ставок в 2023 году будет 3,9%.

Аналогичная история и с Банком Англии: рынок свопов больше не уверен на 100% в том, что ставка на следующей неделе будет повышена на 25 б.п. И ожидания пиковой ставки в этом году снизились на 50 б.п.

Более того, денежные рынки больше не закладываются на то, что Банк Канады и Резервный банк Австралии смогут в будущем повышать ставки, предполагая, что они вышли на пик ужесточения денежно-кредитной политики.

Старт вторника

Утром во вторник доллар США оставался стабильным против канадской и новозеландской валюты, но уже укреплялся против остальных конкурентов из G10. В преддверии публикации статистики по потребительской инфляции в США за февраль (15:30 мск). Падение доходностей казначейских облигаций стабилизировалось, и доллар сократил часть потерь трех предыдущих дней.

Как ожидается, показатель CPI в. феврале вырастет на 0,4% м/м (+0,5% м/м в январе) и на 6% г/г (6,4% г/г в январе). При этом базовая потребительская инфляция core CPI вырастет на 0,4% м/м и 5,5% г/г (+5,6% г/г в январе).

Наш взгляд

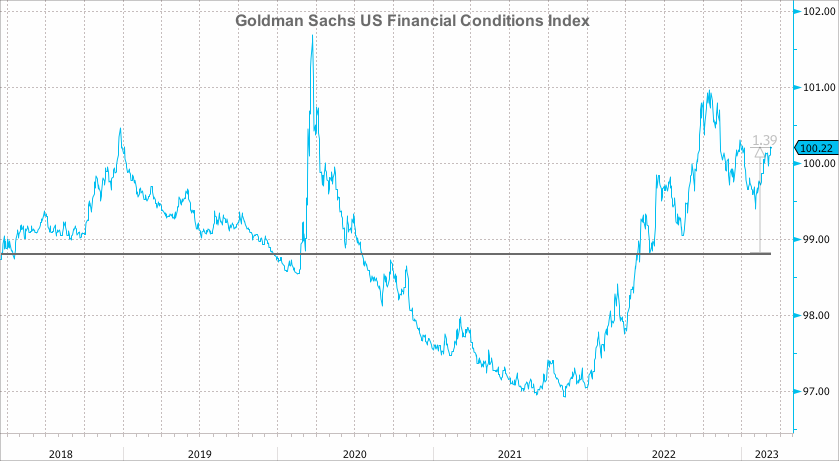

Банкротство двух американских банков — Signature Bank (NASDAQ:SBNY) и Silicon Valley (NASDAQ:SIVB), как ожидается, приведет к ужесточению финансовых условий и росту ставок по депозитам в американской банковской системе. Ужесточение финансовых условий — это именно то, чего добивалась ФРС в рамках своего цикла повышения ставок в борьбе за контроль над инфляцией.

Сейчас денежный рынок закладывается на то, что ЦБ США приостановит цикл повышения ставок уже в мае. При этом рынок постепенно закладывается на то, что уже в июне мы можем увидеть снижение ставок.

Такие ожидания предполагают, что проблема инфляции в США устранится очень быстро. Либо же приоритеты ФРС изменятся, и риски высокой инфляции уступят первое место на сцене рискам финансовой стабильности. Второй вариант нам пока кажется маловероятным.

Публикуемые сегодня данные по инфляции важны. Мы предполагаем, что сохраняется высокой вероятность мартовского повышения ставок на 25 б.п. до 4,75%-5,00% с последующим повышением в мае до пика на уровне 5,00%-5,25%.

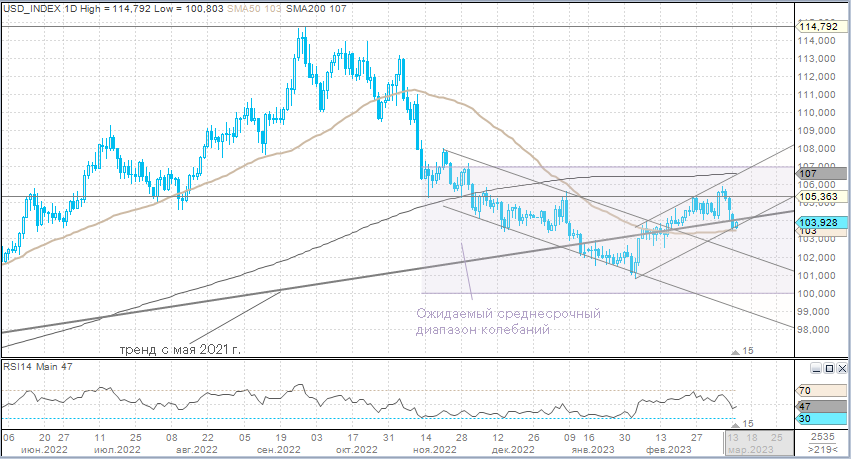

Ранее мы неоднократно указывали: среднесрочная тенденция по доллару остается медвежьей. При этом мы предполагали коррекцию по индексу доллара до 104–106 п. аргументируя эту коррекцию тем, что рынок недооценивает потенциал агрессивных действий ФРС, поэтому рост вероятности того, что ФРС может повысить ставку до 6%, в недавние недели подталкивал доллар к укреплению. Мы не исключали, что DXY поднимется до 107 пунктов, если денежный рынок начнет закладывать ожидания ставок выше 6%.

Однако теперь перспектива роста ставок выше 6%, как и перспектива роста ставок до 6% — существенно сократилась. А это был основной драйвер укрепления доллара в феврале и марте. При этом индекс финансовых условий в США, рассчитываемый Goldman Sachs, заметно вырос с февраля, достиг максимума в текущем году и находится на 1,4 пункта выше среднего значения за 5 лет. Ужесточение финансовых условий благоприятно для ФРС, позволяя бороться с инфляцией, не прибегая к агрессивному ужесточению денежно-кредитной политики.

Мы предпочли бы дождаться выхода отчета по инфляции. Но пока в преддверии этого релиза ситуация складывается в пользу снижению индекса доллара до 100 пунктов в перспективе нескольких ближайших месяцев. Это почти 4% от текущих значений.

В фокусе не этой неделе:

· Вторник, 14 марта. Потребительская инфляция в США за февраль

· Среда, 15 марта. Китай: розничные продажи, промышленное производство, среднесрочное кредитование, уровень безработицы

· Среда, 15 марта. Еврозона: промышленное производство

· Среда, 15 марта. США: розничные продажи, индекс цен производителей

· Четверг, 16 марта. Решение по ставкам ЕЦБ

· Четверг, 16 марта. США: начала жилищных строительств, первичные заявки на пособие по безработице

· Четверг, 16 марта. Глава Минфина США Джанет Йеллен выступит перед финансовым комитетом Сената

· Пятница, 17 марта. США: индекс потребительских настроений Мичиганского университета, промышленное производство, опережающий индекс Conference Board