• Крах SVB был вызван повышением процентных ставок и нехваткой ликвидности.

• Несмотря на это банкротство, сегодняшняя ситуация отличается от событий 2008 года более низкой степенью левериджа в банковском секторе, более безопасными инвестициями и поддержкой ФРС.

• Это, в свою очередь, не позволит кризису одного банка перерасти в системный риск.

Как вы уже могли догадаться по названию, в сегодняшней статье я попытаюсь максимально простым языком объяснить, почему кризис субстандартного ипотечного кредитования и крах Lehman в 2008 году, с одной стороны, и текущая ситуация вокруг SVB Financial Group, с другой, это две совсем не похожие друг на друга истории.

Причины краха SVB

В постпандемическом периоде (по рыночным меркам это конец 2020 года и 2021 год) ликвидности было хоть отбавляй благодаря правительственным программам стимулирования и чрезвычайно мягкой денежно-кредитной политике центральных банков. При таком избытке ликвидности цены активов, как правило, растут (и наоборот).

Итак, SVB, который в первую очередь обслуживал стартапы Кремниевой долины, фиксировал большой приток средств, главным образом в виде депозитов. Эти средства представляют собой для банка обязательства (речь идет о деньгах клиентов). Что же банк сделал с этими деньгами?

Он взял их и инвестировал в государственные облигации США, которые считаются одной из наиболее надежных инвестиций в мире. Поскольку происходило это все в то время, когда процентные ставки были на чрезвычайно низких уровнях, клиенты получали со своих депозитов в SVB ноль процентов.

Сам же банк мог рассчитывать на доходность более 1%, инвестировав эти деньги в те самые гособлигации.

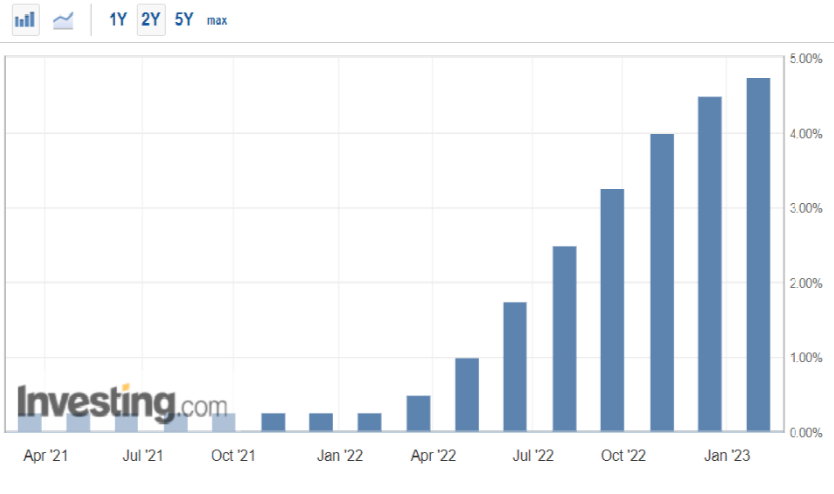

Так что же пошло не так? В 2022 году Федеральная резервная система (ФРС) в целях борьбы с инфляцией запустила один из самых быстрых и сильных циклов повышения процентных ставок в своей истории, подняв их с 0,25% до 4,75% всего за год.

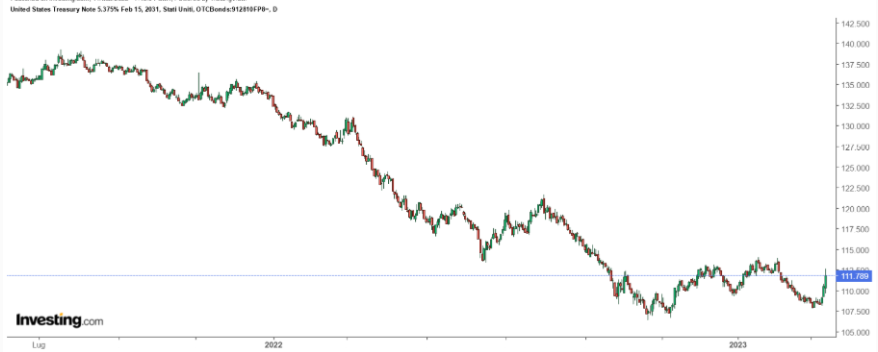

Представим, что у вас в портфеле есть 10-летние казначейские облигации США, приобретенные в 2021 году, доходность по которым сейчас составляет, к примеру, 1,5 процента (после этого повышения ставок). Сегодня доходность по бондам с таким же сроком погашения и такими же характеристиками составляет более чем в два раза больше, так что стоимость ваших инвестиций должна будет снизиться в соответствии с рыночными параметрами (см. ниже).

Именно это произошло с инвестициями SVB (хорошо известными активами), стоимость которых упала на 20–30%.

В обычной ситуации в этом не было бы ничего удивительного, поскольку государственные облигации (активы «почти» с нулевым риском) на балансе относятся к категории «удерживаемые до погашения».

Это означает, что при покупке этих облигаций в случае падения их цены реальные убытки (вызванные как раз падением цены) на балансе никак не отражаются, поскольку подразумевается, что банк будет удерживать эти ценные бумаги до погашения, а при погашении, как вам известно, стоимость всегда равна 100.

Так что же стало той самой искрой, которая вызвала «пожар» в SVB? Как всегда, дело было в ликвидности...

После того, как мы плавали в море почти бесплатной ликвидности, мы очутились в ситуации, когда денег осталось очень мало, и они стали очень дорогими. Многим стартапам, особенно неприбыльным, нужно было привлечь средства в этой новой среде, и что же они сделали? Разумеется, они пошли за деньгами в банк.

Здесь о себе дала знать еще одна проблема, а именно частичное резервирование. Когда банк получает депозит в $100, по закону он обязан держать в распоряжении только небольшую часть от этой суммы.

На настоящий момент в распоряжении банков находится всего порядка $3 триллионов наличности, тогда как общий объем депозитов достигает $17,6 триллиона. Однако львиная доля этой наличности существует лишь на бумаге. В виде физических купюр в хранилищах и банкоматах в действительности хранится лишь порядка $100 миллиардов ($0,1 триллиона). Получается, что депозиты на $17,6 триллиона поддерживаются лишь $3 триллионами наличности, из которых физической наличностью является лишь порядка $0,1 триллиона. За оставшейся частью стоят менее ликвидные ценные бумаги и займы.

Поэтому, когда люди спешат забрать свои деньги, банку приходится продавать свои инвестиции, как это случилось с SVB, который продал значительную часть своих гособлигаций с убытком около $2 миллиардов. Поскольку у него оставалось мало ликвидности, банк попытался привлечь больше средств, спровоцировав массовое изъятие вкладов, и когда спрос на наличность еще больше возрос, ситуация вышла из-под контроля.

Почему 2023-й — это не 2008-й год

Нынешняя ситуация не похожа на события 2008 года по нескольким причинам...

В 2008 году на каждый $1 ликвидности приходилось $23 обязательств по депозитам, то есть степень левериджа была абсурдно высокой. Сегодня же, в свете той финансовой трагедии, это соотношение составляет 1:5 или 1:6.

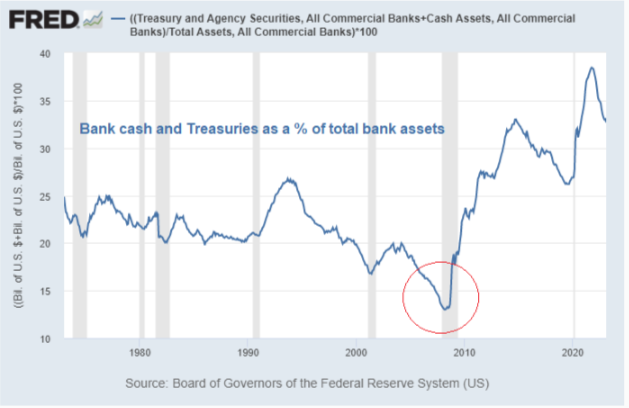

В 2008 году у банков в целом были проблемы с кредитованием, и тогда они инвестировали не в трежерис, как сейчас, а в «собачье дерьмо, упакованное в кошачье дерьмо», как говорится в одном популярном фильме.

На графике ниже отражена наличность и казначейские облигации (наиболее безопасные активы с точки зрения кредитного риска) в процентах от общей суммы банковских активов:

С учетом всего этого и готовности ФРС оперативно вмешиваться и предоставлять банкам необходимую ликвидность получается, что ситуация сейчас совсем иная. Вчера, например, я открыл новые позиции по Credem и BPER. Это хорошие компании, которые никак не связаны с небольшими американскими банками.

У инвесторов на текущих уровнях появились привлекательные возможности для покупки, и я уже решил, по каким акциям буду открывать новые позиции в случае дальнейшего падения рынка.

***

Дисклеймер: Эта статья была написана в информационных целях. Она не представляет собой запрос, предложение, совет, консультацию или рекомендацию об инвестировании, поэтому она не преследует цель побудить читателя к покупке активов. Не забывайте о том, что любой актив оценивается исходя из различных параметров и подвержен существенным рискам, а значит, читатель должен сам принимать решения об инвестировании и брать на себя сопряженные с ними риски.