Отчёт по потребительской инфляции в США был самым важным статистическим релизом этой недели. Согласно опубликованным 14 марта данным Минтруда США:

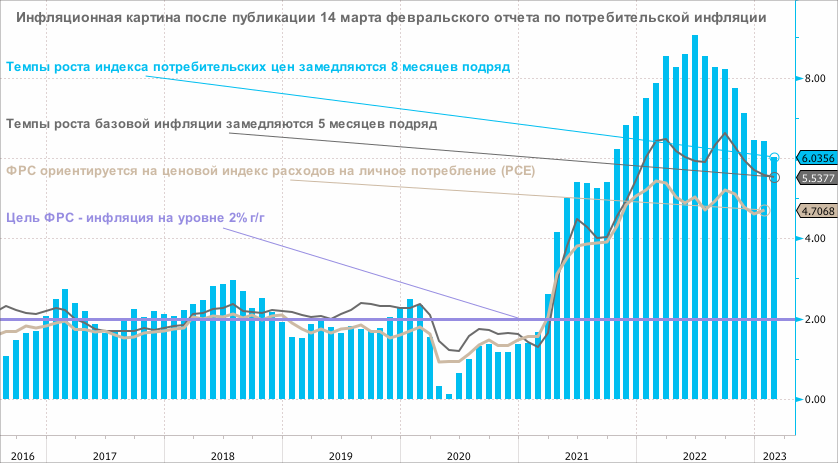

· индекс потребительских цен (CPI) в феврале 2022 г. вырос на 0,4% к январю (м/м) и вырос на 6,0% к аналогичному месяцу годом ранее (г/г).

Данные полностью совпали с прогнозом экономистов, опрошенных Bloomberg.

· Базовая потребительская инфляция (core CPI), рассчитываемая без наиболее волатильных статей (продукты питания, энергоносители) выросла в феврале на 0,5% м/м и 5,5% г/г.

Цифра по core CPI в. базе год к году совпала с консенсус-прогнозом экономистов, а вот в базисе месяц к месяцу core CPI вырос сильнее прогнозных оценок (ожидалось +0,4% м/м).

Тем не менее темпы роста инфляции в США замедляются уже 8 месяцев подряд, а базовая инфляция замедляется 5 месяцев подряд.

Наша оценка

Никакого позитивного для ФРС сюрприза в опубликованном отчете мы не увидели. Инфляция растет. Темпы ее роста замедляются, но недостаточно быстро, чтобы ФРС могла задумываться о резком снижении процентных ставок к концу года, как это сейчас предполагает денежный рынок. Об этом говорит устойчивая инфляция основных услуг. Рынок труда все-таки поддерживает повышательное ценовое давление в этом секторе. И вот в чем проблема. Решение по ставкам ФРС должна принять вечером 22 марта. А приоритетный для Федрезерва инфляционный индикатор — ценовой индекс расходов на личное потребление (PCE) — будет опубликован только 31 марта (за февраль). И этот показатель мог ускориться в последнем месяце зимы (+4,7% в январе может превратиться в +4,8% г/г в феврале). Арендная плата за жилье в феврале выросла к январю на 0,3% после 5 месяцев снижения подряд. Хотя цены на подержанные автомобили в отчетном месяце снизились, выросла стоимость авиабилетов, расходов на автостраховки и цены на новые автомобили.

Поэтому мы ожидаем, что ФРС 22 марта повысит ставку на 25 б.п. до 4,75%-5,00%. Пока видим высокую вероятность того, что аналогичный шаг ЦБ США реализует в мае (апрельское заседание по ставкам не запланировано). Что касается снижения ставок до конца года, здесь многое будет зависеть от того, насколько успешно финансовые власти США смогут купировать проблему в банковском секторе.

Даже если мы ошибаемся, и ФРС на следующей неделе из-за банкротства SVB не повысит ставку по федеральным фондам, вряд ли это будет сигналом того, что пик ставок уже достигнут. Это будет выглядеть, как тактическое решение ФРС взять паузу на 2 месяца, подразумевая, что в мае ставка будет вновь повышена. Пока мы не видим четких сигналов того, что темпы роста инфляции готовы замедляться более существенно. Поэтому пока не можем согласиться с текущими рыночными ожиданиями существенного снижения ставки к концу года.

Ожидания по ставкам и реакция рынка

Рынок фьючерсов на ставку по федеральным фондам вечером 14 марта закладывался на 70-процентную вероятность повышения ставок 22 марта на 25 б.п. (57% по итогам 13 марта). Пиковая ставка на уровне 4,9% ожидается по итогам мая. К концу 2023 года рынок подразумевает снижение ставки на 70 б.п. до 4,2%.

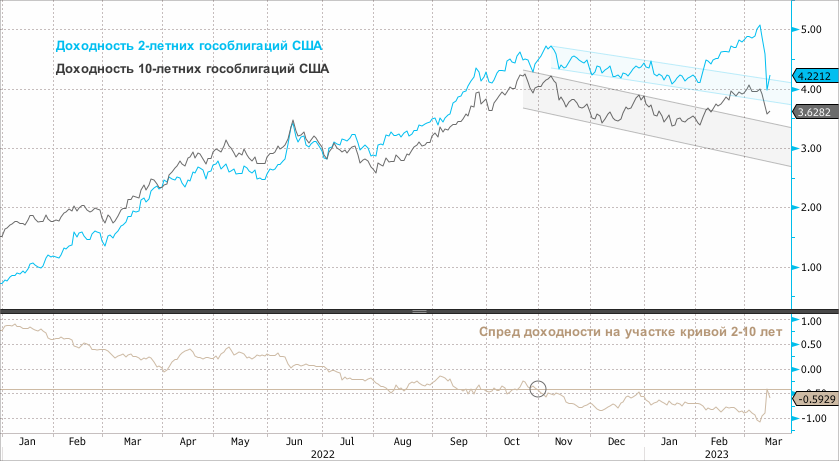

Акции в Европе и США во вторник перешли к росту после падения в понедельник. Доходности казначейских облигаций росли по всей длине кривой. Доходность 2-летних нот выросла на 24 б.п. до 4,22%, доходность 10-летних облигаций выросла на 5 б.п. до 3,63%. Индекс жадности и страха VIX в. понедельник впервые в 2023 г. вырос выше 30 п., но к вечеру вторника он снизился до 24,91 п., что все равно было самым высоким значением с декабря 2022 г. Несмотря на рост доходностей, индекс доллара снизился по итогам вторника. Несмотря на подешевевший доллар цены на золото снизились, но при этом остались выше $1900/унц. Цены на нефть также игнорировали слабый доллар. Котировки Brent падали до 3-месячного минимума на уровне $76,89/барр., но после скорректировались до $77,6/барр. (однако это все равно -4% по итогам дня).