Прошлое возвращается. Когда-то на рынке утверждали, что один чих принца Саудовской Аравии способен обвалить цены на нефть. На экваторе марта заявление главы Национального банка этой страны, что ему начхать на просьбы Credit Suisse (SIX:CSGN) о дополнительном вложении денег, заставило котировки EUR/USD рухнуть со скалы. Так сильно унизить евро не смогли ни ФРС, ни ЕЦБ. Но стоит ли его поклонникам рвать на себе волосы?

Когда банковская система США дает трещины, а инвесторы сидят на иголках и ищут малейшие признаки распространения заразы по всему миру, даже незначительные заявления могут стать катализатором серьезных движений на рынке. Акции Credit Suisse потеряли четверть своей стоимости, а в моменте и вовсе просели на 31%. Не избежали потерь и другие европейские банки: бумаги Societe Generale (EPA:SOGN) упали на 12%, BNP Paribas (EPA:BNPP) – на 10%, Commerzbank (ETR:CBKG) – на 9%.

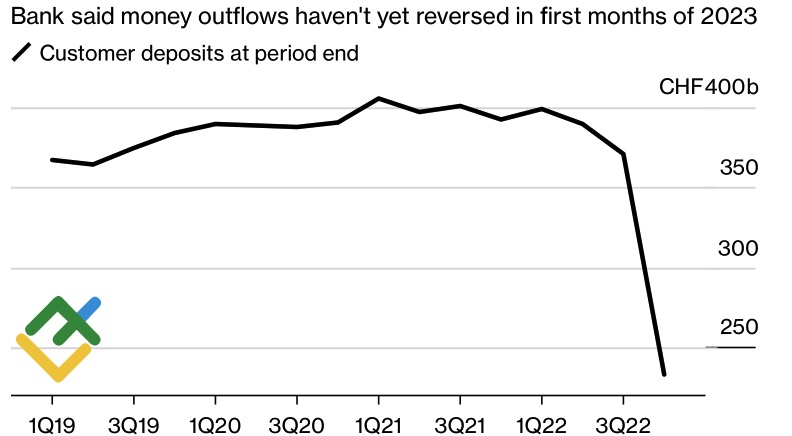

Отток депозитов из Credit Suisse шел уже давно на фоне скандалов об отмывании денег наркоторговцами в Болгарии, коррупции в Мозамбике и массового слива информации о клиентах в СМИ. Решение крупнейшего акционера Национального банка Саудовской Аравии не давать больше денег стало последней каплей в море.

Динамика оттока депозитов из Credit Suisse

Источник: Bloomberg

Однако не раздули ли инвесторы из мухи слона? У Credit Suisse, в отличие от SVB (NASDAQ:SIVB), очень хорошие уровни ликвидных активов, доступ к ряду инструментов центробанков в различных странах и меньшая чувствительность к резким изменением ставок. Национальный банк Швейцарии отмечает, что кредитное учреждение выполняет требования по ликвидности и капиталу, а серия банкротств в США не представляет прямого риска заражения банковской системы страны. SNB готов предоставить Credit Suisse заем на 50 млрд франков. Полагаю, в ближайшее время ситуация стабилизируется.

Паника заставила срочный рынок снизить вероятность повышения ставки по депозитам ЕЦБ в марте на 50 б.п с 90% до 20%, что и стало основным катализатором распродаж EUR/USD. Жесткая ирония заключается в том, что ни SVB, ни Credit Suisse не являются банками еврозоны. Однако именно Европейский центробанк, а не ФРС вынужден сделать первый звонок о возникших опасностях.

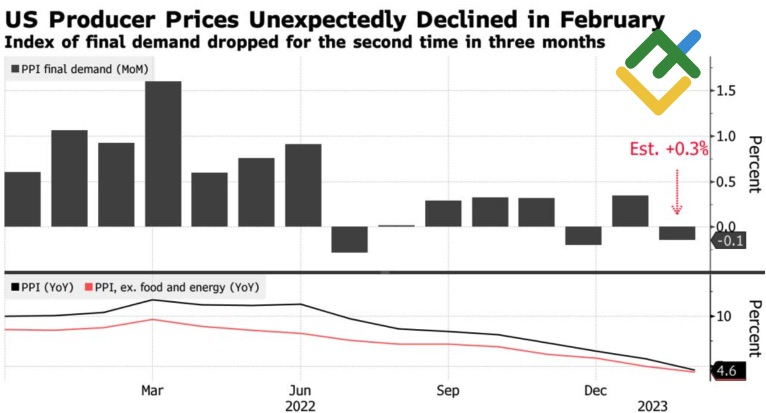

На мой взгляд, реакция рынков выглядит чрезмерно эмоциональной. Регуляторам удастся стабилизировать ситуацию, и внимание инвесторов вновь переместится на макроэкономику. А там имеет место замедление розничных продаж в США и снижение темпов роста цен производителей. Неудивительно, что деривативы прогнозируют падение ставки по федеральным фондам ниже 4% к концу 2023, что является однозначно плохой новостью для доллара.

Динамика цен производителей в США

Источник: Bloomberg

Что бы ни происходило на рынке, нужно всегда держать голову холодной. Не впадать в панику, а использовать массовые продажи как прекрасную возможность, чтобы купить. У нас в арсенале есть отличная стратегия формирования лонгов по EUR/USD в случае возврата пары в границы диапазона 1,0575-1,0725. Она позволила приобрести евро по привлекательной цене. Рекомендация – держать.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Евро держит голову холодной

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+