Финансовый мир сошел с ума. Рынки торгуются так, как будто Армагеддон уже наступил. Банки США, Европы и Японии в марте потеряли $459 млрд своей стоимости, а глобальные инвесторы считают, что ни о какой рецессии и речи быть не может. ОЭСР призывает ФРС повысить ставку по федеральным фондам до 5,5%, а ЕЦБ – ставку по депозитам до 3,75%, отмечая, что сейчас не 2008, не нужно бояться банковского кризиса. Однако чем больше человеку говоришь, что не нужно бояться, тем сильнее страх. Да, прошло уже 15 лет, однако тогда не было такой высокой инфляции.

Банкротство сразу трех кредитных учреждений США и помощь едва держащемуся на плаву First Republic (NYSE:FRC) со стороны крупных банков говорит о серьезных трещинах в системе. Зараза распространяется по всему свету, и идущий ко дну Credit Suisse (SIX:CSGN) приходится покупать UBS (NYSE:UBS) за $3 млрд. При этом правительство Швейцарии компенсирует новому владельцу $9 млрд возможных убытков, а SNB предоставит ликвидность на $100 млрд. Европа предпринимает решительные меры, и это тут же отражается на рынке в виде роста EUR/USD.

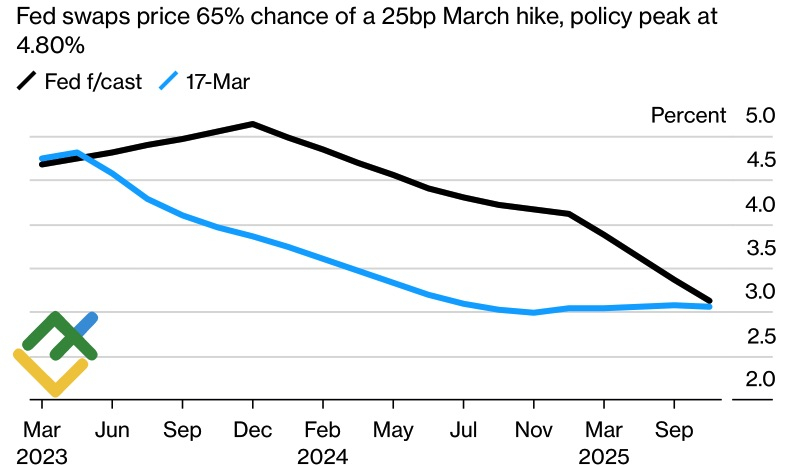

ОЭСР называет повышение ставки по депозитам ЕЦБ на 50 б.п. в марте абсолютно правильным решением. С учетом того обстоятельства, что средняя почасовая зарплата в еврозоне растет на 5,7% и обгоняет американский аналог, вердикт логичен. Нам же следует обратить внимание, что решительность ЕЦБ вернула на рынок тему повышения ставки по федеральным фондам на 25 б.п. на заседании 21-22 марта, хотя ранее деривативы сигнализировали о завершении цикла ужесточения денежно-кредитной политики ФРС.

Предполагаемая динамика ставки по федеральным фондам

Источник: Bloomberg

Вера рынка в «голубиный» разворот Федрезерва уже в 2023 и в то, что рецессия гораздо ближе, чем можно было предположить, контрастирует с мнением экономистов и глобальных инвесторов. 49% экспертов Financial Times прогнозируют, что ставка по федеральным фондам достигнет отметки 5,5%, что существенно выше чем 18% в декабрьском опросе. Еще 16% респондентов считают, что стоимость заимствований поднимется до 6% или выше.

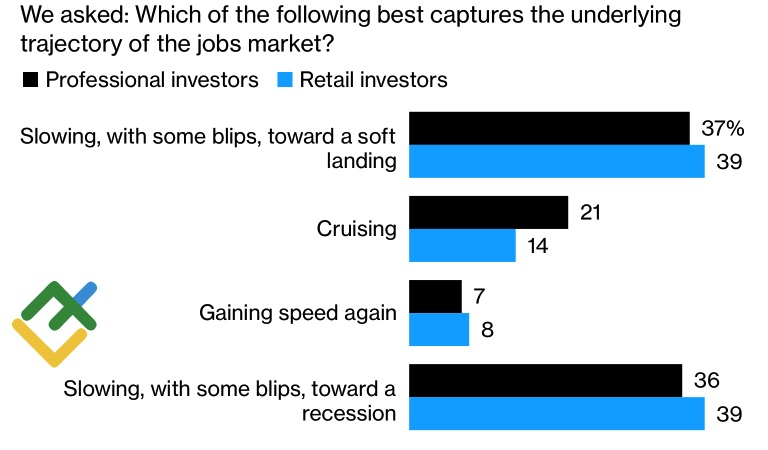

Большинство из 519 глобальных инвесторов, участников опроса MLIV Pulse, считают, что экономика США сможет избежать рецессии, несмотря на банковский кризис. Две трети респондентов ждут от нее либо мягкой посадки, либо взлета, либо сохранения текущей крейсерской скорости. При этом ФРС придется еще несколько раз повысить стоимость заимствований, чтобы приблизить инфляцию к таргету.

Прогнозы по экономике США

Источник: Bloomberg

Таким образом, несмотря на масштабность банковского кризиса, большинство экспертов и инвесторов сохраняют голову холодной, полагая, что он скоро закончится. В фокус внимания рынков вновь вернется денежно-кредитная политика. При этом намерение ЕЦБ поднять ставку по депозитам более быстрыми темпами, чем ФРС, будет играть на руку EUR/USD. Одно желание главы Банка Австрии Роберта Хольцаманна довести ее до 4% чего стоит!

Если так, то имеет смысл продолжать покупать основную валютную пару в направлении 1,0755 и 1,0825.