- ФРС завтра предстоит принять решение по процентным ставкам, и, вероятнее всего, она их повысит на 0,25 процентного пункта.

- Пауза в цикле повышения ставок подорвала бы авторитет ФРС, а увеличение на 0,5 процентного пункта вселило бы страх в инвесторов.

- Рынки рассчитывают на позитивный тренд после этого заседания с ралли рисковых активов, которые до этого пострадали от повышения процентных ставок.

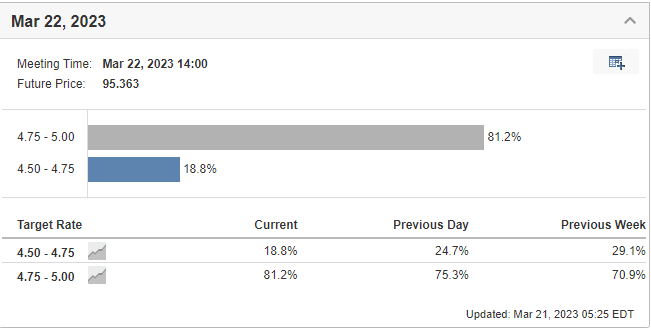

Инвесторы с нетерпением ждут завтрашнего дня, когда Федеральная резервная система (ФРС) примет решение по процентным ставкам. Согласно инструменту мониторинга за ставкой по федеральным фондам ФРС, рынки считают наиболее вероятным повышение ставок на 0,25 процентного пункта.

Источник: Investing.com

В свете банковского кризиса некоторые аналитики и инвестиционные банкиры предположили, что Пауэлл может и вовсе оставить все как есть на предстоящем заседании.

По моему мнению, это очень опасно, поскольку подобный шаг подорвал бы доверие к ФРС, которая уже, как нам помнится, совершила глупую ошибку вместе с ЕЦБ в 2021 году, называя инфляцию преходящей.

Важно не повторять ошибки прошлого. Чтобы этого избежать, ФРС разумнее всего повысить ставки на 0,25 процентного пункта, приняв тем самым сбалансированное решение. Отсутствие повышения ставок указало бы на уязвимость ФРС перед рыночными силами и банковским кризисом.

Повышение на 0,5 процентного пункта усилило бы страхи среди инвесторов и показало бы, что ФРС безразлично негативное влияние высоких процентных ставок на экономику. Умеренное повышение ставок — оптимальный вариант, поскольку оно будет означать взвешенную реакцию на текущие экономические условия.

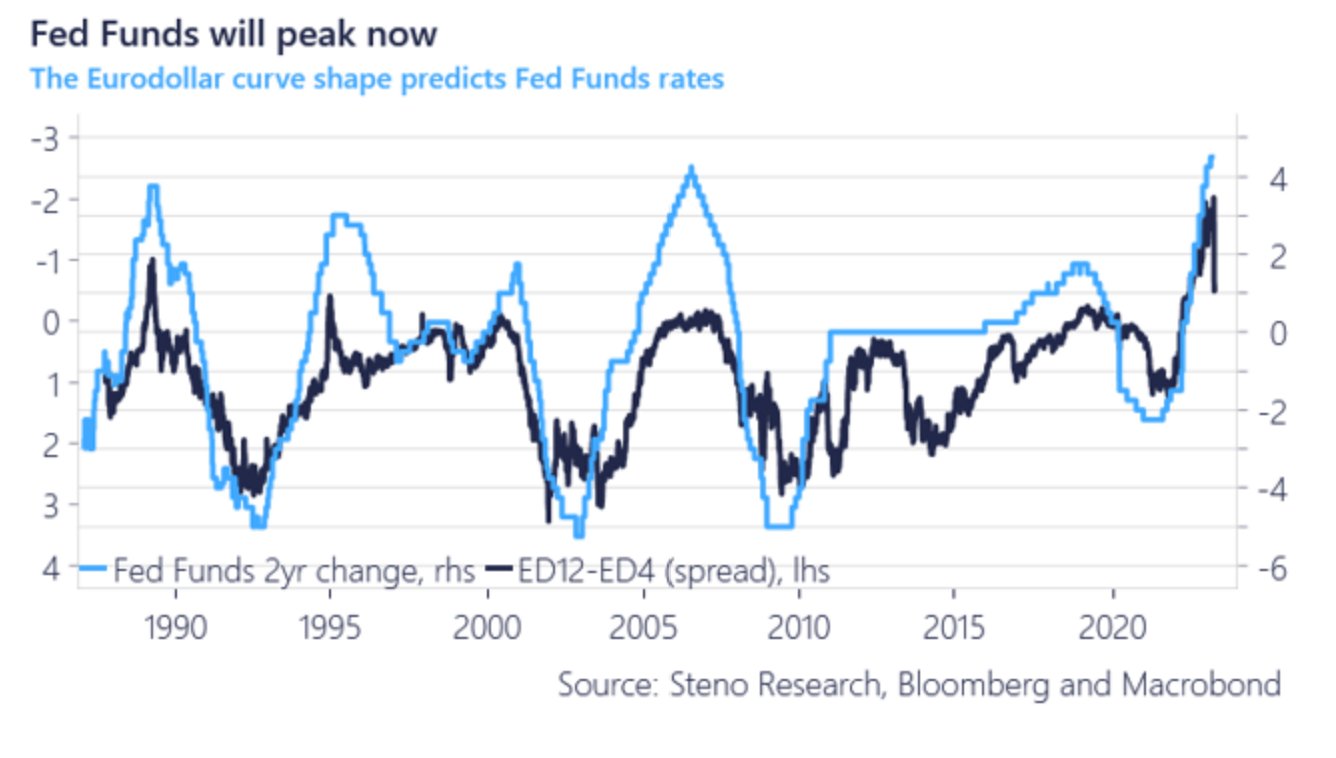

Поскольку ФРС (почти) наверняка поднимет ставки на 0,25 процентного пункта, особенно интересно будет послушать комментарии Пауэлла — действительно ли близок поворотный момент, либо же нам следует ждать еще одного повышения ставок.

На данный момент рынок, похоже, ставит на «бычью» динамику в период между этим и следующим заседанием ФРС. Это нашло отражение в ралли NASDAQ Composite, фьючерсов на золото, биткоина и фьючерсов на серебро.

Эти активы ранее испытывали затруднения в условиях «медвежьего» рынка при повышении процентных ставок.

***

Дисклеймер: Эта статья была написана в информационных целях. Она не представляет собой запрос, предложение, совет, консультацию или рекомендацию об инвестировании, поэтому она не преследует цель побудить читателя к покупке активов. Не забывайте о том, что любой актив оценивается исходя из различных параметров и подвержен существенным рискам, а значит, читатель должен сам принимать решения об инвестировании и брать на себя сопряженные с ними риски.