Российские фондовые индексы завершили разнонаправленно торги в пятницу, 24 марта. Индекс МосБиржи по итогам недели вырос на 2,96%. Это лучшая неделя с октября 2022 г. Рублевый индекс сформировал 5-недельную серию роста – самая длинная бычья серия с декабря 2020 года. Индекс РТС за неделю вырос на 3,03% после роста на 0,66% неделей ранее.

На 19:00 мск:

· Индекс МосБиржи — 2 391,53 п. (+0,13%), с нач. года +11,0%

· Индекс РТС — 977,75 п. (-1,18%), с нач. года +0,7%

Несмотря на малозначительный рост и сохраняющийся трепет перед психологической отметкой 2400 пунктов по Индексу МосБиржи, российский рынок может занести итоги пятницы в актив. На фоне распродажи на фондовых площадках в Азии, Европе и США, а также на фоне снижения цен на нефть российский рынок завершил пятницу и неделю в зеленой зоне. При этом технически рублевый индекс выглядит сильно перекупленным, поскольку около 80% компаний-компонентов Индекса МосБиржи торгуются одновременно выше своей средней цены за 50, 100 и 200 дней. Конечно, поддержку российским акциям оказало ослабление рубля, а также дивидендный фактор. Очень неплохо в пятницу смотрелись застройщики и энергетики. Позитивная конъюнктура и благоприятные перспективы оказывают поддержку компаниям сектора «Химии и нефтехимии». Благодаря Сбербанку (MCX:SBER) в целом очень неплохо смотрится и финансовый сектор. Что касается технической перекупленности, ее не обязательно устранять падением, будет достаточно и коридорной торговли в течение некоторого периода времени. И все-таки мы не исключаем, что локальные максимумы первой половины марта по Индексу МосБиржи мы в ближайшее время сможем проверить на прочность уже в статусе поддержки.

Внешний фон был негативным для российского рынка. В Европе обозначился новый проблемный мегабанк: немецкий Deutsche Bank (ETR:DBKGn), акции которого сегодня теряли 15%, а его кредитно-дефолтные свопы (CDS) заметно росли. Заметно снижались и бумаги других кредитных организаций, таких как Commerzbank (ETR:CBKG) и Societe Generale (EPA:SOGN). Акции UBS и Credit Suisse (SIX:CSGN) также находились под давлением после сообщения Bloomberg о том, что Департамент юстиции США изучает деятельность швейцарских банков в рамках расследования о предполагаемой помощи, которую они могли оказывать российским олигархам в обходе санкций.

Проблемы банковского сектора Европы давили и на рынок акций США, стимулируя усиление спроса на защитные активы. На этом фоне доходность двухлетних трежерис опускалась до 3,55%, что является самым низким уровнем с 13 сентября. Во второй половине американской сессии доходности несколько сократили снижение. Рынок фьючерсов на ставку по федеральным фондам учитывает в ценах 91-процентную вероятность того, что в мае она останется на текущем уровне 4,75–5,00%, и лишь 9-процентную вероятность ее повышения на 25 б.п.

Нефть дешевела вторую сессию подряд, но неделю закрывала в плюсе. Слабая пятничная динамика объясняется общим снижением аппетита к риску, а также заметным ростом доллара против валют Большой десятки.

На 19:15 мск:

· Brent, $/бар. — 75,09 (-1,08%), с нач. года -12,6%

· WTI, $/бар. — 69,34 (-0,89%), с нач. года -13,6%

· Urals (инд. Средиземноморье), $/бар. — 48,11 (-0,87%), с нач. года -24,9%

· Золото, $/тр. унц. — 1 987,10 (-0,32%), с нач. года +8,9%

· Серебро, $/тр. унц. — 23,20 (+0,39%), с нач. года -3,2%

· Алюминий, $/т — 2 338,00 (+0,52%), с нач. года -1,7%

· Медь, $/т — 8 946,00 (-0,94%), с нач. года +6,9%

· Никель, $/т — 23 340,00 (+3,66%) с нач. года -22,3%

Дивидендная доходность индекса МосБиржи составляет 8,7 %. Индекс торгуется с коэффициентом 3,1 к прибыли за прошедший год (P/E).

На 19:15 мск:

· EUR/USD — 1,0761 (-0,65%), с начала года +0,5%

· GBP/USD — 1,2224 (-0,51%), с начала года +1,2%

· USD/JPY — 130,73 (-0,09%), с начала года -0,3%

· Индекс доллара — 103,115 (+0,57%), с начала года -0,4%

· USD/RUB (Мосбиржа) — 77,075 (+1,41%), с начала года +10,3%

· EUR/RUB (Мосбиржа) — 82,7125 (+0,09%), с начала года +11,3%

Ключевые новости дня

ВТБ (MCX:VTBR) в этом году планирует провести докапитализацию в два этапа и привлечь в капитал порядка 270 млрд рублей. Первый этап: допэмиссия будет оплачена акциями РНКБ, а также за счет конвертации суборда, выданного в 2014 году из средств ФНБ. Именно в рамках этой допэмиссии акционеры могли до 23 марта осуществить преимущественное право выкупа. 76 физлиц приобрели 55,5 млрд акций по цене 0,017085 рубля, свидетельствуют данные банки. Второй этап: допэмиссия номинальным объемом 93 млрд рублей во 2 квартале 2023 г. Банк планирует размещать акции на открытом рынке и уже собрал предварительные заявки на сумму порядка 120 млрд рублей, заявлял глава ВТБ Андрей Костин. Акции ВТБ подешевели почти на 2% на таких новостях. Инвесторы традиционно воспринимают негативно информацию о допэмиссии, поскольку доля акционеров размывается, прибыль на акцию снижается, уменьшаются и дивиденды.

Евросоюз обсуждает уже 11 пакет санкций против России. В нем планируется уделить пристальное внимание борьбе против обхода введенных ранее ограничительных мер, заявила глава Еврокомиссии Урсула фон дер Ляйен.

В фокусе

Globaltrans (LON:GLTRq) (GLTR) 27 марта планирует опубликовать финансовые результаты по МСФО за 2022 г.

«Россети Ленэнерго» (LSNG) планирует 28 марта опубликовать финансовые результаты 2022 г. по РСБУ.

Итоги российского рынка

Из 10 отраслевых индексов 6 выросли и 4 снизились по итогам дня.

Худшими по динамике стал индекс «Телекоммуникаций» (-0,3%). Префы МГТС (MGTSP) прибавили почти 1%, а префы «Ростелекома» (RTKMP) подорожали почти на 0,2%. Однако акции МТС (MCX:MTSS) упали на 1,2% (вес в индексе 38%), а обычка «Ростелекома» (RTKM) просела на 0,2 (вес в индексе 34,6%).

Лидером роста стал индекс «Строительных компаний» (+1,6%). Немного просели акции ГК «ПИК» (PIKK), но остальные девелоперы в уверенном плюсе. Более 4% прибавили расписки «Эталона» (ETLN). За ними следовали акции «Самолета» (SMLT), прибавившие более 2%. Акции «Группы ЛСР» (LSRG) подскочили почти на 2%,

Индекс «Финансов» (+0,9%). В лидерах после объявления накануне рекомендации совета директоров по дивидендам стали акции «Банка Санкт-Петербург» (BSPB). В группе лидеров роста также оказались акции «СПБ Биржи» (SPBE). Акции ВТБ (VTBR) стали аутсайдерами сектора – единственная бумага, подешевевшая в пятницу в финансовом секторе более чем на 1%.

Индекс «Химии и нефтехимии» (+1%). Здесь лидировали префы НКХП (NKHP), обычка «Оргсинтеза» (KZOS), акции «ФосАгро» (MCX:PHOR). В лидерах снижения оказались только 2 бумаги: префы «Оргсинтеза» и акции «Куйбышевазот» (KAZT), которые накануне подскочили на 7% и достигали в четверг годового максимума.

Индекс «Информационных технологий» (-0,25%). Лидировали по темпам роста недавние аутсайдеры – расписки «ЦИАН» (CIAN), прибавившие более 3%. Также подросли акции VK (MCX:VKCODR) Company (VKCO). Остальные представители IT-сектора подешевели. За счет веса наибольший вклад в снижение отраслевого индекса внесли акции «Яндекса» (MCX:YNDX), расписки Ozon Holdings (MCX:OZONDR) (OZON), акции «Группы Позитив» (POSI). Также подешевели расписки HeadHunter (MCX:HHRUDR) (HHRU).

Индекс «Нефти и газа» (+0,37%). Более 1% прибавила обычка (TATN). Также подорожали префы «Башнефти» (MCX:BANE) (BANEP). Под давлением были акции «Газпрома» (MCX:GAZP) и «Сургутнефтегаза» (MCX:SNGS).

Из ТОП-25 акций лидеров по объему торгов 19 подорожали и 6 подешевели на 18:50 мск. Лидировали по объему акции Сбербанка (SBER), «Банка Санкт-Петербург» (BSPB), «Газпрома» (GAZP), ВТБ (VTBR). Наиболее существенный рост продемонстрировали акции BSPB. Наиболее существенное снижение – акции VTBR.

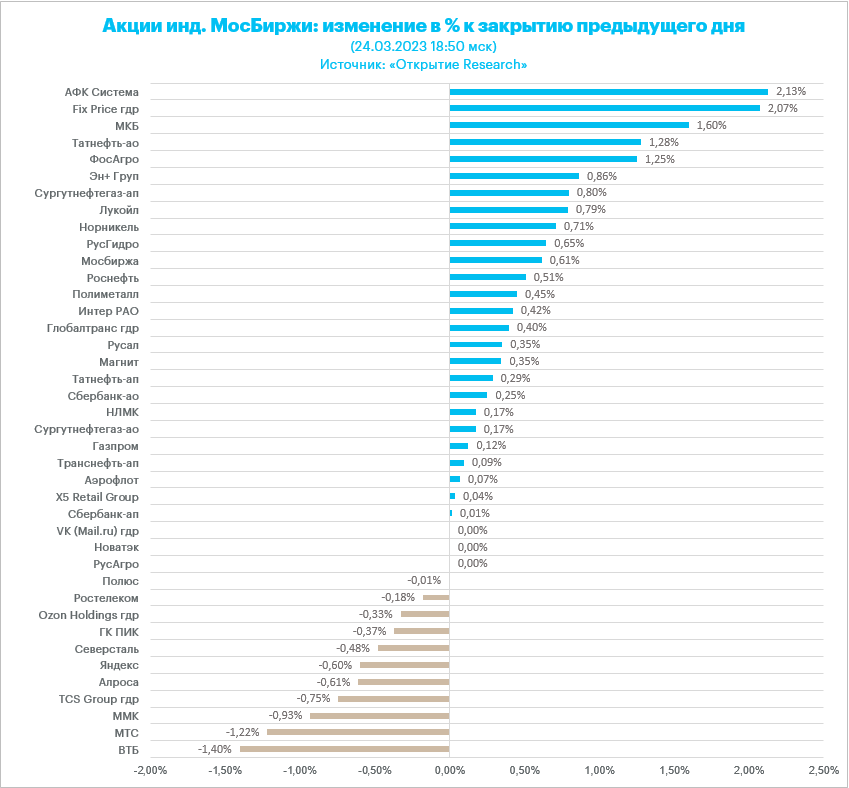

Из 40 акций индекса МосБиржи 27 подорожали и 10 подешевели по итогам дня.

78,6 % компаний индекса торгуются выше своей 50-дневной МА, 85,7 % торгуются выше своей 100-дневной МА, 81,0 % торгуются выше своей 200-дневной МА.

Корпоративные истории

Набсовет «Московской биржи» (MOEX) принял окончательную рекомендацию годовому общему собранию акционеров, предложив утвердить выплату дивидендов по итогам 2022 года в размере 4,84 рубля на акцию. Объём дивидендов составил 30% от ранее объявленной чистой прибыли, хотя традиционно «Московская биржа» была более щедрой к своим акционерам. Согласно последней версии дивидендной политики, утвержденной в 2019 году, компания стремится ежегодно направлять не менее 60% чистой прибыли по МСФО на дивиденды. При этом де-факто биржа платила значительно больше. На протяжении последних четырёх лет, с 2017 по 2020 гг., доля выплаченных дивидендов составляла не менее 85% от чистой прибыли по МСФО. Так, по итогам 2020 г. компания выплатила дивиденды в размере 9,45 руб. на акцию или 85% от чистой прибыли.

«Россети Сибирь»(MRKS (MCX:MRKS)), в 2022 году получила чистый убыток по РСБУ в размере 207 млн рублей против 1,1 млрд рублей чистой прибыли в 2021 году. По МСФО компания получила 186,6 млн рублей чистого убытка против чистой прибыли в размере 696,3 млн рублей в 2021 году. Несмотря на рост выручки на 6,6% компания показала негативную динамику по чистой прибыли. Мы не ждем дивидендов по компании, которая последний раз платила их по итогам 9 мес. 2019 года. Мы полагаем, что стабильные финансовые результаты и дивиденды являются необходимым ингредиентом для инвестиционной привлекательности в сегменте МРСК. Среди компаний сектора мы выделяем «Россети Центр и Приволжье», «Россети Центр» и префы «Ленэнерго».

Акционеры «ФосАгро» по итогам ГОСА одобрили выплату ранее рекомендованных советом директоров дивидендов в размере 465 рублей на акцию за 2022 г. Чтобы попасть в дивиденды, акции нужно купить до 31 марта включительно. Дивдоходность около 6,3%.