Европа

Вечером понедельника Stoxx Europe 600 рос в рамках консолидации внутри диапазона предыдущих сессий. По состоянию на 17:45 мск все 11 основных секторов индекса находились в плюсе. Наилучшую динамику показывали здравоохранение, ЖКХ и энергетика. Отставали недвижимость, производство товаров первой необходимости и материалов.

Поддержку рынку оказывала стабилизация акций банков: бумаги Deutsche Bank (ETR:DBKGn), которые резко подешевели в пятницу, сегодня прибавляли около 5%. Лидировал сектор здравоохранения благодаря мощному росту акций Novartis, опубликовавшей позитивные результаты испытаний препарата для лечения рака груди.

Дивидендная доходность Stoxx Europe 600 составляет 3,4%. Индекс торгуется с коэффициентом 13,5 к прибыли за прошедший год (P/E) и с коэффициентом 11,9 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 26,3% компаний индекса торгуются выше своей 50-дневной МА, 42,2% торгуются выше своей 100-дневной МА, 57,3% торгуются выше своей 200-дневной МА.

На 17:45 мск:

- Индекс MSCI EM -972,17 п. (-0,57%), с нач. года +1,7%

- Stoxx Europe 600 -444,80 п. (+1,07%), с нач. года +4,7%

- DAX -15 124,86 п. (+1,12%) с нач. года +8,6%

- FTSE 100 — 7 474,21 п. (+0,93%), с нач. года +0,3%

США

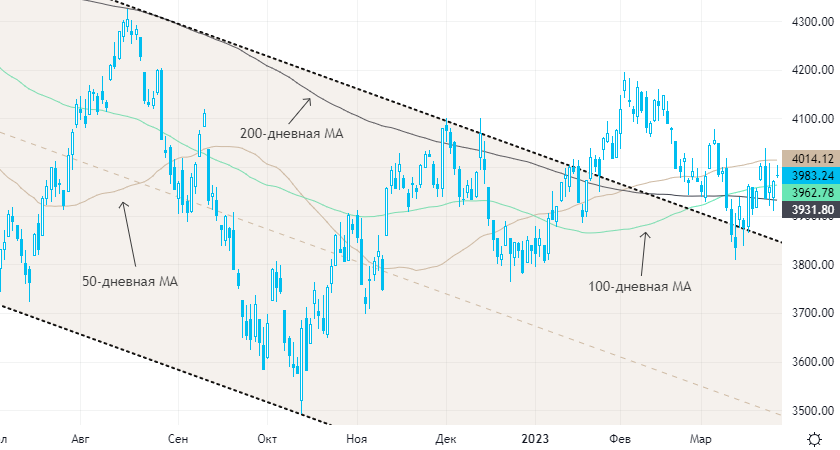

Вечером понедельника S&P 500 умеренно рос, откатываясь от отметки 4 000 п., где он начал торговую сессию. По состоянию на 17:45 мск 8 из 11 основных секторов индекса находились в плюсе. Наилучшую динамику показывали финансы, производство товаров первой необходимости и энергетика. Отставали телекомы, ИТ и недвижимость.

Индекс банков KBW прибавлял 2,3% после сообщения Bloomberg о том, что власти США рассматривают возможность увеличения специального механизма кредитования банков. Это дало бы First Republic Bank и другим региональным американским банкам время для того, чтобы привести в порядок свои балансы. Кроме того, в конце прошлой недели высокопоставленные американские чиновники, включая президента Джо Байдена, выразили уверенность в устойчивости финансовой системы США.

На этом фоне инвесторы зафиксировали прибыль в гособлигациях и продолжили покупать акции, благодаря чему доходность 2-летних трежерис подскочила на 17 б.п. до 3,94%. Впрочем, на выходных глава ФРБ Миннеаполиса Нил Кашкари отметил, что проблемы в финансовом секторе США повышают риски рецессии в стране. Банкир, который обычно занимал ястребиную позицию, на этот раз воздержался от прогнозов относительно исхода майского заседания FOMC.

Рынок фьючерсов на ставку по федеральным фондам учитывает в ценах 62-процентную вероятность того, что в мае она останется на текущем уровне 4,75–5,00%, и 38-процентную вероятность ее повышения на 25 б.п. Этот же рынок закладывается на то, что к концу года верхняя граница целевого диапазона ставки опустится до 4,15% (утром этот показатель составлял 3,96%), т. е. на 85 б.п. с текущих уровней. При этом в среду глава ФРС Джером Пауэлл сообщил, что снижение процентной ставки в этом году не является базовым сценарием.

Дивидендная доходность S&P 500 составляет 1,7%. Индекс торгуется с коэффициентом 19,0 к прибыли за прошедший год (P/E) и с коэффициентом 16,4 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 23,3% компаний индекса торгуются выше своей 50-дневной МА, 32,5% торгуются выше своей 100-дневной МА, 43,1% торгуются выше своей 200-дневной МА.

На 17:45 мск:

- S&P 500 — 3 982,01 п. (+0,28%), с нач. года +3,7%

- VIX — 21,68 пт (-0.06 пт), с нач. года +0.01 пт

- MSCI World — 2 692,55 п. (-0,16%), с нач. года +3,5%

Нефть и другие сырьевые активы

Вечером понедельника нефть дорожала в рамках консолидации внутри диапазона предыдущих сессий. На прошлой неделе майский фьючерс на Brent прибавил 2,77%, но по итогам месяца и первого квартала он заметно дешевеет.

Устойчивость добычи в России вопреки ограничениям на экспорт нефти и нефтепродуктов со стороны стран Запада выступает фактором давления на рынок. Кроме того, спрос проседает из-за продолжающихся забастовок на НПЗ во Франции.

По данным Bloomberg, четыре из шести НПЗ страны едва работают, т. к. на выходных Exxon Mobil (NYSE:XOM) приступил к остановке одного из них в связи с невозможностью доставить на него нефть. По оценкам агентства, совокупная загруженность французских НПЗ может составлять около 20%.

По данным Energy Aspects, забастовки во Франции сократили предложение дизеля в стране на 200 тыс. б/с.

По данным CFTC, на неделе до 21 марта объем чистой длинной позиции крупных спекулянтов во фьючерсах на нефть WTI опустился до самого низкого уровня с января 2016 года. Аналогичный показатель для Brent снизился до минимального значения с середины января.

Золото и серебро дешевели несмотря на некоторое ослабление доллара против валют G10, т. к. позитивные рыночные настроения спровоцировали снижение спроса на защитные активы.

На 17:45 мск:

- Brent, $/бар. — 76,24 (+1,67%) с нач. года -11,3%

- WTI, $/бар. — 70,66 (+2,02%) с нач. года -12,0%

- Urals, $/бар. — 49,32 (+2,66%) с нач. года -23,0%

- Золото, $/тр. унц. — 1 954,02 (-1,22%) с нач. года +7,1%

- Серебро, $/тр. унц. — 22,99 (-1,02%) с нач. года -4,0%

- Алюминий, $/т — 2 362,50 (+1,09%) с нач. года -0,7%

- Медь, $/т — 8 926,50 (+0,06%) с нач. года +6,6%

- Никель, $/т — 23 565,00 (+0,41%) с нач. года -21,6%