Девелопер «Эталон» (ETLN) опубликовал в среду, 29 марта, финансовые результаты (МСФО) по итогам 2022 г.

Наш взгляд

Михаил Шульгин, начальник отдела глобальных исследований «Открытие Инвестиции»

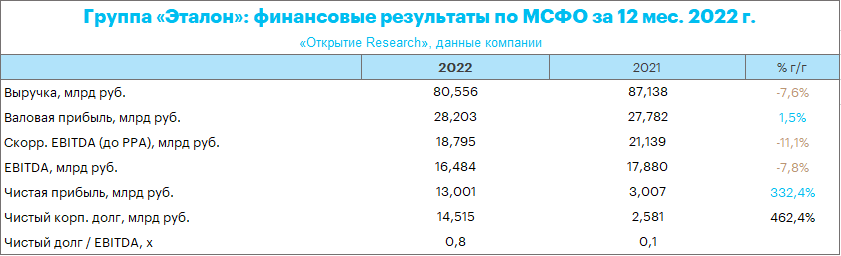

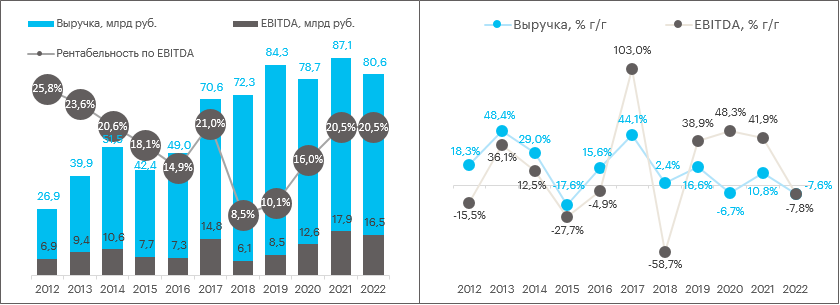

В 2021 г. выручка компании была рекордной, составила 87,1 млрд руб. В 2022 г. выручка снизилась на 7,6% и сопоставимыми темпами сократилась EBITDA. В результате рентабельность по EBITDA удалось сохранить на уровне 2021 г., то есть 20,5%. Это самый высокий уровень рентабельности с 2017 года.

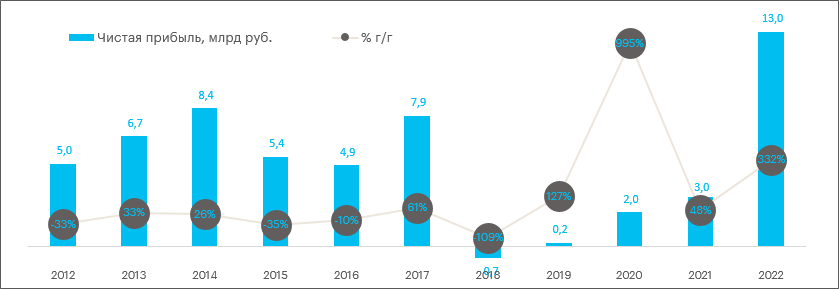

Компания добилась значительного прироста вводимой недвижимости благодаря органическому росту и выгодному приобретению Концерна «ЮИТ» в 2022 году. Благодаря выгодной сделке с «ЮИТ», прибыль в 2022 г. подскочила в 4 раза и достигла рекордной величины 13 млрд руб.

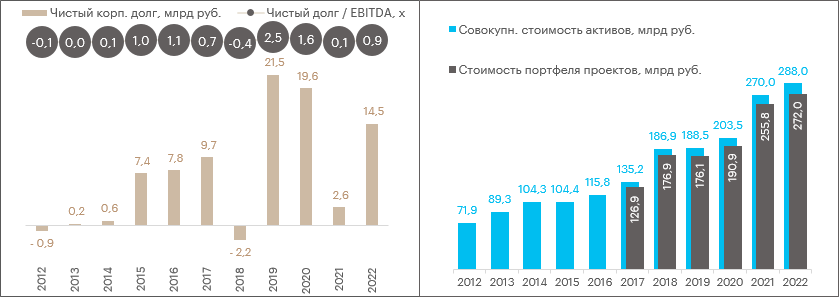

Долговая нагрузка остается очень комфортной. Несмотря на то что корпоративный долг вырос примерно в 5,5 раз, соотношение «Чистый долг / EBITDA» составило по итогам 2022 г. 0,9х, а соотношение «Чистый долг / Скорр. EBITDA (до распределения стоимости приобретения активов)», составило 0,8х. И это притом, что целевой уровень для компании находится в диапазоне 2х-3х.

Рост таких показателей, как общая стоимость активов и общая продаваемая площадь портфеля служат хорошим индикатором для будущего роста. Можно предположить, что при стабильной макроэкономической ситуации в стране данный рост может транслироваться в аналогичный годовой рост продаж и прибыли, то есть 6–7%. А это, наряду с привлекательной оценкой стоимости компании, является хорошей комбинацией.

Что делать инвестору

Мы сохраняем рекомендацию в

Дивиденды

Дивполитика подразумевает выплаты раз в год в размере 40–70% от чистой прибыли по МСФО до распределения стоимости приобретения активов (PPA). По итогам 2022 г. прибыль до PPA составила 2,793 млрд руб. по сравнению с 6,536 млрд руб. в 2021 г. Однако у компании зарубежная прописка, поэтому вопрос возобновления дивидендных выплат пока остается открытым. Последний раз компания платила дивиденды по итогам 2020 года.

Динамика акций

Расписки «Эталон» по состоянию на 16:45 мск дорожали на 3,7% до 62,2 руб. и по темпам роста лидировали в отраслевом индексе «Строительных компаний». При этом Индекс МосБиржи рос на 0,8%. Поэтому бумага смотрелась лучше рынка. В ходе торговой сессии котировки достигали 65,1 руб. Это максимум с 20 сентября 2022 года. Торговый объем составлял около 290 млн руб. Это максимум с момента листинга расписок на Мосбирже в 2020 году.

С начала года расписки девелопера подорожали на 34%. Это лучший результат в строительном секторе. Средний торговый объем за 20 дней вырос относительно среднего показателя за 3 месяца на 38%. Бумага краткосрочно начинает смотреться технически перегретой.

О компании

Группа компаний «Эталон» основана в 1987 году — одна из старейших девелоперских и строительных компаний России. Компания специализируется на жилой недвижимости среднего класса в мегаполисах Москвы и Санкт-Петербурга. В 2021 году компания начала программу региональной экспансии и уже запустила новые проекты в Омске, Новосибирской области, Екатеринбурге, Тюмени и Казани. С момента своего основания группа компаний «Эталон» ввела в эксплуатацию 8,6 млн кв. м недвижимости. В группе компаний работает более 4600 человек, а ее общенациональная сеть продаж и маркетинга охватывает 59 городов России.

Активы группы «Эталон» включают 38 проектов на стадиях проектирования и строительства, непроданные запасы в завершенных жилых комплексах и коммерческой недвижимости общей площадью 6,4 млн кв. м, а также подразделение строительства и технического обслуживания. По данным Nikoliers, стоимость активов группы «Эталон» по состоянию на 31 декабря 2022 года составляла 288 млрд рублей.