Индекс доллара делает вялые попытки перейти в рост после снижения до уровня 102.50 в соответствии с идеей, озвученной ранее: ФРС пока избегает четких рекомендаций относительно того, что ожидать в политике, в то время как ЕЦБ изображает все большую готовность повышать ставки. Это изменяет дифференциал процентных ставок не в пользу американской валюты.

Европейские индексы отскочили вверх более чем на 1% в среду, почти восстановившись до уровней, на которых они находились до коррекции, связанной с крахом SVB Financial:

Акции UBS (SIX:UBSG) и Deutsche Bank (ETR:DBKGn) – индикаторы восприятия широким рынком банковского стресса в еврозоне – продолжили расти сегодня и прибавили 2.49% и 3.94% соответственно. Сигнал весьма позитивный, по сути, говорит о том, что участники рынка все более уверены, что шоки в банковской системе успешно изолированы, а их влияние затухает.

Значительное падение запасов сырой нефти и бензина в США согласно данным EIA поддержало нефтяные котировки, WTI и Brent укрепились до двухнедельных максимумов. Запасы сырой нефти снизились на более чем 7 млн. баррелей (прогноз +0.1 млн.), запасы бензина сократились на 2.9 млн. (прогноз -1.61 млн.).

Снижение запасов говорит о росте спроса со стороны НПЗ, а также дистрибьюторов топлива, например, заправок, что в свою очередь позитивно характеризует динамику потребительского спроса, ключевого драйвера экспансии в экономике.

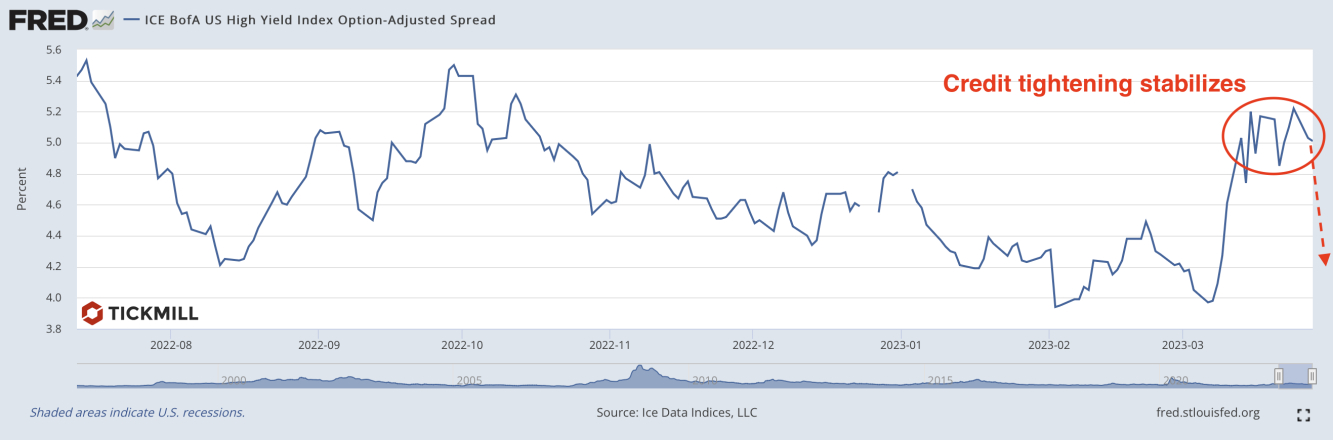

Снижение опасений по поводу банковского стресса в США и ЕС неизбежно повлечет за собой усиление поиска доходности на рынке, а значит и сужение кредитных спредов (снижение стоимости заимствований). На графике ниже можно видеть, что спред между облигациями инвестиционного класса и высокодоходными облигациями после роста в середине марта стабилизировался и, вероятно, вскоре начнет снижаться:

Следствием этого будет также и рост инфляционных рисков, что должно будет вновь активизировать ястребиную риторику ФРС. Именно поэтому к текущему ралли следует отнестись с большой осторожностью и рассматривать возможность коротких позиций по рисковым активам перед предстоящими выступлениями чиновников ФРС, в особенности главы Пауэлла.

Артур Идиатулин, рыночный обозреватель Tickmill UK