Розничная сеть «Лента» (LENT) опубликовала в среду, 29 марта, финансовые результаты (МСФО) за IV квартал и полный 2022 год.

Наш взгляд

Михаил Шульгин, начальник отдела глобальных исследований «Открытие Инвестиции»

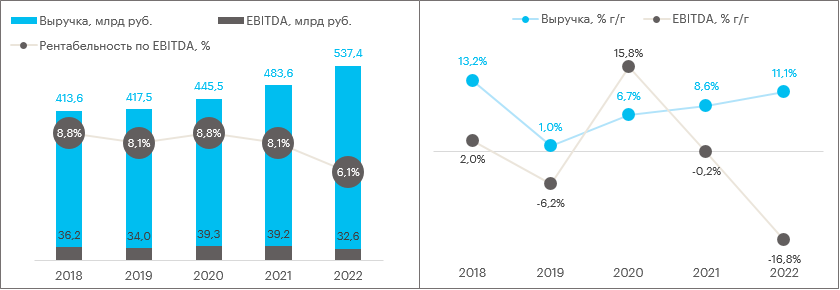

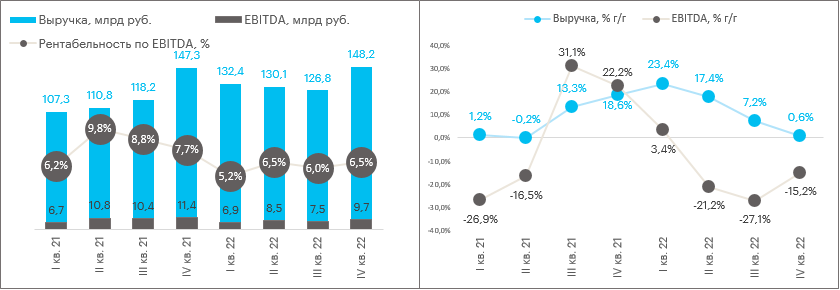

Финансовые итоги 2022 г. выглядят слабыми, особенно если сопоставлять с показателями ритейлера X5 (MCX:FIVEDR) Group. Сначала отметим, что темпы роста годовой выручки растут третий год подряд. X5 таким результатом не может похвастаться. Однако у Х5 выручка в 2022 г. увеличилась на 18%, а у «Ленты» только на 11%. При этом рост потребительской инфляции по итогам 2022 г. составил 11,9%. Следовательно, темпы роста выручки у Х5 были выше инфляции, а у «Ленты» — ниже. В IV квартале темпы роста выручки упали почти до нуля, если сравнивать с аналогичным кварталом 2021 года. Меж тем у Х5 в финальной четверти 2022 г. выручка выросла на 16% г/г.

В 2022 г. покупатели экономили, формат гипермаркетов продолжал страдать, а формат «магазинов у дома» и жёстких дискаунтеров набирал популярность. Это слабое место «Ленты», которая, конечно, прикладывала значительные усилия для совершенствования модели магазинов «Мини Лента». Однако по итогам 2022 г. у компании появилось только 62 дополнительных магазина малого формата. Для сравнения X5 Group в 2022 году открыла 1192 магазина «Пятёрочка» (нетто, с учётом закрытий) и 445 магазинов «Чижик». Тем не менее отметим позитивный момент: онлайн-бизнес удвоился в 2022 г. и по итогам года онлайн-выручка достигла 7,5% от общих продаж.

Показатель EBITDA снижается 2 года подряд, при этом в 2022 г. темпы снижения существенно ускорились, составив -17% г/г (у X5 EBITDA в 2022 г. +15%). В результате рентабельность по EBITDA в 2022 г. снизилась до 6,1% — самое низкое значение, как минимум за 9 лет (у X5 рентаб. EBITDA в 2022 г. 7,3%).

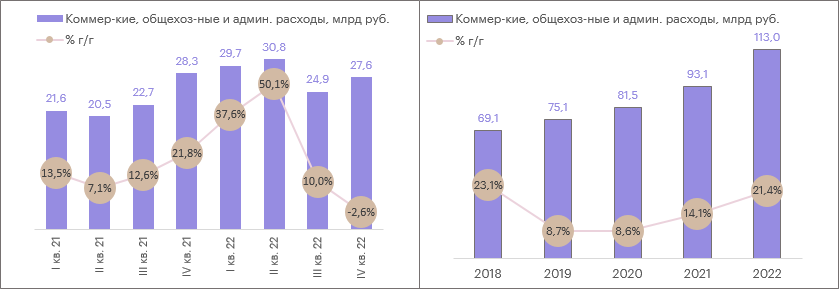

Борьба за долю рынка требует от «Ленты» увеличения расходов. Темпы роста расходов увеличиваются последние 2 года (+14% в 2021 г. и +21% в 2022 г.). В прошлом году компания на четверть увеличила расходы на персонал (это 8% от выручки), на 43% г/г подскочили расходы на аренду (2% от выручки), на треть возросли расходы на профессиональные услуги (1% от выручки) и на 24% возросли расходы на рекламу (1,5% от выручки). Эти расходы отражают адаптацию «Ленты» к новым условиям: компания тратит на развитие магазинов малых форматов и на рост доли онлайн-продаж. В результате общие расходы в 2021 г. составляли 19% от выручки, а в 2022 г. — уже 21% от выручки. Отметим, что в IV квартале затраты сократились в процентах к аналогичному кварталу 2021 г. Это первое снижение в таком базисе, как минимум за последние 2 года. Позитивно, что заметно снизились расходы на персонал, коммуналку и расходы на функционирование магазинов. При этом продолжают расти затраты на рекламу и профессиональные услуги. 2023 год — значимый для «Ленты», компании исполняется 30 лет. Предполагаем, что борьба за долю рынка будет продолжаться, и это будет негативно сказываться на рентабельности.

Чистая прибыль резко сокращается, рентабельность по чистой прибыли упала до 0,9% (у X5 в 2022 г. 2%). В поквартальном разрезе в базисе год к году замедление наблюдается уже 5 кварталов подряд.

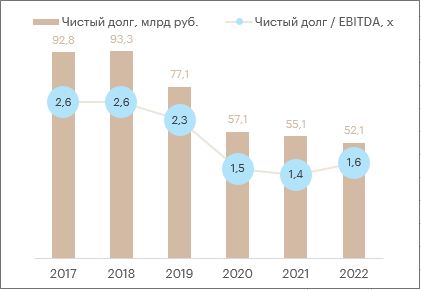

Чистый долг в абсолютном выражении снижается 4-й год подряд. Однако соотношение чистого долга и EBITDA в 2022 г. подскочило до трехлетнего максимума 1,6х (у X5 в 2022 г. сокращение до 1х по сравнению с 1,7х предыдущие 5 лет.).

Что делать инвестору

Бумаги X5 Group (FIVE) и акции «Магнита» (MCX:MGNT) нам кажутся привлекательнее акций «Ленты». У нас есть актуальные идеи по бумагам FIVE и MGNT, цели 1970 руб. и 5940 руб. соответственно.

Дивиденды

Согласно дивполитике, дивиденды платятся ежегодно. Подразумеваются и промежуточные выплаты в случае, если текущее финансовое положение компании является стабильным. Если коэффициент «чистый долг/EBITDA» меньше 1,5х, но больше 1х, за период выплачивается менее 100% свободного денежного потока. Если задолженность будет ниже 1,0х, компания может направить на дивиденды более 100% FCF. В случае роста задолженности выше 1,5х компания может направлять на дивиденды не более 50% FCF. «Лента» еще ни разу с момента IPO не платила дивиденды.

По итогам 2022 г. коэффициент «чистый долг/EBITDA» больше 1,5х. Свободный денежный поток за 2022 г. составил 2,9 млрд руб. Даже если выплаты будут объявлены, на дивиденды пойдет не более 1,45 млрд руб. или 14,9 руб./акц. (дивдоходность на 29 марта могла бы составить 2%).

Динамика акций

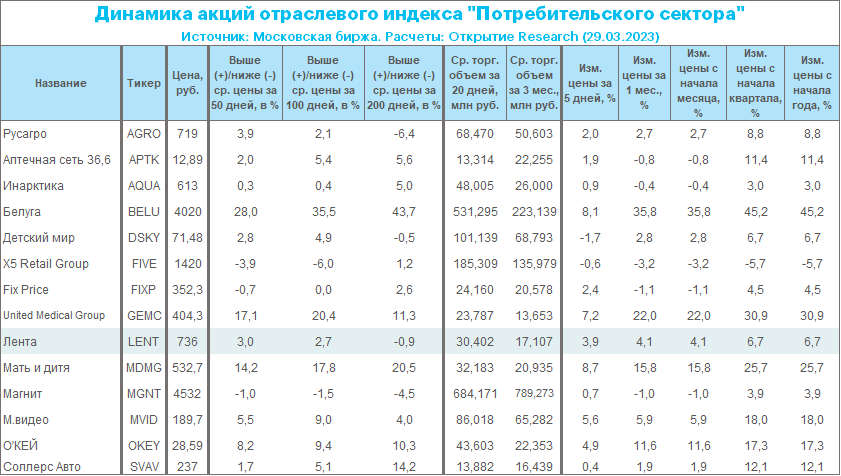

Акции Ленты (MCX:LNTADR) по итогам торгов 29 марта подешевели на 1,5% до 736 руб. При этом Индекс МосБиржи вырос на 0,8%, а отраслевой индекс «Потребительского сектора» прибавил 0,6%. Поэтому бумага смотрелась хуже рынка и хуже сектора («Лента» — лидер снижения в секторе по итогам среды).

С начала года акции компании выросли на 7%. В продуктовом ритейле лучше результат только у О'КЕЙ. Поскольку котировоки довольно долго проторговывают узкий горизонтальный коридор, сигналов перекупленности или перепроданности мы сейчас не наблюдаем.