Итоги четверга

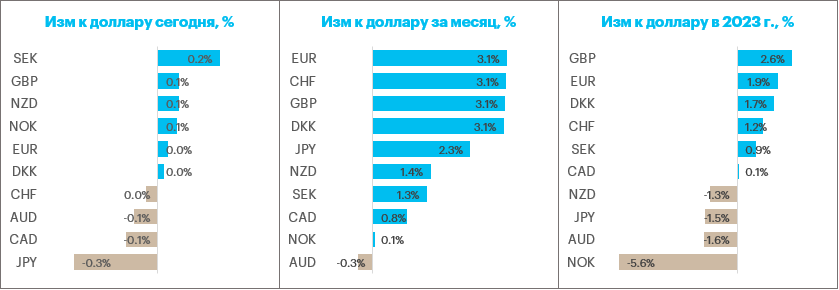

Доллар подешевел против всех валют Большой десятки.

Во-первых, давление на американскую валюту оказало возвращение аппетита к риску: фондовые площадки в США и Европе завершили торговый день уверенным ростом. Во-вторых, гармонизированный индекс потребительских цен в Германии вырос в марте на 7,8% г/г. Это более медленный темп роста, нежели в феврале (+9,3% г/г), но более высокий, если сравнивать с прогнозными оценками на март (+7,5% г/г).

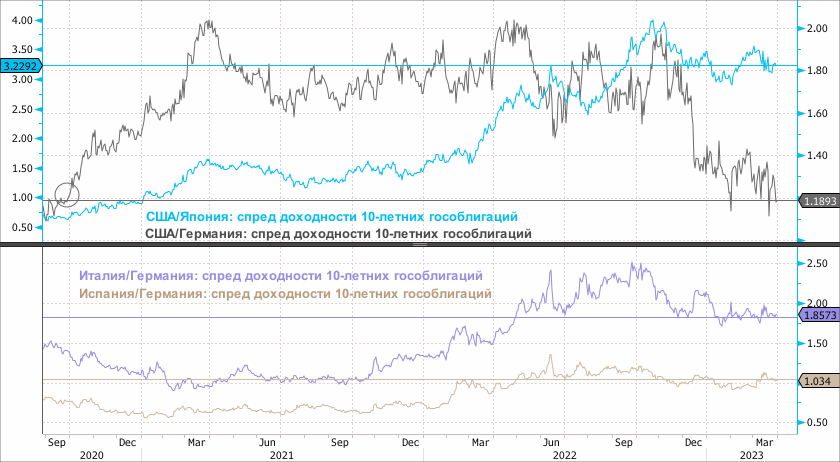

Такие цифры подтверждают для ЕЦБ необходимость продолжать повышения ставок. Поэтому доходности германских гособлигаций росли более быстрыми темпами, нежели сопоставимые облигации США, и неблагоприятное для доллара изменение дифференциала ставок оказывало давление на валюту США. В-третьих, фактор конца квартала и конца месяца продолжает стимулировать продажи доллара.

Старт пятницы

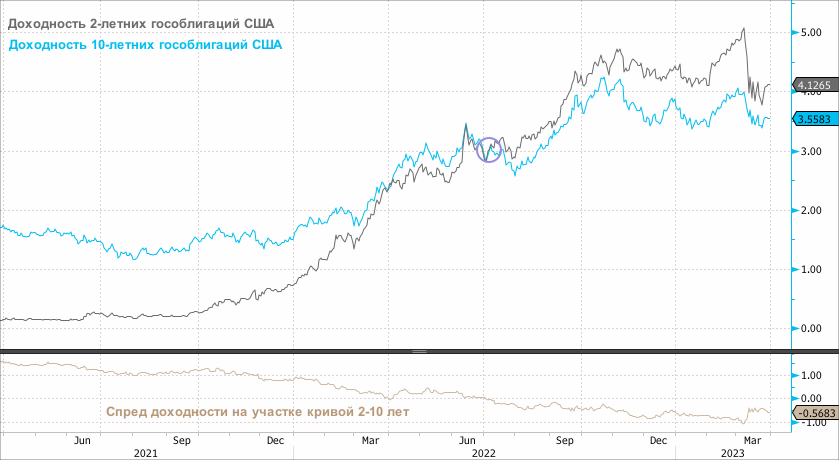

Доллар, очевидно, завершит снижением третью неделю подряд и в любом случае закроет текущую пятницу на самом низком уровне с 3 февраля. Утром в пятницу азиатские фондовые площадки торговались в плюсе, как и фьючерсы на европейские и американские фондовые индексы. Казначейские облигации оставались стабильными на азиатской сессии. Доходность 2-летних трежерис +0,3 б.п. до 4,12%, доходность 10-летних облигаций +0,9 б.п. до 3,55%.

Поддержку аппетиту к риску в Азии оказала публикация китайской статистики по деловой активности PMI в обрабатывающей промышленности. Индекс PMI в марте составил 51,9 п. Это ниже, чем 52,6 п. в феврале, но выше прогнозных оценок на март (51,6 п.). При этом непроизводственный PMI в. марте подскочил до 58,2 п. по сравнению с 56,3 п. в предыдущем месяце (прогноз на март был 55 п.).

Перспективы доллара

Есть 2 сценария, которые предполагают сильное укрепление доллара США. Первый — устойчивый рост американской экономики. Второй — глобальный кредитный кризис, который приведет к глубокой рецессии, бегству от риска и ажиотажному спросу на активы тихой гавани.

Первый сценарий, очевидно, сейчас невозможен к реализации на фоне ужесточения финансовых условий и продолжения повышения ставок (пусть даже и более медленными темпами в сравнении с 2022 годом). Второй сценарий для нас не является базовым в настоящий момент.

Поэтому считаем, что доллар будет продолжать слабеть в среднесрочной перспективе, и индекс доллара может упасть до 100 п. или даже ниже на горизонте 10–12 месяцев, поскольку пока придерживаемся точки зрения, согласно которой недавние проблемы в банковском секторе не превратятся в полноценный кредитный кризис, но будут достаточным основанием для скорой паузы в текущем цикле повышения ставок в США.

Глава ФРБ Ричмонда Томас Баркин (сейчас не является голосующим членом FOMC) накануне отметил, что банкротство Credit Suisse (SIX:CSGN) исключило вариант повышения ставки по федеральным фондам на 50 б.п.

Однако мы в тот же момент не исключаем того факта, что доллар потенциально сможет совершить коррекцию в область 105 п. прежде, чем продолжить свое движение к психологической отметке 100 п.

Дело в том, что денежный рынок закладывается на вариант снижения ставки к концу года не менее чем на 50 б.п. Это подразумевает не менее двух снижений с шагом 25 б.п. во второй половине текущего года. Там будет сентябрьское, ноябрьское и декабрьское заседание. Скорее всего, рынок подразумевает снижение на 25 б.п. в ноябре и аналогичный шаг в декабре.

Возможно, рынок ошибается. Прояснить ситуацию позволят публикуемые сегодня данные по базовому дефлятору PCE (приоритетный для ФРС индикатор инфляции), а также данные Мичиганского университета по инфляционным ожиданиям на горизонте года и 5–10 лет. Если инфляция PCE остается устойчивой на базовом уровне, а PCE без учета стоимость жилья продемонстрирует рост в базисе год к году, рынок может сократить ожидания снижения ставок к концу года, что локально поддержит доллар.

Что нас смущает в прогнозе уверенного снижения курса доллара

По итогам первой недели марта денежный рынок закладывался на то, что ставка по федеральным фондам на конец 2023 г. будет составлять около 5,5%. Затем произошло банкротство ряда региональных банков в США, банкротство Credit Suisse в Европе. Это привело к ужесточению финансовых условий, и ожидания по ставкам на конец года резко сократились.

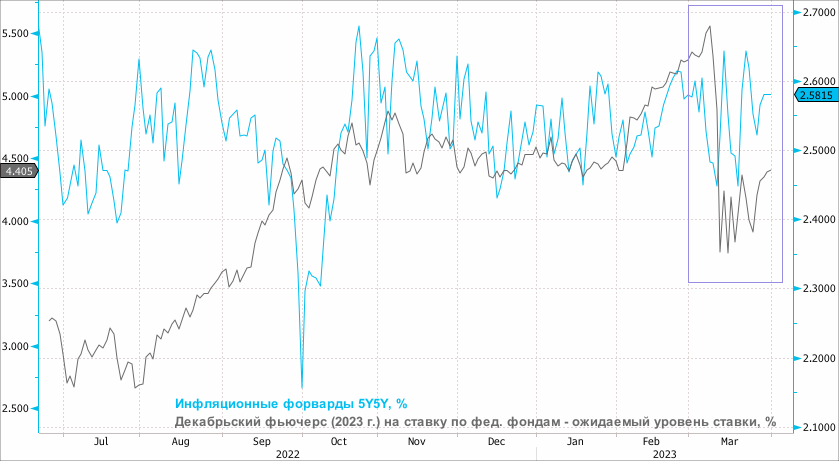

В середине марта денежный рынок уже подразумевал ставку на конец года на уровне 4%, а сейчас это 4,4%. Однако если мы посмотрим на пятилетние инфляционные форварды 5Y5Y, оценивающие инфляцию на 5 лет через 5 лет, то они проигнорировали всю эту мартовскую волатильность, по-прежнему предполагая среднюю инфляцию через 5 лет на уровне 2,6% при инфляционной цели ФРС на уровне 2%.

Получается, что рынок инфляционных свопов, с одной стороны, не верит в глобальную рецессию, подразумевающую резкое замедление инфляции. С другой стороны, он рассчитывает на более умеренную траекторию снижения ставок относительно той, которую предполагает рынок фьючерсов на ставку по федеральным фондам.

Чтобы определиться с более краткосрочной траекторией индекса доллара, предпочитаем дождаться публикацией сегодняшней статистики по PCE и инфляционным ожиданиям Мичиганского университета.

В фокусе:

· Пятница, 31 марта. Китай: публикация индексов деловой активности PMI за март

· Пятница, 31 марта. США: дефлятор PCE, индикатор потребительских настроений Мичиганского университета

· Пятница, 31 марта. Еврозона: выступление главы ЕЦБ Кристин Лагард

· Пятница, 31 марта. США: выступление президента ФРБ Нью-Йорка Джона Уильямса