Российский фондовый рынок в марте стремился выше, показав рост на 7,1% по индексу Мосбиржи и увеличение на 4,7% по долларовому РТС. В течение месяца индикатор Мосбиржи поднялся выше 2400 пунктов и достиг очередного пика с сентября 2022 года, а долларовый РТС протестировал 1000 пунктов, обновив максимум с февраля текущего года.

Повышение проходило во многом благодаря дивидендным историям и, в частности, объявлению Сбербанком (MCX:SBER) о рекордных дивидендах за 2022 год (ожидаются выплаты 25 руб. на оба типа акций). Итоговые дивиденды за прошлый год из наиболее крупных эмитентов также рекомендовали ФосАгро (MCX:PHOR), Мосбиржа (MCX:MOEX), Белуга Групп (MCX:BELU), Positive Technologies (MCX:POSI), Новатэк (MCX:NVTK), ИнтерРАО (MCX:IRAO), Банк "Санкт-Петербург" (MCX:BSPB).

Отсутствие веских внутренних негативных драйверов позволило инвесторам в РФ продолжать покупки, а относительная закрытость российской экономики от западной ограничила влияние волнений в банковском секторе, наблюдавшихся в Европе и США. Глава Китая Си Цзиньпин посетил Россию: в рамках визита были достигнуты важные договоренности о расширении сотрудничества стран во многих областях (от энергетики до продовольствия).

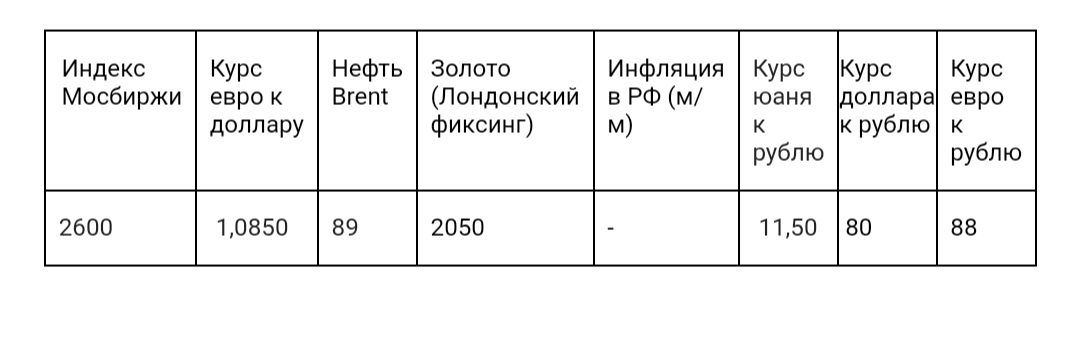

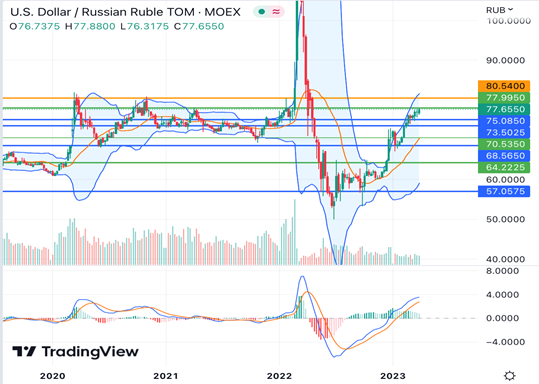

Рубль в марте обновил очередные минимумы с апреля 2022 года к доллару (77,88 руб.), евро (84,76 руб.) и юаню (11,31 руб.), не получая значимых позитивных драйверов движения в том числе на фоне обвала цен на нефть. ЦБ РФ на очередном заседании сохранил процентную ставку на уровне 7,5%, указав на проинфляционные риски и возможность ужесточения политики в ближайшие месяцы. По итогам марта рубль потерял около 3% к доллару, 6% к евро и 4,5% к юаню.

Нефть в марте продолжила нисходящее движение и опустилась в цене на 8% по сорту Brent, в моменте почти достигнув уровня 70 долл./барр. – самого низкого значения с декабря 2021 года. Одной из причин продаж стало усиление страхов в отношении замедления мировой экономики на фоне проблем в банковском секторе США и Европы.

При этом источники сообщили о сокращении нефтедобычи в России в первые три недели марта на 300 тыс. барр./день против запланированного уровня 500 тыс. барр./день.

Во второй половине марта цены на нефть, однако, перешли к восстановлению в том числе на фоне новостей о сокращении поставок из иракского Курдистана: котировки Brent стремились к 80 долл./барр.

Чего ожидать? – Индекс Мосбиржи смотрит вверх, золото сохраняет защитный статус

Технические факторы

Техническая картина по индексам Мосбиржи и РТС на начало апреля остается разнонаправленной в связи с высокой зависимостью долларового индикатора от динамики ослабевающего рубля. Так, рублевый индекс развивает среднесрочный рост с ближайшим целевым уровнем 2492 пункта (максимум сентября 2022 года), у которого расположено важное среднесрочное сопротивление. При его пробое высока вероятность скачка в район 2590 пунктов (пики с апреля 2022 года). Позитивный сигнал сохраняется при положении выше поддержек 2370 и 2300 пунктов.

Индекс РТС, в то же время, остается в рамках долгосрочного нисходящего тренда, о возможном завершении которого можно будет говорить выше максимума текущего года 1029 пунктов.

По рублю на данный момент не поступает разворотных сигналов, в связи с чем при прочих равных можно говорить о рисках развития снижения в район 80 руб. против доллара при закреплении валютной пары выше 78 руб., в район 88 руб. против евро выше 85 руб. и в район 11,50 руб. против юаня выше 11,30 руб. Краткосрочные разворотные сигналы поступят при закреплении валютных пар ниже 76 руб., 80 руб. и 11 руб., а среднесрочные – ниже 73,50 руб., 78,50 руб. и 10,65 руб. соответственно.

Цены на нефть в конце марта находятся в стадии краткосрочной восходящей коррекции в рамках долгосрочного медвежьего тренда, который сохраняет актуальность как минимум при положении котировок Brent ниже 89 долл.

При закреплении выше 79 долл. цены могут развить отскок к 87-89 долл., но покупателям в этом случае стоит учитывать возможный коррекционный характер движения и риски последующего возвращения к падению и обновления минимума марта 70,17 долл.

Общие факторы

С фундаментальной точки зрения в апреле при прочих равных поддержку российскому рынку продолжат оказывать дивидендные истории и ожидания выплат по акциям Сбербанка, Мосбиржи, Белуги Групп, Positive Technologies, Новатэка, ИнтерРАО, банка «Санкт-Петербург».

Кроме того, исходя из недавней истории выплат, об итоговых дивидендах за 2022 год могут объявить Газпром (MCX:GAZP), Газпром нефть (MCX:SIBN), Татнефть (MCX:TATN), Роснефть (MCX:ROSN), ТМК (MCX:TRMK), Лукойл (MCX:LKOH), Лензолото (MCX:LNZL), Черкизово (MCX:GCHE), Инарктика (MCX:AQUA).

Как российские, так и зарубежные компании при этом начнут отчитываться за 1-й квартал 2023 года: результаты в случае ухудшения прогнозов или слабых данных могут нести в себе в том числе понижательные риски.

Позитивным фактором для нефтедобывающих компаний может стать потенциальное восстановление цен на нефть в ожидании дальнейшего сокращения мирового предложения (со стороны России, ОПЕК+, Иракского Курдистана) и увеличения спроса в Китае и Индии. ОПЕК+ на очередном заседании в начале апреля при этом, вероятно, не станет изменять квоты по сокращению нефтедобычи на 2 млн барр./день до конца текущего года, нейтрально для рынка.

В целом, чем выше цены на сорт Brent, тем лучше в том числе для рубля ввиду перспективы увеличения налоговых поступлений в бюджет РФ. В целом российская валюта, однако, сохраняет склонность к среднесрочному снижению, для приостановки которого понадобятся веские позитивные факторы.

В конце месяца, 28 апреля, состоится очередное заседание ЦБ РФ по процентной ставке, на котором возможно её повышение с 7,5% в случае усиления инфляционных факторов.

Западные и азиатские фондовые площадки стремятся вернуться к среднесрочному росту, который станет возможным при отсутствии экономических и геополитических неожиданностей, а также сохранении ожиданий сдержанного тона ФРС на заседании в мае.

В случае возвращения тревожности на мировых фондовых площадках в отношении судьбы мировой экономики можно ожидать повышенного спроса на золото и закрепления цен выше 2000 долл./унц.: в этом случае поддержку получат акции Полюса (MCX:PLZL), Полиметалла (MCX:POLY) и Селигдара (MCX:SELG), которые могут обновить локальные пики.

Ослабление рубля наряду с ростом котировок золота сделает особенно интересными вложения в рублевые инструменты инвестиций в золото, в частности спот-золото на Мосбирже: цена за 1 грамм может закрепиться выше 5000 руб. и стремиться к 5500 руб.