Российские акции завершили ростом торги в понедельник, 3 апреля. Новый месяц и одновременно новый квартал Индекс Мосбиржи начал на очень позитивной ноте. IMOEX на торгах в понедельник поднимался до 2482,5 п. Это новый максимум 6 сентября 2022 г.

На 19:00 мск:

· Индекс МосБиржи — 2 473,32 п. (+0,92%), с нач. года +14,8%

· Индекс РТС — 988,80 п. (-0,80%), с нач. года +1,9%

· Stoxx Europe 600 — 457,72 п. (-0,03%), с нач. года +7,7%

· DAX — 15 580,92 п. (-0,31%), с нач. года +11,9%

· FTSE 100 — 7 673,00 п. (+0,54%), с нач. года +3,0%

· S&P 500 — 4 109,23 п. (-0,00%), с нач. года +7,0%

· VIX — 19,19 п. (+0.49 пт), с нач. года -2.48 пт

· MSCI World — 2 791,44 п. (+1,15%), с нач. года +7,3%

Внешний фон в целом был позитивным для российского рынка. Панъевропейский индекс Stoxx Europe 600 завершил день несущественным снижением. Рост акций энергетических компаний уравновешивался опасениями того, что взлет цен на нефть подстегнет инфляцию. Такой сценарий может вынудить ЕЦБ и другие ведущие ЦБ мира проводить жесткую денежно-кредитную политику дольше, чем предполагает рынок.

В США на рынке акций мы также не видели существенного падения. Индекс деловой активности в производственном секторе от ISM снизился в марте до 46,3 п. с 47,7 п. Это заметно ниже консенсуса на уровне 47,5 п., пятый месяц снижения подряд, а также самое низкое значение с мая 2020 года. Все это говорит о том, что рост процентных ставок и опасения рецессии продолжают давить на бизнес. Поэтому неудивительно, что на этом фоне доходности двухлетних гособлигаций США вновь снизились, равно как и среднесрочные ожидания по уровню ставки по федеральным фондам.

При этом цены на нефть подскочили на 6%. Это самое масштабное внутридневное ралли за 12 месяцев.

На 19:15 мск:

· Brent, $/бар. — 84,67 (+5,98%), с нач. года -1,4%

· WTI, $/бар. — 80,37 (+6,21%), с нач. года +0,1%

· Urals (инд. Средиземноморье), $/бар. — 60,42 (+12,03%), с нач. года -5,7%

· Золото, $/тр. унц. — 1 989,30 (+1,02%), с нач. года +9,1%

· Серебро, $/тр. унц. — 24,00 (-0,43%), с нач. года +0,2%

· Алюминий, $/т — 2 390,50 (-0,93%), с нач. года +0,5%

· Медь, $/т — 8 906,00 (-0,97%), с нач. года +6,4%

· Никель, $/т — 23 265,00 (-2,40%) с нач. года -22,6%

Для российского рынка, где в индексах высока доля экспортеров, мы получили идеальное сочетание для роста. Тенденция ослабления рубля продолжается, и на горизонте маячит тестирование уровня 80 рублей за доллар. При этом цены на нефть резко подскочили вверх, что позитивно для акций нефтяников. Меж тем золото на фоне ослабления доллара на Forex не упускает из виду отметку $2000/унц., что оказывает поддержку акциям золотодобывающих компаний.

Продолжению ралли российского фондового рынка мешает техническая перегретость, поскольку более 80% компаний компонентов торгуются выше своей средней цены за 50, 100 и 200 дней. Осциллятор RSI для Индекса МосБиржи находится в зоне перекупленности самое продолжительное время с сентября 2022 г. Поэтому мы по-прежнему видим высокий риск коррекции после достижения максимумов в области 2480 п.

На 19:15 мск:

· EUR/USD — 1,089 (+0,47%), с начала года +1,7%

· GBP/USD — 1,2394 (+0,46%), с начала года +2,6%

· USD/JPY — 132,39 (-0,35%), с начала года +1,0%

· Индекс доллара — 102,176 (-0,32%), с начала года -1,3%

· USD/RUB (Мосбиржа) — 78,74 (+1,47%), с начала года +12,6%

· EUR/RUB (Мосбиржа) — 85,925 (+2,04%), с начала года +15,6%

Дивидендная доходность индекса МосБиржи составляет 8,4 %. Индекс торгуется с коэффициентом 2,1 к прибыли за прошедший год (P/E).

Ключевые новости дня

На выходных несколько членов ОПЕК+ объявили о решении снизить добычу нефти с мая до конца 2023 г. в общей сложности на 1,66 млн б/с. В частности, Россия намерена продлить сокращение добычи на 0,5 млн б/с до конца года (ранее предполагалось, что это решение будет действовать до конца первого полугодия 2023 г.). Саудовская Аравия также планирует сократить добычу нефти на 0,5 млн б/с. Ирак снизит добычу на 0,21 млн б/с, ОАЭ — на 0,14 млн б/с, Кувейт — на 0,13 млн б/с. Таким образом, с мая добыча ОПЕК может снизиться на 3,6%, ОПЕК+ — на 3,7%. По словам вице-премьера РФ Александра Новака, другие страны также могут присоединиться к сокращениям, если пожелают.

Средняя цена на нефть марки Urals в марте 2023 года сложилась в размере $47,8/барр., сообщил сегодня Минфин РФ. В феврале показатель составлял $49,56/барр., в январе $49,48/барр. Средняя цена по итогам квартала - $48,92/барр.

В фокусе

«Мосбиржа» (MOEX) 4 апреля опубликует данные об объеме торгов в марте.

ВТБ (MCX:VTBR) 6 апреля планирует опубликовать отчетность по РСБУ за 2022 г., а также некоторые показатели по МСФО.

Итоги российского рынка

Все 10 отраслевых индексов выросли по итогам дня.

Худшим по динамике стал индекс «Строительных компаний» (+0,7%). Лидерами роста стали расписки «Эталона» (ETLN), подорожавшие на 1,2%. Акции ГК «ПИК» (PIKK) также прибавили около 1%. Порядка 0,9% прибавили акции «Группы ЛСР» (LSRG). При этом акции «Самолета» (SMLT) подешевели на 0,9%.

Лидером роста стал индекс «Нефти и газа» (+1,85%). В секторе подросли все бумаги. Лидировали по темпам роста обычка и префы «Татнефти» (TATN), подорожавшие на 4,1% и 2,8% соответственно.

Индекс «Потребительского сектора» (+1,35%). Подешевели акции «Магнита» (MCX:MGNT) и «М.видео» (MVID). Остальные бумаги подорожали. При этом почти 45% прибавили акции «Соллерса» (SVAV), которые поднимались до 4-летнего максимума на рекордном внутридневном объеме свыше 1,5 млрд руб. без каких-либо новостных поводов. Расписки «О’КЕЙ» (OKEY) подорожали на 7,5%.

Индекс «Финансов» (+1,5%). Здесь более 9% прибавили акции ВТБ (VTBR) и почти 4,5% бумаги «Ренессанса» (RENI (MCX:RENI)). Подешевели префы и обычка Сбербанка (MCX:SBER).

Индекс «Телекоммуникаций» (+1,84%). Префы МГТС (MGTSP) подросли на 6%. Обычка (RTKM) и префы «Ростелекома» (RTKMP) подорожали на 1% и 0,7% соответственно. Акции МТС (MCX:MTSS) прибавили в цене около 0,2%.

Индекс «Металлов и добычи» (+0,8%). В лидерах роста акции НЛМК (MCX:NLMK) и акции «Полюса» (PLZL), подорожавшие на 2,6% и 1,9% соответственно.

Из ТОП-25 акций лидеров по объему торгов 19 подорожали и 6 подешевели на 19:00 мск. Лидировали по объему обыкновенные акции Сбербанка (SBER), акции ВТБ и «Лукойла» (MCX:LKOH). Наиболее существенный рост показали акции «Соллерса» (LIFE). Наиболее существенное снижение – бумаги «ФосАгро» (MCX:PHOR).

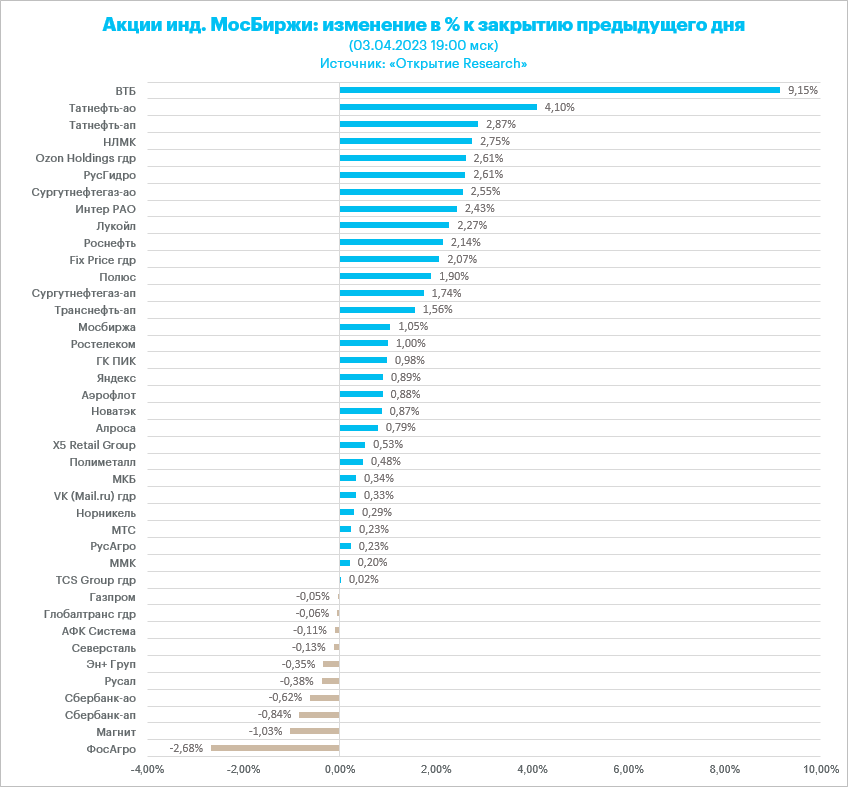

Из 40 акций индекса МосБиржи 30 подорожали и 10 подешевели по итогам дня.

83,3 % компаний индекса торгуются выше своей 50-дневной МА, 88,1 % торгуются выше своей 100-дневной МА, 90,5 % торгуются выше своей 200-дневной МА. Такие показатели указывают на сохраняющуюся краткосрочную перекупленность российского фондового рынка.

Корпоративные истории

Акции «ФосАгро» (PHOR) ожидаемо стали лидерами снижения в понедельник среди компаний-компонентов Индекса МосБиржи. Сегодня закрылся реестр для получения дивидендов (465 руб./акц. за 2022 г.). Чтобы попасть в дивиденды, акции необходимо было купить до 31 марта включительно. Поэтому в понедельник мы увидели дивидендный гэп. На закрытие прошлого дивидендного гэпа (в октябре) ушло 4,5 месяца. Мы рассчитываем на относительно быстрое закрытие дивидендного гэпа. Уровни ниже 200 дневной скользящей средней линии (6898 руб.) выглядят привлекательно для тактической покупки.

Бумаги ВТБ (VTBR) стали лидерами роста среди индексных акций. Банк анонсировал 5 апреля публикацию годовой отчетности по РСБУ и ключевые показатели из отчетности по МСФО за 2022 год. До сего момента было известно только то, что прошлый год оказался для кредитора убыточным. Недавно глава банка Андрей Костин заявил, что прибыль в 1 квартале 2023 г. должна оказаться рекордной. Это означает, что она составит не менее 87 млрд руб. Именно столько банк заработал в 3 квартале 2021 г. И пока это рекордная квартальная цифра.

Акции Qiwi (MCX:QIWIDR) (QIWI) не показали существенной негативной реакции на новости о том, что некоторые российские компании группы Qiwi могут подпасть под windfall tax. Это окажет существенное негативное влияние на бизнес и финансовое положение группы, отметили в компании.

Компания «Мать и дитя» (MDMG) опубликовала финансовые результаты по МСФО за 4 квартал и весь 2022 год. Общая выручка составила 25,2 млрд руб., о чем было известно еще с момента публикации операционной отчетности. EBITDA снизилась на 4,3% г/г до 7,9 млрд руб. Рентабельность по EBITDA снизилась на 1,4 п. п. до 31,4%. Скорректированная чистая прибыль снизилась на 1,5% г/г до 6 млрд руб. Рентабельность Скорректированной чистой прибыли составила 23,8%. Компания объявила о созыве Годового общего собрания акционеров 26 апреля. Однако в повестке ГОСА не указан вопрос распределения дивидендной прибыли. Тем не менее, согласно дивполитике компании, с учетом того, что за первую половину года было выплачено 8,55 руб. на акцию, финальный дивиденд за 2022 г. мог бы составить не менее 31 руб. (дивдоходность 5,7%).