Экономика США в первом месяце весны 2023 г. создала 236 тыс. новых рабочих мест вне сельского хозяйства, свидетельствуют опубликованные 7 апреля данные Минтруда. Цифра оказалась несколько выше консенсус-прогнозов экономистов, предполагавших увеличение на 230 тыс. рабочих мест. Февральский рост занятости был пересмотрен в сторону повышение: с +311 тыс. до +326 тыс. рабочих мест. Вот уже 11 месяцев подряд фактические цифры превышают консенсус-ожидания экспертов.

Уровень безработицы в феврале неожиданно упал до 3,5% по сравнению с 3,6% в феврале. Экономисты прогнозировали, что показатель не изменится к предыдущему месяцу.

Средняя почасовая зарплата выросла в марте на 0,3% к февралю. Это соответствовало ожиданиям. В базисе год к году почасовая зарплата увеличилась на 4,2% г/г. Данные оказались ниже прогноза (+4,3% г/г) и ниже февральской цифры (+4,6% г/г).

Наш взгляд. Темпы роста новых рабочих мест снижаются 2 месяца подряд. Рост на 236 тыс. в марте — самый медленный за последние 26 месяцев, то есть с декабря 2020 года, когда экономика потеряла 268 тыс. рабочих мест. Зарплата в базисе год к году растет самым медленным темпом с июня 2021 года. И в то же время уровень безработицы неожиданно снижается до 3,5% и всего на 0,1% выше, чем 3,4% в январе. В в январе уровень безработицы был минимальным с середины 1969 года, то есть за 54 года.

Напомним, ряд крупных американских компаний, преимущественно (но не только) из технологического и финансового сектора в декабре 2022 года и в январе 2023 года объявили громкие масштабные сокращения персонала. Но до сих пор цифры по занятости не отражали этого в статистике. Мы считаем, что опубликованная сегодня мартовская статистика, является лишь первым отражением анонсированных тогда сокращений в ближайшие месяцы мы можем увидеть более резкое снижение темпов роста занятости в США.

Однако, если вспомнить собственные прогнозы (dot plot) чиновников Федрезерва, на конец 2023 г. они прогнозировали уровень безработицы 4,5%. Сейчас ситуация складывается таким образом, что, очевидно, фактический уровень безработицы на конец года будет ниже этого прогноза. Но есть риск того, что возникшие в марте проблемы в банковской сфере, а также ужесточение финансовых условий приведет к повышению темпов роста безработицы. Хотя анализ экономистов Bloomberg, а они проанализировали период с 1948 года, показывает, что обычно резкие скачки уровня безработицы, если и случаются, то уже в середине цикла рецессии.

Таким образом, если взять за основу сценарий, в котором американская экономика впадает в рецессию в 3 или в 4 квартале 2023 года, то резкий скачок безработицы может произойти в 1 или во 2 квартале 2024 года.

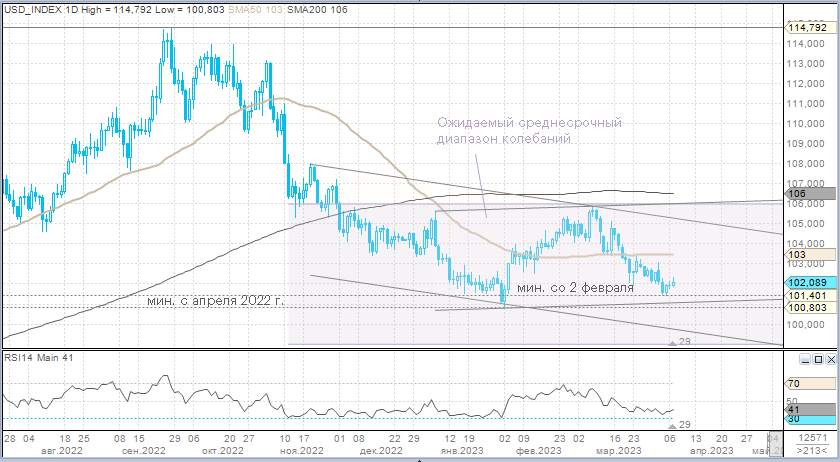

Таким образом, мы приходим к выводу, что у ФРС сохраняются весомые основания для того, чтобы повысить ставку в мае на 25 б.п. до 5,00–5,25%. При этом есть основания предполагать, что ФРС, если и снизит ставку до конца года, то только один раз с шагом 25 б.п., наиболее вероятно, в декабре. А если так, то индекс доллара сохраняет потенциал в ближайшие 3 месяца скорректироваться в область 105–106 пунктов. Это подразумевает рост на 3–4% от текущих уровней. При этом мы считаем, что основная среднесрочная тенденция остается медвежьей, и пока базовый сценарий — это падение индекса доллара в диапазон 100–90 пунктов на горизонте 10–12 месяцев.

Реакция рынка. Акции в США не торговались в Страстную пятницу, 7 апреля. Но долговой рынок работал. Доходности казначейских облигаций выросли в пятницу по всей длине кривой. Доходность 2-летних нот прибавила 15 б.п. до 3,981%, доходность 10-летних облигаций выросла на 8,6 б.п. до 3,391%. Рынок фьючерсов на ставку по федеральным фондам с вероятностью 70% подразумевает, что в мае ФРС повысит ставку на 25 б.п. до 5,25% (верх. граница). Накануне отчета по рынку труда за март вероятность такого шага оценивалась в 53%. При этом денежный рынок на конец декабря 2023 года подразумевал терминальную ставку на уровне 4,2%, а сейчас — 4,26%.