«Ударники

коммунистического труда»

На доллары опять

поддерживают цену.

Куда пойдут напарники —

«кому нести чего куда?»

Не поведёт ли вспять

валютный рынок йена?

На прошедшей неделе снижение индекса доллара остановилось из-за данных по рынку труда США. Они имеют не локальное, а среднесрочное значение. Но значительные риски и для «американца», и для фондовых индексов может нести вступление в должность нового главы Банка Японии.

Да, в СССР почётное звание «Ударник коммунистического труда» острые языки переиначили в «кому нести чего куда». Вспомнилось это из-за важных событий прошлой недели. Избиваемый уже месяц в мире (в отличие от России) изгой-доллар, казалось, 4-5 апреля получил новый нокдаун от рынка труда. Число открытых вакансий в феврале снизилось до 9,93 млн с 10,56 млн месяцем ранее. А число занятых вне с/х повысилось лишь на 145 тыс. при прогнозе 200 тыс. и предыдущем значении 261 тыс., по данным института ADP.

Индекс доллара USDX обрушился до нового минимума с февраля 2023 г. – 101,05 пунктов. Реакция рынка понятна. Ведь сильные показатели в секторе занятости – основное, что противостоит представлениям о скорой рецессии. И это даёт возможность ФРС повышать ставку для борьбы с инфляцией. Поэтому после двойного удара такого разочарования валютный рынок окончательно решил, что «всё пропало».

Но в пятницу грянул «нонфарм» — официальные данные за март по сфере занятости. Не слишком выдающиеся, конечно, но более позитивные, чем поступавшие ранее сигналы. Безработица не выросла, а снизилась в марте до 3,5% с 3,6% в феврале. Почасовая зарплата увеличилась на 0,3% месяц к месяцу по сравнению с предыдущим показателем 0,2%. А повышение числа занятых вне с/х составило 236 тыс. Ниже, чем в феврале (326 тыс.), но куда больше напугавшего показателя 145 тыс. от ADP.

Таким образом, «ужас-ужас» не подтвердился. Американские трудяги-ударники не сплоховали. Банковский кризис не перекинулся на реальный сектор, на рынок труда. Обнадёживающий знак для Федрезерва. Важный настолько, что рынки заранее попятились. Доходность гособлигаций-десятилеток США 7 апреля поднялась за день с годового минимума 3,25% сразу на 5 проц. пунктов — до 3,41%.

И очень важное — фьючерсы на ставку ФРС. Судя по ним, ещё накануне нонфарма половина инвесторов ожидали прекращение увеличения ставки уже в мае, сохранение её на уровне 5%. А на открытии новой недели 10 апреля таких стало только 41%. А 59% теперь готовятся к её росту до 5,25%. Среднесрочные предположения говорят отнюдь не о снижении ставки в текущем году. На декабрь основная доля фьючерсов рассчитывает на уровни 5,75% (таких инвесторов 35%) и даже 6% (сейчас таких 31%, хотя на прошлой неделе было только 23%).

Примечательно ещё вот что. Баланс Федрезерва, который с 8 марта панически рос за счёт «вливаний» ликвидности в банки с $8,343 трлн до $8,7354 трлн, стал заметно снижаться уже с 21 марта , составив к 4 апреля $8,632 трлн. Причём с 28 марта такое снижение ускоряется и, видимо, будет продолжаться.

Это говорит о нескольких вещах. Во-первых, острота банковского кризиса спадает и действительно не влечёт за собой нарастающий негатив для экономики. Во-вторых, ФРС вновь вернулась к ужесточению финансовой политики. Это даже при сохранении неизменной ставки ограничивает денежную массу, предложение доллара и снижение его курса.

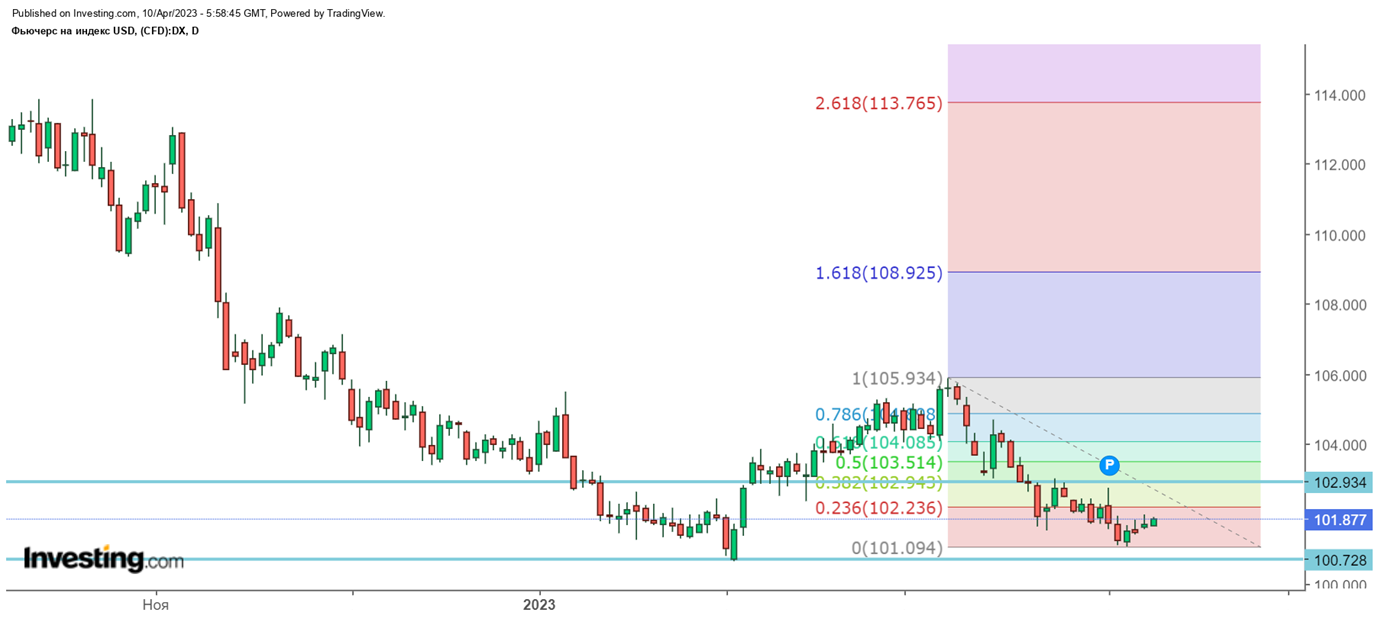

Данные обстоятельства в совокупности позволяют вновь предполагать следующее. В публикации на Investing 27 марта я отмечал, что вряд ли индекс доллара опустится «ниже технического уровня 100,6 п. по USDX – минимума 2023 года». Держимся, и вероятность данного прогноза даже повысилась. Он актуален на период до начала снижения ставки ФРС или чёткого сигнала регулятора об этом. Вероятно, уже в 2024 году. А коррекция вверх по USDX технически имеет сейчас цели 102,8-103 п. — 38,2% по Фибоначчи на таймфрейме Д1 и мартовские максимумы.

Причём сохраняется и возможный потенциал увеличения ставки ФРС, немногим менее, чем у основного конкурента — ЕЦБ. Поэтому происходящее и предполагаемое укрепление евро к доллару может быть ограничено в ближайшие месяцы сопротивлением на рубежах 1,1230. Здесь технические уровни коррекции 61,8% по Фибоначчи на таймфрейме W1 от снижения с мая 2021 года и сильный экстремум марта 2022 г.

Но при этом есть очень важный нюанс, который может воздействовать на ситуацию. С 8 апреля вступил в должность новый глава Банка Японии — Кадзуо Уэду. Ушла десятилетняя эпоха Куроды — предыдущего руководителя регулятора. Одного из столпов «абэномики», известного ультрамягкой денежной политикой и отрицательными процентными ставками.

Говорят, что Курода, самурай по происхождению, поклялся сделать себе харакири, если не поднимет инфляцию в стране с многолетних депрессивных околонулевых значений к уровню 2%. Внушало опасения в харакири даже само его имя — Харухико… Но нет, обошлось. Инфляция превысила, наконец, данный уровень, во многом благодаря усилиям Куроды. Тоже ведь «ударник труда», много сделавший для роста доллара и ослабления иены. Кажется, это был «последний самурай»…

Но ведь в результате теперь Япония стала Страной восходящей инфляции. Она была 3,1 % в феврале. И новый глава центробанка вполне может отказаться от многолетней мягкой политики и отрицательной ставки, составляющей минус 0,1% с 2016 года.

Это способно произвести фуррор, учитывая большую роль японской валюты в мире, на долговых рынках и в индексе доллара USDX. Есть весомый потенциал увеличения ставки с минимальных значений и доходности облигаций страны, составляющей сейчас лишь 0,46% — пожалуй, самого низкого уровня в мире. И тогда возможности «Восходящей иены» станут усиливать давление на доллар не только по отношению к данной валюте, но и в целом на рынке.

Но ждём пока первые месседжи нового главы…

Марк Гойхман