Итоги среды

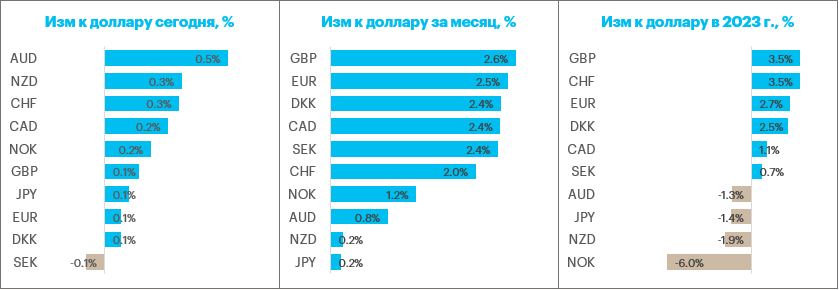

Доллар подешевел против всех валют Большой десятки. В среду было два ключевых события для рынков в целом и для американской валюты, в частности: публикация отчета по потребительской инфляции и публикация протокола заседания Комитета по открытым рынкам (FOMC) от 22 марта.

Индекс потребительских цен (CPI) в США в марте 2022 г. вырос на 0,1% к февралю (м/м) и вырос на 5,0% к аналогичному месяцу годом ранее (г/г). Базовая потребительская инфляция (core CPI), рассчитываемая без наиболее волатильных статей (продукты питания, энергоносители) выросла в марте на 0,4% м/м и 5,6% г/г.

Таким образом, темпы роста CPI замедляются уже 9 месяцев подряд, а вот базовая инфляция после 5 месяцев подряд снижения темпов роста прервала эту серию, так как +5,6% г/г в марте превысили +5,5% г/г в феврале. В результате базовая инфляция в марте превысила общую впервые с января 2021 г. Это эффект снижения в течение нескольких последних месяцев цен на энергоносители.

Мы считаем весьма вероятным, что по итогам заседания 3 мая FOMC примет решение еще раз повысить ставку на 25 б.п. до 5,00–5,25%. Однако не исключено, что после этого повышения пик в цикле ужесточения денежно-кредитной политики будет достигнут.

Протокол мартовского заседания FOMC показал, что чиновники Федрезерва из-за проблем в банковском секторе, которые были выявлены банкротством ряда региональных кредиторов, снизили ожидания по поводу того, насколько будет необходимо повышать ставки. Советники проинформировали членов FOMC о том, что они прогнозируют умеренную рецессию экономики США позже в текущем году. Но, несмотря на это, комитет в марте принял решение повысить ставку на 25 б.п.

Старт четверга

Доллар утром продолжал слабеть против всех валют G10, кроме шведской кроны. Лидировал по темпам роста австралийский доллар после публикации отчета по занятости. Экономика Австралии создала 53 тыс. новых рабочих мест в марте (+63,6 тыс. в феврале) при прогнозе +20 тыс. При этом уровень безработицы не изменился и составил 3,5%, хотя прогнозные оценки подразумевали увеличение показателя до 3,6%.

В апреле Резервный банк Австралии взял паузу в цикле повышения ставок, но устойчивый рынок труда предполагает, что регулятор может в мае возобновить цикл повышения ставок.

Активное сальдо торгового баланса Китая в марте составило $88,2 млрд против $16,8 млрд в феврале. Мартовская цифра более чем в 2 раза превысила прогнозы ($40 млрд). Экспорт, который в феврале снизился на 1,3% г/г, подскочил в марте на 15% г/г (прогноз -7% г/г). А импорт, который в феврале вырос на 4,2% г/г, в марте упал на 1,4% г/г, хотя ожидалось снижение на 6,4% г/г.

Такие цифры показывают, что перспективы глобального экономического роста могут оказаться лучше, нежели ожидалось ранее. Рост экспорта обусловлен увеличением поставок в страны Юго-Восточной Азии, повышением спроса со стороны Южной Кореи, а также ростом спроса со стороны Европы.

Наш взгляд

Доллар пока не использовал свой шанс на локальную коррекцию. Этот шанс определялся тем, что ФРС, повысив в мае ставку на 25 б.п. (что уже учтено рынком и не оказывает доллару поддержку), может держать ставки на пиковом уровне дольше, чем сейчас ожидает рынок.

Рынок фьючерсов на ставку по федеральным фондам скорректировал свои ожидания на конец года. Терминальная ставка на декабрь подразумевается на уровне 4,3% (4,4% в начале недели), а терминальная ставка на январь 2024 года подразумевается на уровне 4,12% (4,2% в начале недели).

Поскольку рынок услышал о том, что советники Федрезерва ожидают умеренную рецессию в экономике США, видимо, во второй половине года, он не спешит отказываться от своих ожиданий того, что до декабря 2023 — января 2024 года мы увидим не менее двух снижений ставки с шагом 0,25%.

Теория "улыбки доллара" не предполагает укрепления валюты США в случае умеренной рецессии. Теория говорит о том, что доллар активно укрепляется либо когда экономика США демонстрирует уверенный рост (и сейчас это не наш сценарий), либо когда происходит полноценный экономический спад, и инвесторы бегут из риска в тихую гавань. И пока это тоже не наш сценарий.

Поэтому мы сохраняем медвежий взгляд на среднесрочные перспективы американской валюты и по-прежнему ожидаем падение индекса доллара ниже 100 п. Потенциал восходящей коррекции по доллару, считаем, будет ограничен уровнями 104–105 п.

Ключевые события:

· 14 апреля, пятница. США: объем розничных продаж в марте.