О биткоине я впервые услышал в 2015 году, когда изучал философию. Тогда это считалось новой радикальной идеей с неопределенным будущем.

За последние восемь лет на моих глазах биткоин прошел через много этапов.

С течением времени одно оставалось неизменным: на биткоин сильно влияли события, имевшие отношение к «крипте», но вовсе не обязательно непосредственно связанные с самой сетью Bitcoin. Приведем несколько примеров:

• Февраль 2014 года: взлом Mt. Gox, при котором было украдено более 744 тыс. биткоинов. Как результат, цена BTC в 2014 году упала на 58%.

• 5 мая 2018 года: Уоррен Баффетт заявил, что биткоин — это «наверное, крысиный яд в квадрате». За оставшуюся часть месяца цена BTC уменьшилась на 23%.

• Май 2021 года: Маск сообщил, что Tesla (NASDAQ:TSLA) больше не будет принимать BTC в качестве платежного средства. За последующие две недели BTC упал на 43%.

Всем нам, конечно же, известно, что происходило после каждого подобного события — биткоин впоследствии восстанавливался. Он выходил из ситуации победителем, несмотря на мрачные предупреждения скептиков. Одно не поддается сомнению: биткоин в прошлом часто реагировал на события, которые к самому биткоину не имели прямого отношения. Сейчас же происходит что-то беспрецедентное.

На фоне натиска регуляторов на цифровые активы и краха нескольких американских банков цена BTC повышается. Этот актив, который, как известно, в теории обладает преимуществами по сравнению с традиционным банкингом, сейчас используется инвесторами на практике по назначению.

Недавние события показывают, что внешние страхи, неясность и сомнения и даже регуляторная «неопределенность» больше не представляют угрозы для биткоина. Я в этом твердо убежден. И вот почему...

Почему биткоин на самом деле обладает ценностью?

При ответе на этот вопрос все обычно обращаются к теории. Биткоин обладает ценностью, поскольку это твердые деньги. Это твердые деньги, поскольку количество биткоинов ограничено, а алгоритм доказательства выполнения работы (proof-of-work) защищает его от несанкционированных манипуляций.

Это представление о ценности биткоина служит первоначальным мотивационным триггером, но как именно устроен механизм, который эту ценность реализует? Иными словами, как воплощается стоящая за биткоином концепция?

Под этим углом зрения сразу же заметен внутренний конфликт. Сатоши создал биткоин в качестве альтернативы системе фиатных денег после краха банков во время финансового кризиса 2008 года, однако мы измеряем ценность биткоина по все той же фиатной системе. По этой причине в начале пути, когда большинство пользователей зарабатывали BTC-майнингом, а не покупали их, биткоину требовался идеологический стимул.

Первые платформы, начиная с Bitcoin Market, появились лишь в 2010 году. У этой протобиржи было довольно неуклюжее устройство — пользователи продавали друг другу биткоины, посылая USD через PayPal (NASDAQ:PYPL) на Bitcoin Market, которая хранила BTC на эскроу-счетах до тех пор, пока продавец не получал доллары.

Вскоре при поддержке японского банка Mizuho Bank появилась первая настоящая биржа — Mt. Gox, которая обрабатывала запросы «фиат на биткоины» и «биткоины на фиат». Когда в последующие годы появлялись все новые биржи, включая Bitstamp и Bitfinex, цена биткоина в декабре 2013 года достигла $1100.

Таким образом, становится ясен механизм воплощения теоретической ценности биткоина в ценности материальной:

1. Если принять постулат о «твердых деньгах», то получится, что биткоин выполняет функцию конвертера фиатной валюты.

2. Чтобы эту функцию можно было выполнять в больших масштабах, обмен фиатной валюты на биткоин должен быть удобным.

3. Биржи предлагают это удобство при больших масштабах.

4. Банки предоставляют биржам средства, необходимые для обеспечения этого удобства.

5. Для еще большего удобства банки держат резервы для эмитентов стейблкоинов. Эти токенизированные доллары предлагают возможности для быстрых транзакций с большей ликвидностью.

Следовательно, все разговоры о ценности биткоина и его массовом принятии упираются в традиционные банки. Если точнее, они упираются в разрабатываемые правительствами правила, регулирующие взаимодействие банков с цифровыми активами. В течение последнего десятилетия мы стали свидетелями системного перехода, при котором криптобиржи, до этого остававшиеся свободными от регулирования, приводили свои операции в соответствие с нормами KYC/AML/CFT.

И на это были весомые причины, поскольку свобода от регулирования часто ассоциируется с отсутствием стандартов. Все-таки каждая без исключения упомянутая биржа подвергалась взлому.

Создавая правила для «защиты» потребителей, правительства могут также использовать эту возможность для подавления роста цифровых активов, созданных специально для того, чтобы развиваться вне поля государственного контроля (а значит, и ослабить его).

Это привело к появлению новой тенденции:

• Правительства устанавливают высокую планку для потока цифровых активов.

• Более ограничительные стандарты не только направляют поток цифровых активов — они также фильтруют его в зависимости от типа токенов.

• Криптокомпании конкурируют между собой за звание самой регулируемой площадки, которое становится преимуществом в глазах потенциальных клиентов.

Если считать появление такой тенденции рациональным, то можно ожидать ужесточения правил и возникновения ситуации, при которой внедрение этих правил больше сыграет на руку определенным игрокам отрасли. Можно также ожидать, что конкретный цифровой актив — биткоин — начнет опережать кривую альткоинов.

Именно эта тенденция просматривается в последнее время, начиная с примера офшорной биржи Binance в сопоставлении с публичной Coinbase (NASDAQ:COIN).

Что на самом деле случилось с BUSD Paxos?

Начиная с 21 февраля 2023 года Департамент финансовых услуг штата Нью-Йорк (NYDFS) запретил Paxos выпускать новые стейблкоины BUSD.

Для ветеранов криптосферы новость о том, что регуляторы добрались до Paxos, была неожиданной. Paxos считается одним из самых регулируемых эмитентов стейблкоинов в мире. В 2015 году NYDFS выдал Paxos вторую за все время лицензию BitLicense (первая была выдана Circle, эмитенту конкурирующего стейблкоина USDC).

В соответствии с лицензией BitLicense, обе эти компании регулируются NYDFS, следовательно, на них распространяются требования по резервам стейблкоинов, адекватным мерам обеспечения кибербезопасности, финансовой стабильности и соблюдения норм AML/KYC. Так что же побудило NYDFS выпустить предупреждение для потребителей в отношении выпускаемого Paxos стейблкоина BUSD?

Во-первых, стоит учитывать, что Pax Standard (PAX), переименованный в 2021 году в Pax Dollar (USDP), был выпущен лицензированной NYDFS компанией Paxos Trust Company как стейблкоин, привязанный к доллару в соотношении 1 к 1. Однако он, как и Binance USD (BUSD), был выпущен условно.

Binance выпустила BUSD вместе с Paxos в сентябре 2019 года, но только в блокчейне Ethereum, а не в собственной сети Binance Smart Chain (BSC) (это был бы токен BEP-20, а не ERC-20 по стандартам Ethereum).

«Важно отметить, что департамент разрешил Paxos выпускать BUSD в блокчейне Ethereum. Департамент не разрешал Binance-Peg BUSD в каком-либо из блокчейнов, и Binance-Peg BUSD не выпускается Paxos», — NYDFS.

Согласно Bloomberg, о существовании этого технического различия департамент уведомил в 2022 году прямой конкурент Paxos на рынке стейблкоинов — Circle. Дать властям эту наводку Circle, похоже, побудило то, что Binance автоматически конвертирует в BUSD другие стейблкоины, в том числе USDC, USDP и TUSD.

Рыночная капитализация USDC впоследствии сократилась во второй половине 2022 года на 25% — с $55,81 миллиарда до $41,89 миллиарда. Таким образом, Circe и Coinbase, как эмитенты USDC, могут выиграть от изгнания с рынка стейблкоинов крупнейшей биржи.

USDC ждет та же участь?

После появившихся 13 февраля новостей об остановке выпуска BUSD рыночная капитализация этого стейблкоина сократилась на 18% — с $16,14 миллиарда до $13,24 миллиарда. Paxos также получила уведомление о правоприменительных действиях от Комиссии по ценным бумагам и биржам (SEC), означающее, что

ведомство собирается относиться к BUSD как к ценной бумаге. Paxos опровергла обвинения, назвав их «беспочвенными», и собирается отстаивать свои интересы в суде.

«Paxos категорически не согласна с SEC, потому что BUSD не является ценной бумагой в соответствии с федеральными законами о ценных бумагах».

Похожее уведомление от SEC получила в сентябре 2021 года Coinbase из-за функции Lend. Биржа настаивала на том, что Lend не является инвестиционным контрактом, тем не менее, гендиректор Брайан Армстронг в конечном счете решил отказаться от этого продукта.

Что любопытно, недавно SEC оштрафовала на $30 миллионов криптобиржу Kraken за то, что та предлагала стекинг с доходностью. Иными словами, по мнению SEC, «стекинг как услуга» подпадает под действие законов о ценных бумагах. Пользователи депонируют свои активы, а Kraken использует эти средства для обеспечения сетей proof-of-stake («доказательство доли владения»). Таким образом, пользователям не нужны собственные узлы для получения вознаграждения за стекинг.

Kraken как посредник получает долю от этого вознаграждения. SEC считает это разновидностью криптокредитования, так что средства (инвестиционные контракты) должны регистрироваться как ценные бумаги. Генеральный директор Kraken Джесси Пауэлл предположил, что SEC пытается неформально установить контроль над криптосферой после фиаско с FTX, когда комиссия не смогла распознать многочисленные тревожные сигналы.

Если регуляторы действительно выбирают определенных игроков криптосферы, таких как Coinbase и Circle, в качестве эмитентов USDC, то этим компаниям, вероятнее всего, не о чем беспокоиться. Все-таки они не просто так пользуются поддержкой BlackRock (NYSE:BLK), крупнейшей в мире фирмы по управлению активами, которую часто называют «теневым банком ФРС». Если вы вдруг не в курсе, BlackRock управляет частью резервов USDC.

Кроме того, BlackRock выбрала Coinbase в качестве поставщика услуг по торговле и хранению крипты для клиентов Aladdin, своей финансовой платформы, осуществляющей управление рисками по активам на сумму приблизительно $11 триллионов. Резервы USDC также хранятся в BNY Mellon (NYSE:BK), одном из старейших американских банков, основанном в 1784 году.

Стоит также упомянуть, что ведущая платежная система Visa (NYSE:V) выбрала USDC для блокчейн-транзакций, которые будут проводиться через партнеров компании Crypto.com и Wirex. И наконец, аудитом USDC занимается Deloitte, надзор за которой осуществляет SEC вместе с Советом по надзору за бухгалтерским учетом публичных компаний (PCAOB).

Правда Coinbase, как и Kraken, предлагает клиентам «стекинг как услугу», так что ей тоже может грозить уведомление о правопринительных действиях от SEC. Пока же рынок настроен по отношению к Coinbase благосклонно, и ее акции с начала этого года выросли на 91%.

Что происходит с регулированием?

Любой, кто следит за крипторынком, уже не раз слышал слова о том, что SEC фактически регулирует отрасль через правоприменение. На бумаге существуют регуляторы и законодатели. Предполагается, что законодатели должны разрабатывать для регуляторов нормативную базу, в пределах которой им разрешено действовать.

В Америке за защиту интересов инвесторов отвечают две комиссии. Это SEC, учрежденная в 1934 году и занимающаяся регулированием ценных бумаг, например акций. Помимо этого, есть основанная в 1975 году комиссия CFTC, регулирующая рынки деривативов.

Инициативу могут также проявлять брокеры, и в США они нередко это делают, ограничивая доступ к торговле опционами с помощью многоуровневой структуры, основанной на опыте инвесторов и их склонности к риску. Все это призвано создавать более безопасную среду для инвесторов.

Выполняя свою миссию по защите инвесторов, эти комиссии действуют в рамках четкой нормативной базы. Однако база эта устарела и не отражает технологические возможности сегодняшнего дня.

Учитывая новизну цифровых активов и отсутствие всеобъемлющей правовой базы для крипты, SEC начала креативно интерпретировать правила, сформулированные еще до появления интернета. О жалобах на SEC по этому поводу ранее говорил конгрессмен Том Эммер.

Эммер также в курсе обвинений в адрес SEC в том, что ее якобы используют как орудие для искусственного формирования криптоландшафта (комиссию в этом, в числе прочих, подозревает гендиректор Kraken Пауэлл).

Председатель SEC Гари Генслер, как это ни иронично, похоже, не считал FTX Token (FTT) мошенническим, по крайней мере в частном порядке. С другой стороны, в сентябре 2021 года он сравнил стейблкоины с фишками для покера. Это была отсылка к эре свободного банкинга, когда частные деньги обеспечивались сомнительными резервами.

Более чем за год до краха FTX Генслер заявил следующее (эти слова можно считать доводом в пользу правоты теории Пауэлла):

«На мой взгляд, появилось множество предупреждающих знаков и сигналов о том, что нас, возможно, ждет бедствие, и мне бы хотелось его предвосхитить», — Гари Генслер в интервью Washington Post.

Сенатор Элизабет Уоррен, союзник Генслера среди законодателей, продолжает готовить наступление на криптовалюты. В частности, она повторно внесла на рассмотрение Конгресса закон о противодействии отмыванию денег в отношении цифровых активов (Digital Asset Anti-Money Laundering Act, DAAMLA), который был первоначально предложен в декабре.

По мнению Уоррен, криптосфера пронизана мошенничеством. «Существующая правовая структура по сути вывешивает над криптой огромный плакат с надписью “Здесь отмывают деньги”», — сказала она.

По этой причине подход к крипторынку должен быть таким же, как и к другим рынкам капитала. Чтобы правительство смогло контролировать все криптопотоки, финансовыми институтами, согласно предложенному закону, могут считаться как разработчики программного обеспечения с открытым программным кодом, так и пользователи. Более того, это, скорее всего, будет означать нарушение Первой поправки для разработчиков, поскольку их заставят регистрировать некоммерческий код.

И тем не менее, крах FTX привел к тому, что число сторонников Уоррен среди представителей обеих партий в Конгрессе увеличилось. Ее законопроект уже поддержал сенатор от Канзаса Роджер Маршалл. Если говорить о лоббистах, то главный экономист Independent Community Bankers of America Пол Мерски говорит о необходимости применить в отношении криптовалют презумпцию невиновности.

«На данном этапе криптовалюты должны доказать, что они безопасные, надежные и обладают превосходством, и я не думаю, что они уже это сделали», — Пол Мерски в интервью Politico.

Его точку зрения готовы поддержать многочисленные эксперты. Так, Ли Рейнерс, исполнительный директор Центра глобальных финансовых рынков при Университете Дьюка, 14 февраля в ходе слушаний в Комитете Сената США по банкингу, жилищной сфере и городским вопросам высказался в пользу ужесточения контроля:

«... Банковские регуляторы обладают полномочиями для введения дополнительных пруденциальных требований для подобного рода деятельности...».

«Для этого может потребоваться, чтобы банковские ведомства внедрили более строгие стандарты, чем окончательный пруденциальный стандарт Базельского комитета по банковскому надзору для криптоактивов, выпущенный в декабре 2022 года».

Выражаясь простым языком, Рейнерс предлагает отрезать криптоактивы от американской банковской системы, или разрешить проводить операции с ними только через предварительно отобранные криптокомпании.

Безопасность биткоина

Генслер говорил о том, что криптовалюты станут одним из приоритетных направлений работы SEC в 2023 году. Администрация Байдена в январе 2023 года даже опубликовала дорожную карту по «снижению рисков» в криптосфере.

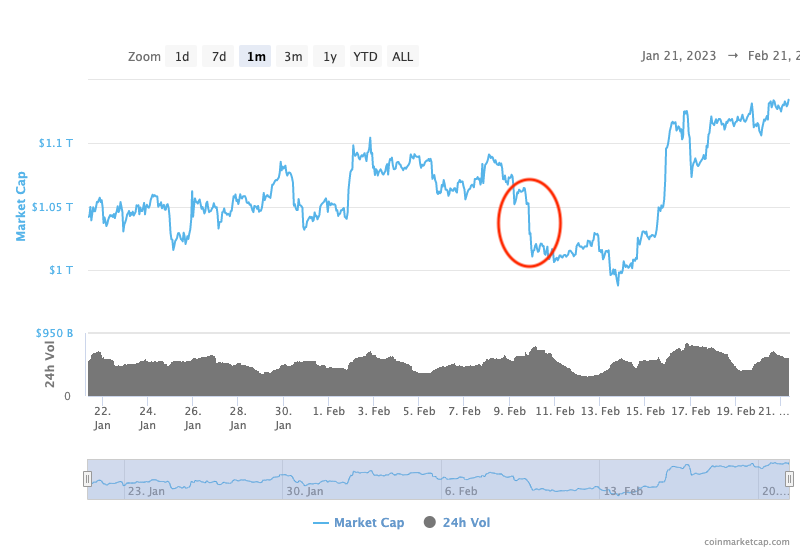

Враждебность регуляторов, направленная, по-видимому, против всех цифровых активах, сильно сказалась на крипторынке.

Достаточно посмотреть на действия SEC в отношении Kraken, из-за которых совокупная рыночная капитализация крипторынка сократилась более чем на $40 миллиардов.

Источник: CoinMarketCap

Так как же текущая ситуация сказывается на биткоине, исходной криптовалюте, удерживающей лидерство в криптосфере (на долю биткоина приходится 42% совокупной рыночной капитализации)? Станет ли биткоин мишенью для продолжающейся атаки регуляторов?

Поскольку правоприменением в криптосфере прежде всего занимается SEC, давайте посмотрим, что говорили два последних руководителя этого ведомства.

В недавнем интервью с Джимом Крамером на CNBC Генслер высказал мнение о том, что биткоин — это товар, а значит, его регулированием должна заниматься CFTC:

«...Многие из финансовых криптоактивов обладают характеристиками ценной бумаги. Поэтому некоторые из них входят в зону ответственности Комиссии по ценным бумагам и биржам. Есть и другие активы, например биткоин, и упомяну я только его, потому что я сейчас не собираюсь говорить о других токенах, которые, согласно моим предшественникам, среди прочих, являются товарами», — председатель SEC Гари Генслер в интервью CNBC.

В 2018 году тогдашний глава SEC Джей Клейтон говорил:

«Криптовалюты — это замена суверенным валютам. Биткоином заменяется доллар, евро и иена. Подобная валюта не является ценной бумагой».

Клейтон добавил: «Если вы хотите провести IPO с токеном, мы вас ждем».

Нынешний председатель CFTC Ростин Бенам после краха FTX заявил, что биткоин — это единственная криптовалюта, которую следует считать товаром среди более чем 22 тыс. токенов, находящихся сейчас в обращении.

Биткоин — это не ценная бумага. Что из этого следует?

Давайте подытожим:

• Биткоин до сих пор негативно реагировал на внешние факторы, связанные со страхами, неясностью и сомнениями;

• Тень на него также отбрасывали неопределенность и действия регуляторов в криптосфере.

По-прежнему ли эти два фактора создают угрозу для биткоина?

Если вкратце, то нет.

Из недавних действий и комментариев регуляторов следует, что BTC — это не ценная бумага. Получается, у нас появились достаточно четкие указания регуляторов касательно статуса BTC, которые минимизируют регуляторные риски для американских инвесторов (как розничных, так институциональных) при инвестировании в BTC.

И хотя за последнее время было закрыто несколько американских банков, цена BTC продолжает расти, а ведь объем депозитов у Signature Bank (OTC:SBNY) достигал $88,6 миллиарда, а у Silicon Valley Bank (SVB) — $173 миллиардов. Акции многих крупных банков обвалились. Даже самый регулируемый стейблкоин USDC упал ниже $0,88 после того, как Circle сообщила, что у нее в SVB хранится $3,3 миллиарда резервов.

Биткоин же 10 марта торговался в средней или верхней части района $19 000–20 000. Всего четыре дня спустя он пробил отметку $26 000, показав рост на 30%.

Если перефразировать, BTC вырос более чем на 30%, в то время как акции многих американских банков рухнули на фоне регуляторных проблем в криптосфере.

К 12 апреля BTC пробил уровень $30 000.

Биткоин достиг беспрецедентной степени зрелости. На фоне крайне неблагоприятных макроусловий, включая повышение процентных ставок, крахи банков и всевозможные опасения в числе новых «системных рисков», цена BTC растет. Это означает, что по крайней мере часть инвесторов покупает BTC как актив-убежище при таких мрачных перспективах.

Биткоин был задуман как альтернатива традиционному банкингу во время Великой рецессии 2008 года. Сегодня инвесторы его используют в качестве альтернативы традиционному банкингу, который снова оказался в беде.

История вершится на наших глазах. Стоящий за биткоином замысел начинает воплощаться в жизнь.

. . .

Шейн Нигл — главный редактор The Tokenist.