От сессии до сессии

На рынке ждут рецессии.

Ослабится инфляций дух

И доллар, «парадоксов друг»?

На прошедшей неделе доллар продолжил снижение из-за сокращения инфляции и опасений близкой рецессии, проявленных в опубликованных протоколах мартовской сессии ФРС. Это уменьшает вероятность повышения ставок и давит на курс валюты.

Но доллар парадоксально отреагировал ростом на уменьшение розничных продаж. А текущее удорожание нефти и наращивание денежной массы в марте может усилить инфляцию к следующему заседанию Федрезерва. Как он поступит дальше в противоречивой ситуации, и каковы перспективы рынка?

Снижение индекса потребительских цен (ИПЦ) в США в марте до 5% г/г с февральских 6% укрепило «медведей» в их настроениях распродаж доллара. По принципу «чем лучше, тем хуже». Хорошо, что снижается инфляция, с которой борется ФРС ростом ставок, и зачем педалировать такое повышение? Тем более, что протоколы мартовского заседания ФЕД показали усиление из-за банковского кризиса опасений регулятора об умеренной рецессии, которая может начаться уже в 2023 году.

Однако, на мой взгляд, при огромной важности ИПЦ для ФРС, наблюдатели не уделили должное внимание смежному показателю – базовому ИПЦ. Он не включает в расчёт некоторые волатильные цены, прежде всего на энергию. И если общий ИПЦ в марте эйфорично снизился, то базовый не только не уменьшился, а вырос до 5,6% с 5,5%.

Можно предположить поэтому, что основной эффект снижения инфляции достигнут за счёт падения цены нефти в период всё того же мартовского банковского кризиса. Котировки американской WTI падали на 20% с 6 по 20 марта - с 80,5 до 64,2 долл./барр. А закрыли месяц на 75,7 долл. И если бы не такое удешевление, потребительские цены показали бы рост.

А это уже совсем иное положение. Почему? Да потому, что с начала апреля WTI резко поднялась в цене к рубежам 82,4 долл. на заявлениях о снижении добычи ОПЕК+ и имеет тенденцию к продолжению роста. То есть мартовский фактор ослабления инфляции не только не работает в апреле, а превратился в противоположный. И отразится прежде всего на ценах бензина – очень чувствительных для американцев.

Кроме того, стоит помнить об огромных вливаниях денег в марте в финансовую систему со стороны ФРС для преодоления всё того же банковского кризиса. И потребительские настроения, упавшие было в марте на его фоне, к середине апреля стали расти, по данным Мичиганского университета, Они поднимают внутренний спрос.

Как бы всё это в совокупности не вылилось в усиление инфляции аккурат к следующему, майскому заседанию Феда…

Хотя, с другой стороны, есть и дезинфляционные факторы. К ним надо отнести, например, ужесточение условий кредитования в банках, постепенный эффект прошлых повышений ставок, происходящий с конца марта возврат к QT — снижению баланса ФРС.

Но на таком фоне возможной всё же приостановки ослабления инфляции тревожно проявились на прошлой неделе индикаторы экономического роста. Сокращение в начале апреля числа первичных заявок на пособия по безработице вновь сменилось повышением в середине месяца до 239 тыс. с 228 тыс. Неужели под ударом и основной аргумент ФРС в возможности жёсткой политики – сильный рынок труда?

И ещё удивили розничные продажи. Вернее, реакция рынка на них. Мартовский параметр , опубликованный 14 апреля, показал падение на 1% с 0,2 в феврале, при прогнозе снижения на 0,4%. Явный негатив, ухудшение текущей ситуации в экономике, возможно, также проявление банковского кризиса, препятствие увеличению ставки ФРС. Но при этом рынок вместо добивания доллара парадоксально откликнулся его взлётом. Вероятно, во многом сработал технический уровень поддержки.

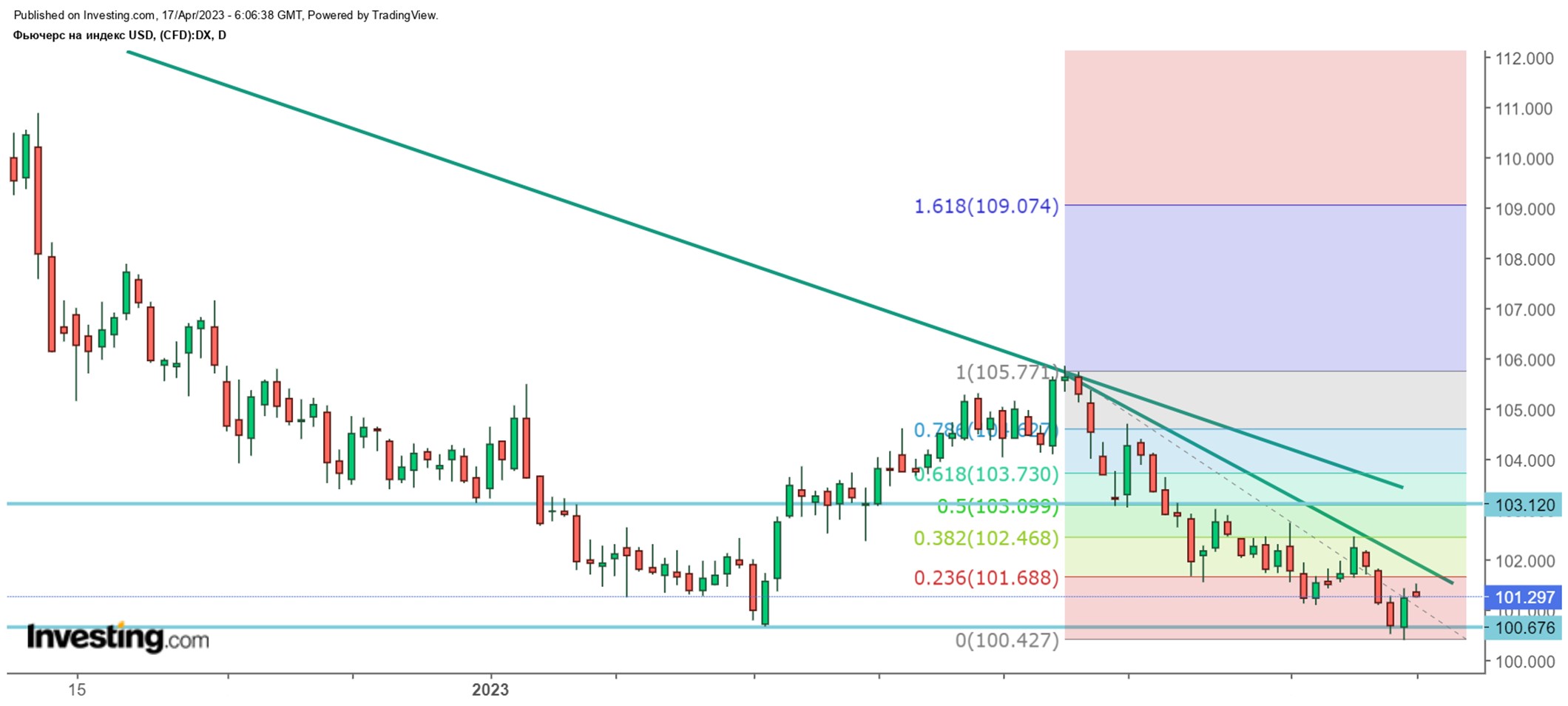

В результате пока подтвердилось моё предположение в Investing от 27 марта о том, что доллар при ослаблении не уйдёт «ниже технического уровня 100,6 п. по USDX». Опустившись с того времени с рубежей 102,8 п., он оттолкнулся вверх 14 апреля именно от уровня 100,5 п. и поднялся к 101,3 п.

Теперь с технической точки зрения рубеж 100,5 п. получает дополнительную значимость. Он может выступить основанием фигуры «двойное дно», знаменующей коррекцию доллара к уровням 102,4-103 п. Для EUR/USD это означало бы движение вниз с 1,1000 к 1,0860-1,0900. Вероятность этого повысится в случае закрепления ниже 1,0950.

Технически для этого есть предпосылки. А некоторым подтверждением готовности рынка к этому стало заметное увеличение доходности трежериз-десятилеток с 3,25% до 3,52%, которое началось ещё с 6 апреля, ещё при снижении USDX. Рынок, возможно, почувствовал локальное «дно».

Причём сейчас «шар» на стороне ФРС. ЕЦБ, Банк Англии неизменны в своей риторике постепенного увеличения ставки. От нового главы Банка Японии флюиды пока не поступают.

А вот соратники Джерома Пауэлла поставлены в сложные противоречивые условия. Возможная остановка ослабления инфляции диктовала бы необходимость роста ставки. А ухудшение экономических показателей и жупел рецессии препятствует этому.

Тем не менее, при сложившихся обстоятельствах и мандате Феда на борьбу с инфляцией, стоит пока предполагать на майское заседание увеличение ставки до 5,25% с нынешней 5%. Это наиболее вероятный сценарий, и если он реализуется, не впечатлит рынок.

Важно будет, что скажет при этом регулятор. Возможно, возьмёт паузу. Но с его признанием, что рецессия возможна уже во втором полугодии 2023 года, повышается вероятность начала снижения ставки тоже уже в текущем году.

Однако предполагаю, что приоритет в случае сохранения высокой инфляции всё же будет отдан и сохранению высокой ставки. Заметное дальнейшее ослабление доллара в ближайшие месяцы вовсе не так предопределено, как принято считать рынком в последние месяцы.