Следует ли нам беспокоиться по поводу конца эры доминирования доллара США в международной торговле, или, иными словами, о «дедолларизации» глобальных финансов?

В некоторых кругах сейчас активно обсуждаются и вызывают опасения попытки Китая и России превратить китайский юань в альтернативную валюту для международных торговых расчетов, что может привести к закату доминирования доллара. Самые встревоженные из комментаторов заявляют, что дедолларизация незамедлительно приведет к существенному падению уровня жизни в Соединенных Штатов и обречет страну на роль посредственной третьесортной экономики с неописуемо убогими условиями жизни для граждан страны.

Авторы этих ужасающих предсказаний, конечно же, мягко говоря, преувеличивают, пытаясь таким образом заработать как можно больше просмотров. И тем не менее, насколько все это правда, по крайней мере в какой степени? Что произойдет, если доллар США завтра лишится статуса главной резервной валюты мира?

Точно не изменится количество долларов в обращении. Его до определенной степени контролирует Федеральная резервная система (раньше, когда резервы у банков были ограничены, ФРС обладала полным контролем; теперь, когда у банков существенно больше резервов, чем им необходимо, они могут выдавать столько займов, сколько пожелают, в результате чего в обращении может быть сколько угодно долларов, и единственным ограничением становится их баланс).

Держатели доллара никоим образом не могут влиять на количество долларов в обращении. Если стороне А не нравится владеть долларами, она может продать свои доллары, но она должна продать их стороне Б, которая затем станет держателем долларов.

Незамедлительных изменений в том, сколько долларов имеется у отдельных стран, не будет. Иногда высказываются опасения о том, что произойдет, если Китай продаст все свои доллары. Однако Китай получил эти доллары, потому, что они продают США больше товаров, чем США продают им, в результате чего Китай со временем аккумулирует доллары. Как Китай может избавиться от своих долларов? Вариантов не так много:

• Китай может покупать у США больше товаров, чем продавать. Америка пытается этого добиться годами! Но это маловероятно.

• Китай может покупать товары в долларах, но продавать только в юанях. Чтобы получить юани, покупателю из Америки придется продать доллары для покупки китайской валюты. Поскольку Китай не хочет оказаться на другой стороне этого обмена (в таком случае у него окажется столько же долларов), американскому покупателю придется покупать юани у кого-то другого. Это привело бы к укреплению юаня. Америка добивается этого не первый год! Банк Китая препятствует укреплению китайской валюты к доллару, продавая юани и покупая доллары. Да уж...

• Они могут просто начать продавать доллары за любые другие валюты. Это привело бы к серьезному ослаблению доллара, и именно этого, пожалуй, больше всего боятся те, кто обеспокоен дедолларизацией.

Предположим, что Китай пойдет по третьему пути. В таком случае его действия существенно повысили бы конкурентоспособность американской продукции относительно продукции стран с теми валютами, которые Китай покупал бы. Американские товары в этом случае стали бы гораздо дешевле для иностранных покупателей. Это привело бы к усилению инфляции в США, однако резкий рост инфляции произошел бы только в случае сильного падения доллара, поскольку доля внешней торговли в валовом внутреннем продукте США меньше, чем у других стран.

Заметное снижение доллара, при котором цены на американские товары стали бы ниже для неамериканских покупателей, помогло бы сбалансировать внешнеторговый баланс США. Ура!

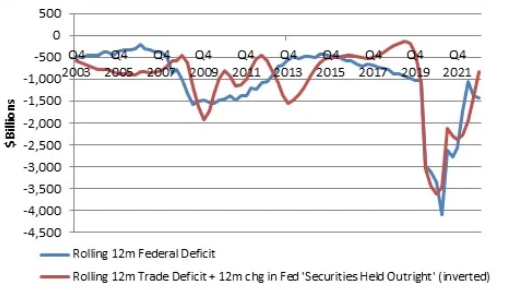

У тенденции к уменьшению дефицита внешнеторгового баланса также были бы дополнительные последствия. Когда бюджет американского правительства сводится с дефицитом, оно заимствует средства по сути из двух источников — у владельцев сбережений в США и за рубежом. Иностранцы с их излишками долларов (с учетом положительного сальдо торговли с Америкой), среди прочего, покупают казначейские облигации США.

В случае существенного снижения дефицита внешнеторгового баланса уменьшился бы и спрос на американские трежерис. Это, в свою очередь, привело бы к повышению процентных ставок, необходимому для того, чтобы побудить американских держателей сбережений покупать больше трежерис (если правительство не стало бы балансировать дефицит бюджета). В том случае, если бы американцы не справились с этой задачей, покупателем последней инстанции пришлось бы стать... ФРС, которая была бы вынуждена покупать облигации за напечатанные деньги. А это было бы действительно неблагоприятным исходом.

Приведет ли все это к коллапсу американской системы и концу гегемонии США? Нет. Если правительство при подобном развитии событий не станет наводить порядок в своих финансах, ситуация может стать очень неприятной. Однако свалить вину за подобный исход на доллар, потерявший статус главной валюты международной торговли, было бы непросто. Винить в этом надо будет скорее американских политиков, не сумевших скорректировать свои ответные шаги.

В конце концов, трудно отделаться от мысли, что благоприятные и плохие исходы в США в плане экономического роста и инфляции так или иначе в основном связаны с внутренней политикой. Продолжится доминирование американской экономической системы или нет, к счастью или к сожалению, зависит от самой Америки, а не от иностранных государств.