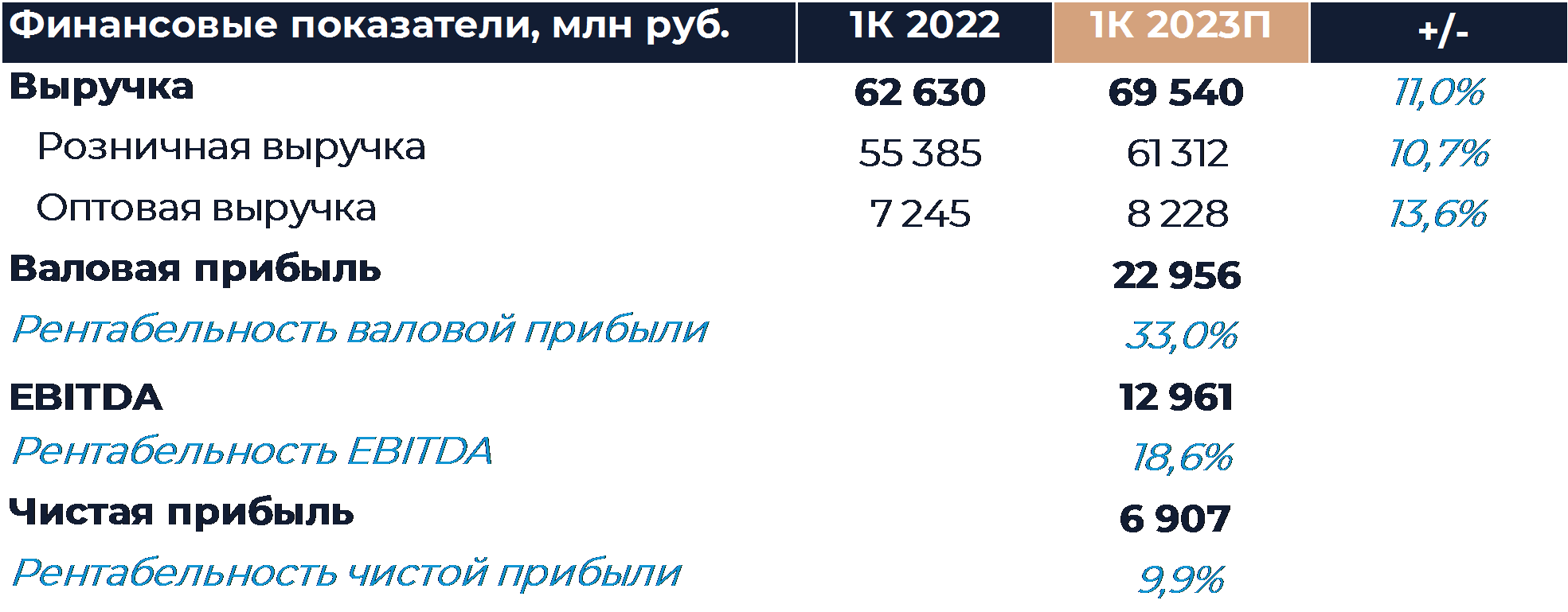

Ритейлер Fix Price (MCX:FIXPDR) представит свои операционные и финансовые результаты за 1К 2023 г. в четверг, 27-го апреля. Мы полагаем, что прошедший квартал стал для компании непростым, так как основные негативные тренды в экономике сохраняются, а дополнительное давление на результаты оказывал эффект высокой базы сравнения. Мы ожидаем, что выручка группы увеличилась на 11% г/г при близком к нулю росте сопоставимых продаж. Такие показатели являются самыми низкими за последние годы. Рентабельность EBITDA могла снизиться г/г на фоне увеличения расходов SG&A, но как мы думаем, осталась на высоком уровне 18,6%. Эффект базы сравнения, как ожидается, будет влиять на относительные показатели компании и в следующем отчетном периоде, а во второй половине года постепенно сойдет на нет. Наша рекомендация для акций Fix Price - «Покупать» с целевой ценой 508 руб. за бумагу.

Согласно нашим расчетам, выручка Fix Price по итогам 1К увеличилась на 11% г/г, что является самым низким показателем за последние несколько лет. На фоне сложных макроэкономических условий спрос сместился в сторону базовых товаров и стало более ярко прослеживаться стремление потребителей к экономии. Традиционно в сложные периоды потребители сильнее всего сокращают траты именно на непродовольственные товары, которые является основой ассортимента Fix Price. Также в марте прошлого года у компании наблюдался резкий всплеск продаж на фоне ожидания пропажи ряда товаров, что привело к формированию эффекта высокой базы. Согласно нашим оценкам, рост сопоставимых продаж Fix Price во 2К составил около нуля при заметной негативной динамике трафика и росте среднего чека. Рост среднего чека, как ожидается замедлился относительно предшествующих периодов в силу снижения инфляции. Компания продолжает стабильно переносить инфляцию на полку за счет расширения новых ценовых категорий и, вероятно, дополнительно ускорила ротацию ассортимента. Дополнительное давление на динамику LFL-продаж оказывают результаты зарубежных подразделений, особенно в Казахстане и Беларуси. По нашим оценкам, группа открыла в отчетном периоде около 180 магазинов net, что должно было обеспечить рост торговой площади чуть более 15% г/г.

Мы полагаем, что валовая маржа осталась близка к уровням сопоставимого периода прошлого года и составила 33%. Расходы SG&A, вероятно, выросли в процентах от выручки на фоне проведенной индексации зарплат, а также снижения положительного эффекта операционного рычага после замедления роста продаж. Мы думаем, что опережающий рост SG&A привел к снижению рентабельности EBITDA г/г и показатель составил 18,6%. Чистая прибыль могла увеличиться г/г и, как мы ожидаем, составила 6,9 млрд руб. Скорее всего, компания зафиксировала некоторый положительный эффект от изменения валютных курсов. В первой половине прошлого года наблюдался существенный рост налоговой нагрузки на фоне разовых эффектов, но сейчас показатель стабилизировался и это также могло оказать положительное влияние на прибыль компании.

Так как Fix Price в прошлом году не раскрывал финансовые результаты 1К, мы полагаем, что они не будут раскрыты и сейчас. Вероятно, компания только условно обозначит относительное движение основных метрик.