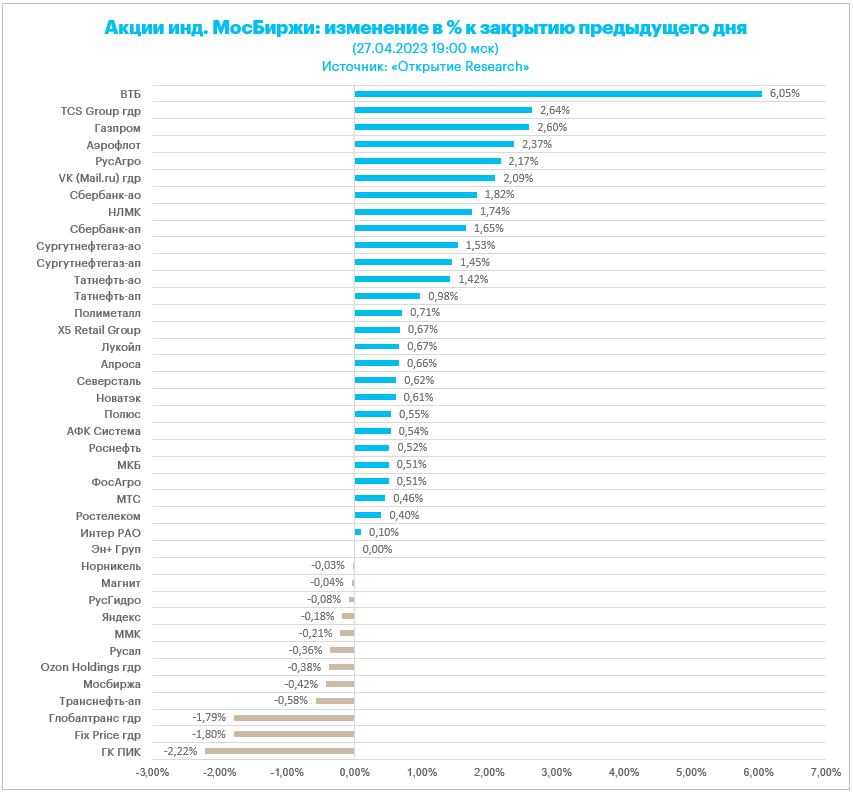

В четверг, 27 апреля, индекс Мосбиржи вырос на 0,99% до 2646,18 п., а индекс РТС — на 1,32% до 1 024,44 п. Разница в динамике индексов была обусловлена снижением курса доллара к рублю на 0,36% до 81,33.

7 отраслевых индексов закрылись в плюсе, 3 — в минусе. Наилучшую динамику показали финансы (+1,61%), нефть/газ (+0,92%) и транспорт (+0,47%). Отстали строители (-1,57%), электроэнергетика (-0,19%) и потребительский сектор (-0,05%).

Из 40 акций индекса МосБиржи 28 подорожали и 12 подешевели по итогам дня (на 19:00 мск).

90,5% компонентов индекса торгуются выше 50-дневной МА, 97,6% торгуются выше 100-дневной МА, 95,2% торгуются выше 200-дневной МА. Эти цифры указывают на сохраняющуюся экстремальную перекупленность российского фондового рынка.

Индекс Мосбиржи показал хорошую динамику, отыграв трехдневное снижение и закрывшись на самом высоком уровне с 5 апреля 2022 г. Стоит отметить, что индекс вырос вопреки некоторому укреплению рубля, а также, что объем торгов почти удвоился, достигнув 58,6 млрд руб.

Все это весьма позитивные факторы, которые говорят о сохраняющемся доминировании покупателей. Снижение объема торгов, которое наблюдалось с понедельника по среду на фоне коррекции рынка, указывает на низкий интерес к продажам.

Корпоративные истории

Лидером роста среди компонентов индекса Мосбиржи стали акции ВТБ (MCX:VTBR), который представил финансовые результаты за I кв. по МСФО. В январе—марте консолидированная прибыль банка составила 146,7 млрд руб., что стало рекордным квартальным результатом. При этом рекордный убыток ВТБ за прошлый год исключает вероятность уплаты разового сбора в бюджет РФ, сообщил Интерфакс со ссылкой на заявление зампреда правления банка Дмитрия Пьянова.

Совет директоров «Татнефти» рекомендовал дивиденды за 4 кв. 2022 г. в размере 27,71 руб./акция, что соответствует доходности 6,8% на АО (TATN) и 6,7% на АП (TATNP) по цене открытия 27 апреля. Дивиденд за год составит 67,28 руб., доходности — 16,5% на АО и 16,4% на АП. Список акционеров для получения дивидендов составляется на 11 июля, вторник. День T-2 — пятница, 7 июля. ГОСА назначено на 16 июня, повторное в случае отсутствия кворума — на 30 июня. Список акционеров для участия в ГОСА (включая возможное повторное) составляется на 22 мая (Т-2 по факту — 18 мая). «Рекомендованный дивиденд за 4 кв. выше нашего прогноза (21,60 руб.) на 28,3%, за весь 2022 г. — выше прогноза (61,17 руб.) на 10,0%», — комментирует Алексей Кокин, главный аналитик «Открытие Инвестиции» по нефтегазовому сектору. — «Коэффициент дивидендных выплат по МСФО составил 55,0%, по РСБУ — 64,7%, что выше минимального уровня в 50% согласно дивидендной политике. В прошлом коэффициент выплат у „Татнефти“ иногда превышал 50% по МСФО. Например, за 2018 г. выплатили больше 90%, за 2019 г. — больше 75% чистой прибыли по МСФО. С 2020 г. ситуация изменилась: за 2020 г. и 2021 г. было выплачено 50%. Сейчас наша модель дисконтированных дивидендов не предусматривает роста коэффициента выше 50% в ближайшие годы. Возвращение к практике выплаты больше 50% позволило бы увеличить целевую цену, но пока нет уверенности, что это долгосрочное решение».

X5 Retail Group (MCX:FIVEDR) (FIVE) опубликовала финансовые результаты за I квартал 2023 г. Выручка группы увеличилась на 15,2% г/г до 696 млрд руб. Валовая прибыль выросла на 11,1% до 164,9 млрд руб. Валовая рентабельность составила 23,7% (-88 б.п.). EBITDA снизилась на 5,7% г/г до 39,5 млрд руб. Рентабельность EBITDA составила 5,7% (-126 б.п.). Чистая прибыль выросла на 142,4% до 12,2 млрд руб. Рентабельность чистой прибыли составила 1,7% (+92 б.п.). Чистый долг/EBITDA составил 1,13х (по МСФО 17). «X5 Group представила достаточно хорошие результаты», — отмечает Алексей Корнилов, главный аналитик «Открытие Инвестиции» по рынку акций. — «Радует хорошая динамика и объем чистой прибыли. Правда, рентабельность EBITDA сократилась, но это, скорее всего, следствие интеграционных процессов, связанных с высокой M&A активностью компании, что привело к опережающему росту коммерческих и общих административных расходов на 16% г/г. В будущем рост данной статьи расходов, вероятнее всего, нормализуется, что стало бы поводом для восстановления маржинальности. Во всяком случае, компания продолжает показывать относительно стабильные результаты, одновременно проводя экспансию через M&A и запуск нового формата в виде „жесткого дискаунтера“, представленного сетью магазинов „Чижик“. Уровень чистого долга компании остается на низком уровне, что позволяет в будущем направлять не менее 70% свободного денежного потока в виде дивидендов. Потенциально эта сумма может составить до 200 руб. на расписку за 2023 г. Мы сохраняем рекомендацию на уровне „Покупать“ на глобальные депозитарные расписки X5 Retail Group с целевой ценой 1970 руб.».

Fix Price (MCX:FIXPDR) (FIXP) опубликовала операционные результаты за I кв. 2023 г.: выручка увеличилась на 5,2% г/г до 65,9 млрд руб., LFL-продажи снизились на 5,1% г/г, LFL-трафик — на 8,8% г/г, средний чек вырос на 4,1% г/г. «Темпы роста выручки в годовом сопоставлении замедляются третий квартал подряд, опустившись до самого низкого значения как минимум за предыдущие восемь кварталов. Снижение данного показателя в базисе кв/кв обусловлено сезонностью. LFL-продажи снизились на 5,1% из-за эффекта высокой базы. Тем не менее это первое снижение за последние как минимум восемь кварталов», — комментирует Олег Сыроваткин, ведущий аналитик отдела глобальных исследований «Открытие инвестиции». — «LFL-трафик снижается уже шесть кварталов подряд, показав в последнем отчетном периоде самую значительную просадку также как минимум за предыдущие восемь кварталов. Темпы роста среднего чека замедляются третий квартал подряд, что, вероятно, обусловлено замедлением инфляции. Продолжаем считать бумаги Fix Price неоправданно дорогими и потому не рекомендуем их к покупке».

Консолидированная выручка «Яндекса» (MCX:YNDX) в I кв. 2023 г. выросла в 1,5 раза г/г до 163,3 млрд руб. Скорректированная прибыль составила 2,6 млрд руб. Скорректированная EBITDA составила 12,8 млрд руб., рентабельность по показателю — 7,8% против 1,2% годом ранее.

Внешний фон

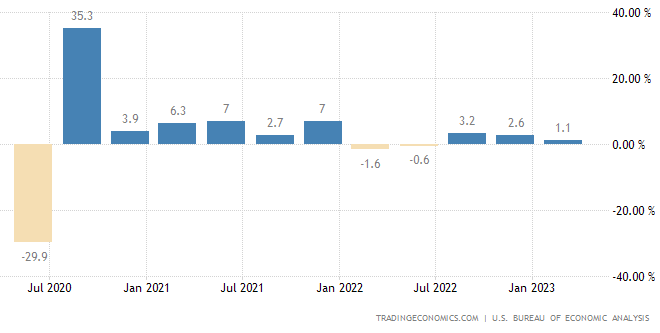

Stoxx Europe 600 провел четверг, консолидируясь в довольно узком диапазоне после вчерашнего снижения, тогда как S&P 500 в первой половине торгов показывал более сильную динамику. Темпы роста ВВП США в 1 кв. замедлились до 1,1% в годовом выражении с 2,6%, тогда как дефлятор ВВП вырос на 4%, превысив как предыдущее значение (3,9%), так и консенсус-прогноз (3,7%).

Таким образом, сигнал для рынка получился не самым позитивным: экономика охлаждается, а инфляционное давление сохраняется.

В Европе и США продолжается сезон корпоративной отчетности, и инвесторы следят за тем, как инфляция и рост процентных ставок повлияли на выручку и маржинальность компаний.

По состоянию на вечер четверга отчитались 153 компании из Stoxx Europe 600: 66% из них превысили ожидания по выручке, а 65% — по прибыли. В первую торговую сессию после отчета акции этих компаний в среднем снижались на 0,05%.

Также отчитались 232 компании из S&P 500: 68% из них превысили ожидания по выручке, а 82% — по прибыли. В первую торговую сессию после отчета акции этих компаний в среднем снижались на 0,97%.

На 18:55 мск:

- Индекс MSCI EM -967,85 п. (+0,23%), с нач. года +1,2%

- Stoxx Europe 600 -464,03 п. (+0,18%), с нач. года +9,2%

- DAX -15 800,45 п. (+0,03%) с нач. года +13,5%

- FTSE 100 — 7 831,58 п. (-0,27%), с нач. года +5,1%

- S&P 500 — 4 101,41 п. (+1,12%), с нач. года +6,8%

- VIX — 17,14 пт (-1.7 пт), с нач. года -4.53 пт

- MSCI World — 2 779,71 п. (-0,35%), с нач. года +6,8%

Цены на нефть провели сессию четверга, консолидируясь в довольно узком диапазоне после значительного снижения накануне. Вице-премьер РФ Александр Новак сообщил, что, по его мнению, решение ведущих членов ОПЕК+ сократить добычу нефти сбалансировало рынок.

Однако стоит отметить, что сегодня нефть торгуется ниже, чем накануне указанного выше решения, и это может означать, что слабость спроса является более важным рыночным фактором, чем сокращение предложения. Впрочем, текущий консенсус, похоже, заключается в том, что во втором полугодии мировой спрос на нефть усилится, и это окажет поддержку ценам.

На 18:55 мск:

- Brent, $/бар. — 77,98 (+0,37%) с нач. года -9,2%

- WTI, $/бар. — 74,52 (+0,30%) с нач. года -7,2%

- Urals, $/бар. — 53,25 (+0,19%) с нач. года -16,8%

- Золото, $/тр. унц. — 1 983,05 (-0,30%) с нач. года +8,7%

- Серебро, $/тр. унц. — 24,85 (-0,12%) с нач. года +3,7%

- Алюминий, $/т — 2 320,50 (-0,28%) с нач. года -2,4%

- Медь, $/т — 8 568,00 (+0,18%) с нач. года +2,3%

- Никель, $/т — 24 080,00 (+1,84%) с нач. года -19,9%