Краткие итоги недели

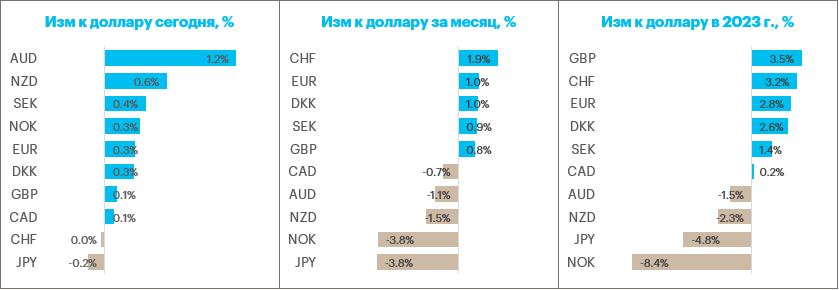

Доллар за неделю в группе валют G10 наиболее заметно ослаб против фунта стерлингов и новозеландской валюты, наиболее заметно укрепился против иены и австралийского доллара.

Базовый ценовой индекс расходов на личное потребление в США продемонстрировал устойчивость ценового давления, подкрепляя уверенность в повышении ставок ФРС в мае.

Иена упала до многолетних минимумов к евро и франку, поскольку Банк Японии сохранил денежно-кредитную политику без изменений и без намеков на ястребиные шаги в будущем. При этом обновленный прогноз ЦБ подразумевает инфляцию ниже 2% в 2025 финансовом году.

Итоги понедельника

Доллар укрепился против всех валют Большой десятки, кроме канадской и австралийской валюты. Поддержку доллару оказал рост доходностей казначейских облигаций. Доходность 2-летних нот выросла на 13 б.п. до 4,14%, поскольку ценовой компонент индекса деловой активности ISM в производственном секторе неожиданно подскочил с 49,2 п. в марте до 53,2 п. в апреле. Значение выше 50 п. сигнализирует об увеличении ценового давления в производственной сфере, хотя в целом деловая активность замедляется (47,1 п. — ниже 50 п.).

Скачок ценового компонента в преддверии заседания Комитета по открытым рынкам (FOMC) на этой неделе напоминает, что ФРС еще не взяла инфляцию под контроль.

Старт вторника

Утром во вторник доллар незначительно слабел против конкурентов из группы G10. Наиболее заметно росла в цене австралийская валюта, поскольку Резервный банк Австралии повысил ставку на 25 б.п. до 3,85% и сигнализировал, что в будущем может потребоваться очередное ужесточение денежно-кредитной политики. При этом ставки денежного рынка пока видят почти нулевую вероятность повышения ставок 6 июня. Соответственно, потенциальное летнее повышение ставок еще не в цене, что может оказать поддержку австралийскому доллару в ближайшие недели.

В фокусе на этой неделе

В Европе ключевое событие — заседание ЕЦБ по ставкам в четверг, 4 мая. Как ожидается, ставка рефинансирования, депозитная ставка и ставка маржинального кредитования будут повышены на 25 б.п. до 3,75%, 3,25% и 4% соответственно. Стабилизация инфляции на базовом уровне и признаки ужесточения условий кредитования в регионе, вполне возможно, являются достойным аргументом для Совета управляющих ЕЦБ, чтобы перейти с более агрессивного шага повышения ставок в 50 б.п. к более умеренному шагу 25 б.п.

ФРС в среду, 3 мая, как ожидается, повысит ставку по федеральным фондам на 25 б.п. до 5,00–5,25%. Признаки смягчения некоторых экономических данных и ужесточение финансовых условий могут привести FOMC к консенсусу по поводу того, что ставки достигли достаточно высокого уровня, чтобы удерживать их на этом уровне без повышения, что предполагает паузу в цикле на следующем заседании. Рынок фьючерсов на ставку по федеральным фондам сейчас подразумевает вероятность июньского повышения ставок на 25 б.п. на уровне 24%.

Наш взгляд

В конце недели в фокусе будет публикация отчета по рынку труда в США по итогам апреля. Как ожидается, экономика США в апреле создаст 180 тыс. новых рабочих мест против 236 тыс. в марте. Уровень безработицы должен немного повыситься с 3,5% в марте до 3,6% в апреле. Средняя почасовая зарплата должна продемонстрировать рост на 0,3% к марту и на 4,2% к апрелю 2022 г. Соответственно, апрельский отчет продемонстрирует охлаждение рынка труда, но, если цифры будут близки к прогнозным оценкам, такое охлаждение не выглядит достаточным, для того чтобы успокоить ФРС.

Весьма вероятно, что ФРС в среду сигнализирует именно паузу в цикле повышения ставок. Риторика может быть построена таким образом, что пауза может завершиться не снижением ставок, как это сейчас предполагает рынок, а продолжением повышения ставок.

Ближе к концу года в США весьма вероятна умеренная рецессия. Базовая инфляция PCE составляет сейчас 3,8%, цель ФРС — 2%. Даже если ужесточение финансовых условий на фоне проблем в банковском секторе США стимулирует дезинфляционный процесс, который можно сопоставить с эквивалентом снижения инфляции на 1%, инфляция все равно будут выше целевого значения ЦБ США.

На наш взгляд, рынок все-таки ошибается в том, что ФРС к концу года может перейти к уверенному снижению ставок. Это окажет поддержку доллару.

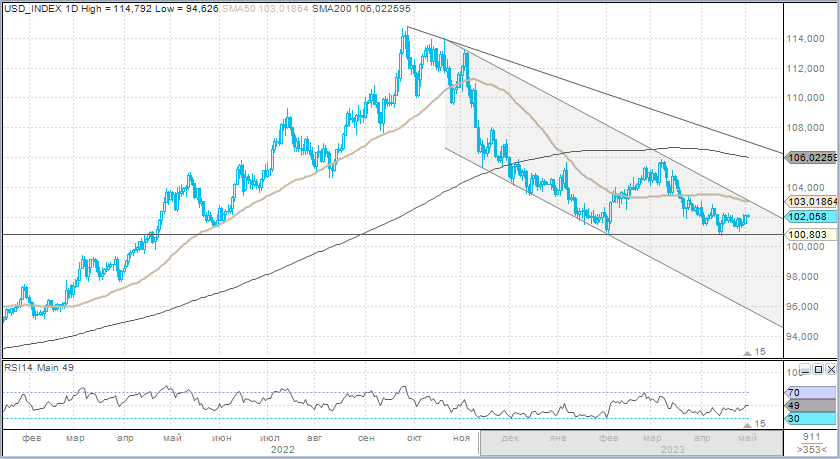

С другой стороны, рынок недооценивает не риск рецессии, а риск стагфляции, когда экономический рост замедлится до нуля при относительно высокой инфляции. Стагфляционный период не является благоприятной средой для укрепления доллара. Поэтому мы по-прежнему считаем, что при риске укрепления индекса доллара до 104 пунктов (+2% к текущим значениям), среднесрочная тенденция подразумевает снижение DXY в диапазон 100–98 пунктов (-4% от текущих уровней в нижней точке).