Российские акции продолжили снижение по итогам торгов в среду, 3 мая. Индекс МосБиржи из последних семи торговых дней шесть завершил в минусе. Сегодня был обновлен минимум с 14 апреля на уровне 2544,3 п.

На 19:15 мск:

· Индекс МосБиржи — 2 532,42 п. (-1,86%), с нач. года +17,6%

· Индекс РТС — 1 008,49 п. (-1,10%), с нач. года +3,9%

· Stoxx Europe 600 — 462,51 п. (+0,31%), с нач. года +8,9%

· DAX — 15 815,06 п. (+0,56%), с нач. года +13,6%

· FTSE 100 — 7 788,37 п. (+0,20%), с нач. года +4,5%

· S&P 500 — 4 125,34 п. (+0,14%), с нач. года +7,4%

· VIX — 18,11 п. (+0.33 пт), с нач. года -3.56 пт

· MSCI World — 2 803,07 п. (-1,08%), с нач. года +7,7%

Внешний фон был по-прежнему негативным для российского рынка. Европейские акции при этом в среду восстановились после самого резкого снижения (накануне) за 5 недель. Аналитики Citigroup (NYSE:C) заявили, что бычий тренд на европейском рынке, похоже, угасает. Инвесторы делают ставку на то, что ФРС сегодня достигнет пика в цикле повышения ставок, в то время как ЕЦБ повысит ставки с шагом 25 б.п. не менее двух раз (на этой неделе и в июне). При этом июльское повышение также выглядит возможным.

Американские фондовые рынки проявляли сдержанность перед решением ФРС позже сегодня вечером. Инвесторы предпочитают дождаться подтверждения своих предположений того, что ЦБ США готов смягчить инфляционную риторику и посчитать уместным паузу в цикле повышения ставок после сегодняшнего решения увеличить ставку по федеральным фондам на 25 б.п. до 5,00-5,25%.

Цены на нефть вновь резко снижаются. На минимумах дня мы видели самые низкие котировки Brent с 20 марта ($72,34/барр.). Китай свернул атиковидные ограничения в начале года, что подразумевало оживление активности в КНР и повышение спроса на нефть. Некоторые участники рынка опасаются, что оживление уже произошло и это отражается в текущих котировках. А снижаются цены на нефть потому, что предложение на мировом рынке не упало так, как ожидалось, спрос также не вырос настолько, насколько прогнозировалось. И все-таки наблюдаемое в последние дни падение нефтяных котировок выглядит чрезмерным. Мы предполагаем, что уровень $70/барр. должен оставаться прочной поддержкой.

На 19:15 мск:

· Brent, $/бар. — 72,38 (-3,90%), с нач. года -15,7%

· WTI, $/бар. — 68,68 (-4,16%), с нач. года -14,4%

· Urals (инд. Средиземноморье), $/бар. — 48,33 (-5,70%), с нач. года -24,5%

· Золото, $/тр. унц. — 2 024,55 (+0,39%), с нач. года +11,0%

· Серебро, $/тр. унц. — 25,39 (+0,09%), с нач. года +6,0%

· Алюминий, $/т — 2 321,00 (-1,92%), с нач. года -2,4%

· Медь, $/т — 8 477,50 (-0,43%), с нач. года +1,3%

· Никель, $/т — 24 735,00 (-0,92%) с нач. года -17,7%

Доллар сегодня подешевел на 52,5 копейки до 79,095, евро потерял почти 936 копеек до 87,55, а юань снизился в цене на 4,5 копейки до 11,451.

Снижение российского рынка – сочетание факторов. Как мы отмечали накануне, межпраздичная майская неделя выглядит удобной для коррекции перекупленного российского рынка. Позитивное влияние «дивидендного допинга» постепенно иссякает, рынок ощущает давление опасений рецессии в США и Европе, что транслируется через резкое падение цен на нефть. При этом фьючерсы на газ в Европе обновили минимум с лета 2021 г. на уровне 413,45 доллара за тыс. кубометров. Если сюда добавить негативный геополитический фон, подпитываемый не только новостями о новых грядущих санкциях, но и новостями об атаке беспилотниками кремлевской резиденции президента РФ накануне 9 Мая, а также укрепление рубля – получаем тот коктейль факторов, который стимулирует падение российского рынка.

76,2 % компаний индекса торгуются выше своей 50-дневной МА, 85,7 % торгуются выше своей 100-дневной МА, 88,1 % торгуются выше своей 200-дневной МА. Такие показатели указывают на сохраняющуюся перекупленность российского фондового рынка. Возвращение к психологическому уровню 2500 п. остается весьма вероятным вариантом развития событий.

На 19:15 мск:

· EUR/USD — 1,1049 (+0,45%), с начала года +3,2%

· GBP/USD — 1,255 (+0,67%), с начала года +3,9%

· USD/JPY — 135,26 (-0,94%), с начала года +3,2%

· Индекс доллара — 101,425 (-0,52%), с начала года -2,0%

· USD/RUB (Мосбиржа) — 79,205 (-0,52%), с начала года +13,3%

· EUR/RUB (Мосбиржа) — 87,72 (-0,06%), с начала года +18,1%

Дивидендная доходность индекса МосБиржи составляет 8,4 %. Индекс торгуется с коэффициентом 3,4 к прибыли за прошедший год (P/E).

Ключевые новости

ОПЕК+ изучает вопрос причин наблюдаемого снижения мировых цен на нефть, будет мониторить ситуацию для понимания причин, сообщил вице-премьер РФ Александр Новак.

В фокусе

Совет директоров «Россети Центр и Приволжье» (MRKP) 4 мая рассмотрит рекомендации по дивидендам за 2022 г. Дивполитика предусматривает выплаты в 50% чистой прибыли, определенной как максимум из отчетностей РСБУ и МСФО. При этом такая прибыль может корректироваться на обязательные отчисления, инвестиции из чистой прибыли и погашение убытков прошлых лет. В среднем ежегодно акционеры получают от 30% до 50% прибыли в форме дивидендов. По итогам 2022 года чистая прибыль по МСФО составила 11,05 млрд рублей, что на 11% больше показателя предыдущего года. По РСБУ чистая прибыль составила 10,908 млрд рублей (+3,1% г/г). Компания выплатила дивиденды за 9 месяцев 2022 г. 0,03015 рубля на акцию. Позитивно смотрим на бумагу, как на дивидендную историю. Форвардная дивидендная доходность должна быть двузначной, не менее 17%. У нас есть актуальная идея по бумаге, цель 0,294 руб. Потенциал роста 26%.

«Россети Ленэнерго» (LSNG) 5 мая планирует опубликовать финансовую отчетность по РСБУ за 3 месяца 2023 года.

Итоги российского рынка

Вновь все 10 отраслевых индексов снизились по итогам дня.

Худшим по динамике стал индекс «Строительных компаний» (-3%). Все девелоперы в минусе. Более 4% потеряли акции «Группы ЛСР» (LSRG) и «Самолета» (SMLT). Расписки «Эталона» (ETLN) упали более чем на 2,5%, акции ГК «ПИК» (PIKK) просели более чем на 1%.

Наименьшее снижение продемонстрировал индекс «Телекоммуникаций» (-1,

Индекс «Нефти и газа» (-2,5%). В секторе подорожали только префы «Сургутнефтегаза» (MCX:SNGS) (SNGSP). При этом обычка (SNGS) «Сургутнефтегаза» в лидерах снижения, потеряв, как и префы «Башнефти» (MCX:BANE) (BANEP) более 4%.

Из ТОП-25 акций лидеров по объему торгов 25 подешевели на 18:50 мск. Лидировали по объему обыкновенные акции Сбербанка (MCX:SBER), акции «Газпрома» (MCX:GAZP) и ВТБ (MCX:VTBR). Наиболее существенное снижение показали обыкновенные акции «Сургутнефтегаза», подешевевшие на 4,35%.

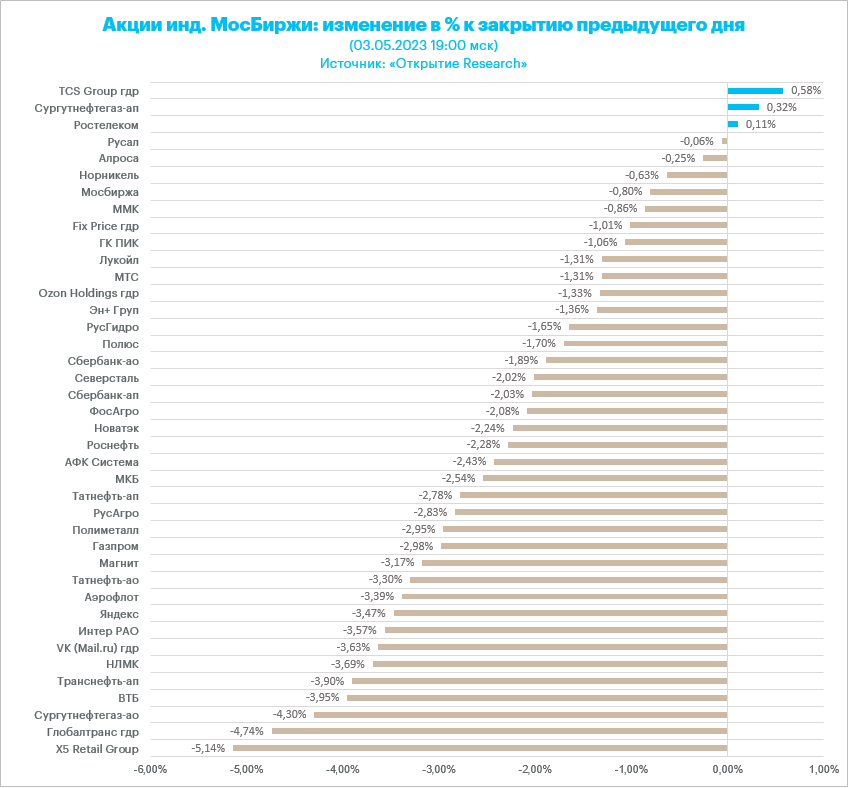

Из 40 акций индекса МосБиржи 1 подорожала и 39 подешевели по итогам дня (на 19:00 мск).

Корпоративные истории

Чистая прибыль «Татнефти» (TATN) по РСБУ в I квартале 2023 года составила 50,122 млрд рублей, что в 2,4 раза ниже показателя соответствующего периода предыдущего года (120,025 млрд рублей). Обыкновенные акции «Татнефти» подешевели примерно на 2,5%, префы (TATNP) упали в цене на 2,7%. На наш взгляд, не стоит пугаться столько существенного снижения прибыли, которое отражает статистика по РСБУ. Тут следует учитывать эффект высокой базы По РСБУ за весь 2022 г. компания заработала чистую прибыль 242 млрд руб. Соответственно, половина годовой прибыли была сгенерирована в 1 квартале 2022 г., который сейчас и выступает высокой базой. Даже если аппроксимировать результаты 1 квартала на весь 2023 год, то прибыль около 200 млрд руб. в целом соответствует (чуть ниже) нашим ожиданиям по дивидендам за 2023 г. У нас есть актуальная инвестидея по привилегированным акциям «Татнефти» (TATNP) с целью 473,5 руб.

Московская биржа (MOEX) подвела итоги торгов в апреле 2023 года. Общий объем торгов на рынках Московской биржи в апреле 2023 года увеличился на 2,6% г/г до 90,3 трлн рублей. Объем торгов акциями, депозитарными расписками и паями продемонстрировал рост на 58,8% г/г до 1,6 трлн рублей. Объем торгов на срочном рынке вырос на 20,8% и составил 5,0 трлн рублей. Объем торгов на валютном рынке Московской биржи составил 21,9 трлн рублей, почти как в апреле 2022 г. Объем торгов на денежном рынке составил 59,4 трлн рублей — чуть ниже, чем в том же месяце годом ранее (60,4 трлн рублей). Стоит отметить и качество роста, который состоялся в сегментах, способных принести хорошие комиссии, отметил Алексей Корнилов, главный аналитик «Открытие Инвестиции» по рынку акций. Некоторые сегменты показали кратный прирост. Среди лидеров восстановления были рынок драг. металлов, рынок облигаций (рост в 3,3 раза) и рынок акций (рост на 58%). Результаты свидетельствуют о стабилизации бизнеса после влияния внешних факторов, а это хорошее основание для дальнейшего роста объемов год к году. Напомним, что в мае прошлого года общий объем торгов составил 78,2 трлн руб. Апрельские объемы текущего года заметно превысили эту цифру, правда стоит учитывать, что в мае меньше торговых дней. Тем не менее положительный рост объемов в апреле уже состоялся, и это не может не радовать.

Основатель и крупнейший акционер АФК «Система» (MCX:AFKS) Владимир Евтушенков ожидает дивидендных выплат от ключевого актива из портфеля корпорации — ПАО «МТС» (MTSS). В сегодняшних реалиях компания может спокойно выплачивать 30–40 руб. на акцию в год в виде дивидендов, не рискуя ухудшением финансовой устойчивости. А это ключевой драйвер для роста акций МТС. Сохраняем рекомендацию «Покупать» с целью в 281,8 руб.