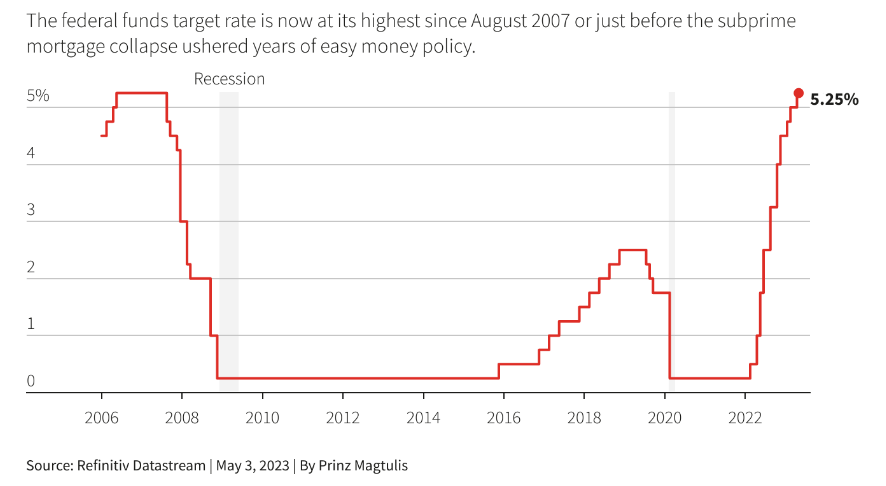

На заседании 2-3 мая ФРС единогласно приняла решение о повышении ставки на 25 б.п., до 5-5,25%. Это максимальное значение ставки за 16 лет (в прошлый раз за ним последовал ипотечный кризис в США, переросший в кризис 2008 г.), и оно совпадает с медианным мартовским прогнозом членов FOMC относительно конечного значения ставки в этом цикле.

Главным изменением в тексте заявления стало отсутствие формулировки о целесообразности "некоторого дополнительного ужесточения политики", чтобы достичь цели по инфляции в 2%. Теперь в релизе говорится, что при определении степени, в которой дополнительное ужесточение ДКП может быть целесообразным, ФРС будет учитывать кумулятивный эффект предыдущего ужесточения, экономические и финансовые события, а также тот факт, что изменения ставки влияют на экономическую активность и инфляцию с временным лагом. Это выглядит как сигнал вероятной паузы в этом цикле повышения ставки, хотя, как уточнил на пресс-конференции Дж. Пауэлл, решение об этом пока не принято и будет приниматься на июньском заседании.

Оценка достаточности уровня ставки для возвращения инфляции к цели будет предприниматься от заседания к заседанию, в зависимости от экономических данных. Он не исключил, что при необходимости повышение ставки может быть продолжено.

Главным фактором неопределенности сейчас является развитие ситуации в банковской системе США, которая вновь названа "надежной и устойчивой". Однако кредитные условия уже ужесточились, и мартовский кризис обострил ситуацию. По мнению ФРС, ужесточение условий кредитования для домашних хозяйств и предприятий, вероятно, окажут давление на экономическую активность, найм и инфляцию, но масштаб этого влияния остается неопределенным.

Проблема с потолком госдолга США признается как риск, Пауэлл считает необходимым своевременное повышение потолка, чтобы избежать негативных последствий, т.к. у ФРС нет возможности защитить американскую экономику в случае дефолта.

Относительно прогноза рецессии – Пауэлл по-прежнему полагает, что пока выше вероятность избежать рецессии (при слабом росте экономики и некотором охлаждении перегрева на рынке труда, которые необходимы для устойчивого снижения инфляции), хотя и сценарий "мягкой рецессии" тоже возможен.

Вчерашнее решение ФРС и сигнал о возможной паузе были ожидаемы рынком, однако Пауэлл по-прежнему не подтверждает надежды рынка на скорый разворот политики ФРС к снижению ставки. Судя по котировкам фьючерсов, рынок сейчас ждет паузу в июне, с возможным началом снижения ставки в июле или сентябре, а к концу года ожидается снижение ставки до 4,25-4,5%.

Между тем, Пауэлл вновь заявил, что, по мнению FOMC, инфляция будет снижаться "не так быстро", и если ситуация будет развиваться в соответствии с этим прогнозом, снижение ставок в ближайшие месяцы нецелесообразно.

Мартовский прогноз ФРС не предполагал снижения ставки до конца этого года, новый прогноз будет представлен на июньском заседании. Мы полагаем, что ФРС пока не готова к снижению ставки до конца года, но изменить этот настрой может развитие серьезного кризиса в экономике и/или снижение инфляции значительно быстрее прогнозов.

Фондовый рынок США позитивно воспринял сигнал о вероятной паузе в заявлении ФРС, но затем, на фоне более жесткой риторики Пауэлла, перешел к снижению. Доходность 2-летних UST, наиболее чутко реагирующая на ожидания изменения процентной ставки ФРС, опустилась с 3,98% до 3,8%. Курс доллара к основным мировым валютам снизился.

В релизе ФРС констатируется: экономическая активность в 1Q23 росла умеренными темпами. Прирост рабочих мест в последние месяцы был устойчивым, а уровень безработицы оставался низким. Инфляция остается повышенной. При этом ожидается, что ужесточение кредитных условий для домохозяйств и предприятий скажется на экономической активности, трудоустройстве и инфляции. Масштаб этих последствий неясен. Комитет по открытым рынкам (FOMC) продолжает крайне внимательно следить за инфляционными рисками.

Главное изменение в релизе – отсутствие указания на ожидания целесообразности "некоторого дальнейшего ужесточения ДКП" для возвращения инфляции к цели 2% со временем. Теперь говорится, что при определении степени, в которой дополнительное ужесточение ДКП может быть целесообразным, ФРС будет учитывать кумулятивный эффект предыдущего ужесточения, экономические и финансовые события, а также тот факт, что изменения ставки влияют на экономическую активность и инфляцию с временным лагом.

По словам Пауэлла, за год с небольшим ФРС повысила процентную ставку на 500 б.п., сопровождая это сокращением своего баланса. Эффект от ужесточения ДКП уже ощущается в виде замедления экономической активности и спроса, особенно в наиболее чувствительных к процентной ставке секторах, таких как рынок жилья и инвестиции. Однако для того, чтобы эффект от предпринятых мер полностью проявился, особенно на снижении инфляции, потребуется время.

Инфляция несколько снизилась с середины прошлого года (по итогам марта общий показатель инфляции, таргетируемой ФРС, PCE, замедлился до 4,2% г/г, но базовый Core PCE, исключающий волатильные цены на энергоресурсы и продовольствие, держится более устойчиво, 4,6% г/г). Тем не менее, инфляционное давление продолжает оставаться высоким, и процесс снижения инфляции до 2% займет еще длительное время.

Пауэлл полагает, что рынок труда все еще очень "напряжен", а безработица слишком низка. Но в последнее время данные говорят о том, что спрос и предложение на рынке труда становятся более сбалансированными.

Увеличивается уровень участия населения в рабочей силе (participation rate), рост зарплат замедлился, а число вакансий сокращается. Это дает надежду, что рецессии, возможно, удастся избежать. Тем не менее, для снижения инфляции, вероятно, потребуется период роста экономики ниже тренда и некоторого сокращения перегрева на рынке труда.

Некоторые тезисы пресс-конференции:

- Решение о паузе в повышении ставки не принималось на этом заседании, оно будет рассматриваться на заседании в июне. В целом дальнейшая политика ФРС будет зависеть от экономических данных и определяться от заседания к заседанию.

- Пока нет достаточных оснований утверждать, что достигнутый уровень ставки является достаточно ограничительным для снижения инфляции к цели, ФРС будет это оценивать, с учетом временных лагов влияния уже предпринятого ужесточения ДКП на экономику и инфляцию.

- По мнению Пауэлла, вероятность избежать рецессии выше, чем вероятность ее возникновения, хотя сценарий мягкой рецессии возможен. Протокол мартовского заседания показал, что сотрудники ФРС, готовившие макропрогнозы к заседанию, ожидали мягкой рецессии в американской экономике ближе к концу этого года.

- Банковский сектор США "надежен и устойчив". Условия в нем в целом улучшились с начала марта. ФРС будет продолжать следить за ситуацией в этом секторе. ФРС стремится извлечь правильные уроки из этого эпизода и будет работать над тем, чтобы подобные события больше не повторялись.

Процентная ставка ФРС