Если трендами двигают Страх или Жадность, то консолидации формируются из-за Осторожности.

ФРС сигнализирует о завершении цикла ужесточения денежно-кредитной политики из-за банковского кризиса. ЕЦБ снижает скорость монетарной рестрикции, так как беспокоится, что ее отложенный кумулятивный эффект создаст трещины в экономике еврозоны. В итоге доллар США сначала проиграл свою подачу после заседания FOMC, а затем сделал обратный брейк – котировки EUR/USD рухнули в ответ вердикты Европейского центробанка.

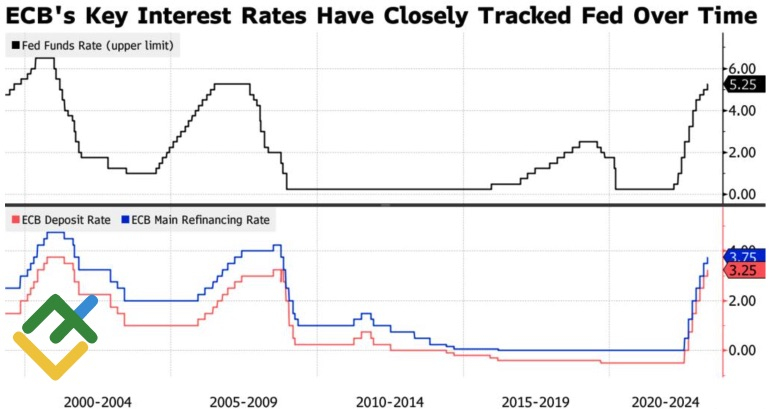

На первый взгляд, американские горки основной валютной пары – результат неспособности регуляторов сообщить рынку что-то новое. И повышение ставки по федеральным фондам на 25 б.п до 5,25%, и рост ставки по депозитам на четверть пункта до 3,25% были учтены в котировках EUR/USD. В итоге и доллар США, и евро падали на фактах.

Да, ЕЦБ попытался удивить инвесторов увеличением объемов продаж активов с баланса с €15 млрд до €25 млрд в месяц с июля, однако рынок воспринял информацию спокойно. Инвесторы посчитали, что это кость для «ястребов».

Динамика ставок ФРС и ЕЦБ

Источник: Bloomberg

На самом деле реализация принципа «покупай на слухах, продавай на фактах» — лишь вершина айсберга. Собака зарыта глубже. Джером Пауэлл не стал настаивать на сохранении ставки по федеральным фондам на пике к концу 2023. Председатель ФРС заявил, что рынки могут иметь свое мнение. В результате деривативы закладывают ожидания, что на финише года стоимость заимствований в США будет на 90 б.п. ниже, чем сейчас, а доходность трежерис и американский доллар падают в ответ.

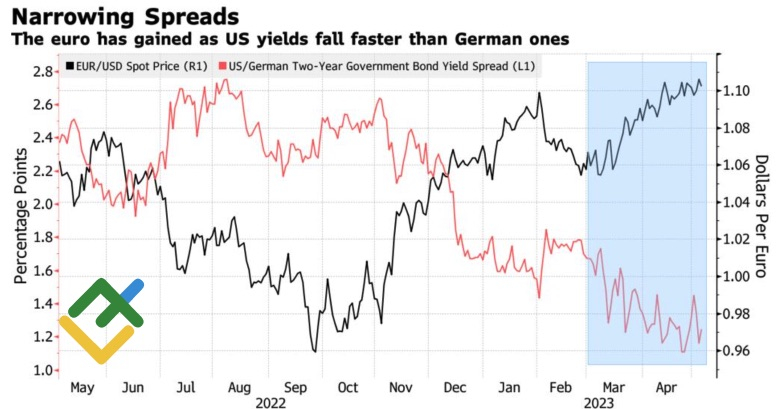

То же самое происходит в Европе. Замедление скорости монетарной рестрикции ЕЦБ породило опасения, что и там конец близок. Срочный рынок снизил предполагаемый потолок ставки по депозитам с 3,9% до 3,6%, доходность немецких бондов и евро упали в ответ. Неудивительно, что EUR/USD развивает консолидацию, ведь динамика пары тесно связана с дифференциалом ставок долговых рынков США и Германии.

Динамика EUR/USD и дифференциала доходности облигаций США и Германии

Источник: Bloomberg

Сомнения инвесторов в продолжении цикла ужесточения денежно-кредитной политики ЕЦБ понятны. Исторически сложилось так, что европейский центробанк недалеко уходил от ФРС. Если Вашингтон ставил точку, то и Франкфурт приближался к финишу.

Падение EUR/USD могло бы оказаться более глубоким, если бы не обвал акций американских региональных банков. Несмотря на то, что большинство из них сообщило о прибыли за первый квартал, банкротство First Republic заставляет вкладчиков нервничать. Одновременно рынок создает давление на ФРС, требуя от нее «голубиного» разворота.

Таким образом, осторожность обоих центробанков приводит к формированию торгового диапазона в паре EUR/USD. Если статистика по рынку труда США не окажется слишком сильной, что даст основания для продаж евро в направлении $1,097 и $1,094, или, наоборот, слишком слабой, что позволит его покупать с таргетами на $1,112 и $1,1145, консолидация, вероятнее всего, продолжится.