Рынок учитывает все. Спорное утверждение. Возможно, в долгосрочной перспективе рынки – это весы, отражающие реальность. Однако здесь и сейчас они напоминают участок для голосования, где каждый из инвесторов имеет собственные взгляды на то, что произойдет в будущем.

На Forex доминирует мнение, что как бы ни была сильна экономика США, ФРС все равно придется снизить ставки. Их высокие значения, длительное удержание на плато, риски дефолта из-за потолка госдолга и банковский кризис в любом случае спровоцируют рецессию. Вот почему EUR/USD выросла в ответ на позитив от американского рынка труда.

Казалось бы, апрельские рост занятости на 253 тыс., падение безработицы до 3,4%, минимальной отметки с 1969, и увеличение средних зарплат до 4,4% должны были привести к капитуляции евро. Тем более , что Джером Пауэлл утверждал, что требуется рост последнего индикатора приблизительно на 3%, чтобы инфляция вернулась к таргету в 2%. Рынок труда слишком горяч, а слухи о кончине экономики преувеличены, чтобы оправдать «голубиный» разворот в 2023.

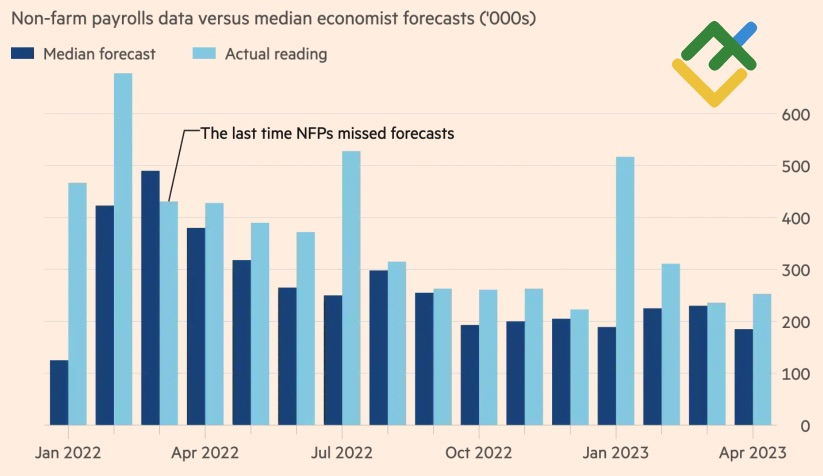

Уже 13-й месяц подряд увеличение занятости превышает прогнозы экспертов Bloomberg. С начала 2022 Штаты добавили 6 млн рабочих мест по сравнению с ожидаемыми специалистами 4,2 млн. Если грядет рецессия, то кто-то забыл сообщить об этом экономике США.

Динамика прогнозов и фактических данных по занятости в США

Источник: Financial Times

Неудивительно, что первой реакцией EUR/USD в ответ статистику по американскому рынку труда было падение до озвученной ранее отметки 1,097. Однако затем пара от нее оттолкнулась и пошла вверх. На первый взгляд, основной причиной американских горок стал пересмотр цифр по занятости за февраль-март в сторону понижения, однако на самом деле собака зарыта глубже.

Рынки ждут рецессию и любое неповышение стоимости заимствований воспринимают как форму ужесточения, что в конечном итоге приведет к спаду. Кроме того, дивергенцию в монетарной политике еще никто не отменял.

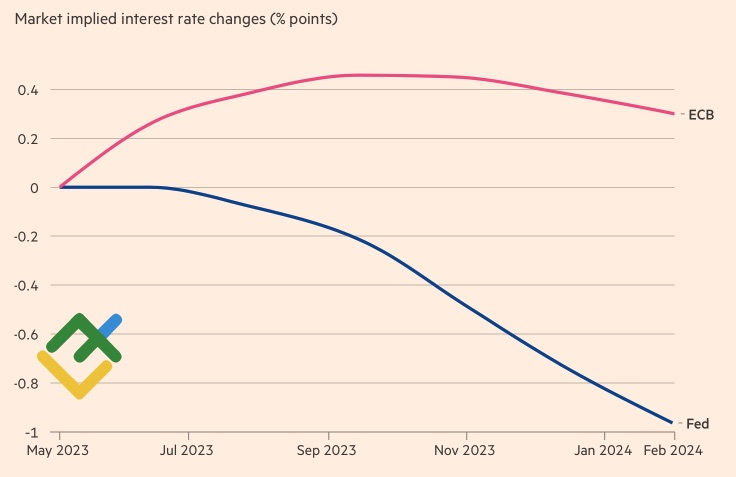

По мнению Union Investment, расхождение в денежно-кредитной политике по обе стороны Атлантики является чем-то совершенно новым. Если раньше считалось, что бессмысленно прогнозировать ЕЦБ, так как он все равно остановится на уровне -200 б.п. от ставки по федеральным фондам, то сейчас Европейский центробанк готов жить собственной жизнью.

Динамика рыночных ожиданий по ставкам ЕЦБ и ФРС

Источник: Financial Times

Деривативы настаивают на «голубином» развороте Вашингтона и рассчитывают на 1-2 акта монетарной рестрикции Франкфурта. При этом инвесторы используют любую зацепку, чтобы купить EUR/USD.

На мой взгляд, рынок неправ и начинает это понимать. Он снизил шансы ужесточения денежно-кредитной политики ФРС с июле с 50% до 38%, в сентябре – с 90% до 75%. В июне возникла 9%-я вероятность повышения ставки. Если апрельская инфляция в США удивит своей устойчивостью, сроки «голубиного» разворота Федрезерва сдвинутся на более поздний период.

Это создает предпосылки для продаж EUR/USD из зон конвергенции 1,104-1,1055 и 1,1125-1,114.