Инвесторы в последнее время задаются вопросом, ждать ли нам настоящего кредитного сжатия (credit crunch) и, если да, то когда. Мне кажется, этот вопрос нужно сформулировать иначе. Данные показывают, что кредитное сжатие уже наступило.

Спрашивать сейчас надо, насколько оно серьезное, и когда оно начнет сказываться на экономике и рынках.

Давайте попытаемся ответить на оба эти вопроса.

Для начала поймем, почему так много внимания уделяется кредитованию?

В фиатной системе с ухудшающейся демографической ситуацией и стагнирующими тредами производительности поддерживать приемлемые темпы роста можно только за счет использования заемных средств — доступных в больших объемах дешевых кредитов для частного сектора.

Для целей стимулирования циклического роста снабжение частного сектора дешевыми кредитами оказывается очень эффективным инструментом.

Даже при отсутствии роста зарплат и прибылей дешевая и доступная ипотека позволяет подталкивать вверх жилищный рынок. При низкой стоимости заимствований компаниям проще финансировать свои операции и наращивать продажи.

Таким образом, экономическая активность получает стимул, и начинается благоприятный цикл с дешевыми кредитами, высокой активностью и прибылями, «бычьими» рынками, более сильными трендами занятости и более высокими зарплатами.

Когда же кредитные потоки начинают иссякать, а условия кредитования ужесточаются, происходит обратное.

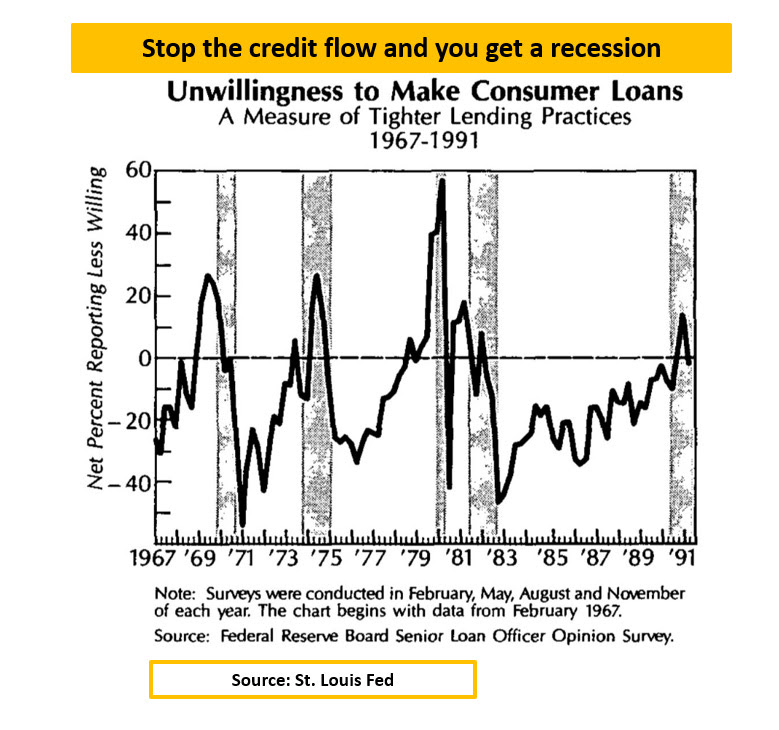

Черно-белый график ФРБ Сент-Луиса наглядно демонстрирует эту взаимосвязь, которая существовала даже 60 лет назад: стоит только остановить поток кредитов, и начинается рецессия (заштрихованные области).

Именно по этой причине данные по кредитованию и такие сведения, как результаты опроса среди старших банковских сотрудников, ответственных за кредитование (SLOOS), привлекают к себе повышенное внимание на поздних стадиях макроцикла. Однако прежде чем посмотреть на эти данные, давайте сначала проясним пару вещей.

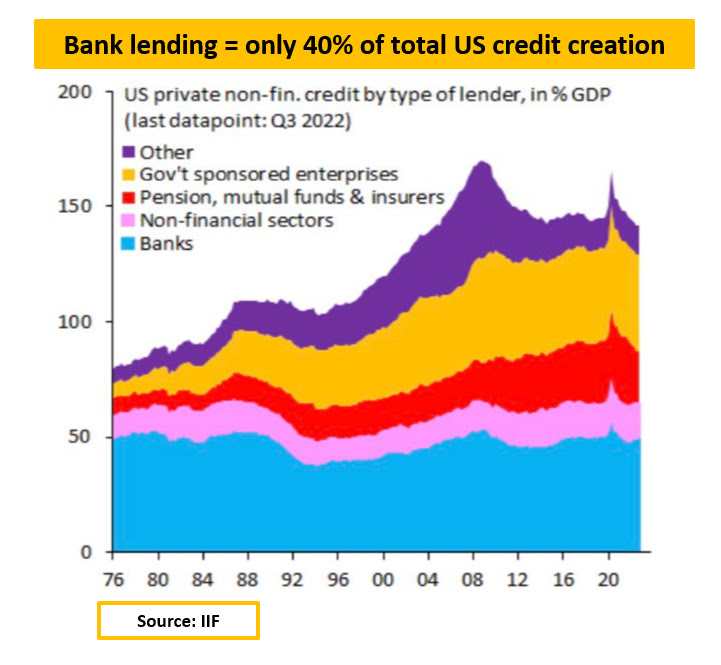

Опрос SLOOS посвящен банковскому кредитованию и спросу на банковские займы. Банки — важный, но не единственный драйвер кредитования.

В сегодняшнем мире с развитой сферой финансовых услуг кредитование также осуществляется через рынки капитала, «теневые» банки, правительства (и спонсируемые государством структуры) и прочие каналы.

В США на долю банковского кредитования приходится всего порядка 40% от общего объема выдаваемых частному сектору кредитов.

Чтобы получить целостную картину, мы создали индикатор TMC Credit Impulse Index (подробнее об этой метрике мы расскажем позднее).

Получается, что, говоря о банках, вы получаете неполную картину кредитования — лишь 40% от общих объемов.

Важно также учитывать, что в рамках опроса SLOOS у банков и заемщиков спрашивают, изменились ли условия кредитования и спрос на займы по сравнению с последним кварталом.

Если чистая доля ужесточающих стандарты кредитования банков снизилась с 45% до 40%, это не означает улучшение ситуации. Это означает, что 40% американских банков в этом квартале (снова) ужесточили стандарты кредитования.

Ноль процентов означает, что они применяют те же (жесткие или мягкие) стандарты кредитования, как и в прошлом квартале.

Насколько жесткие у нас сейчас условия кредитования, и продолжат ли они ухудшаться?

И когда от этого начнет страдать экономика с рынками?

***

Эта статья была первоначально опубликована на The Macro Compass.