Российский фондовый рынок к середине сессии отступил от её минимумов и смог выйти в плюс. Индекс Мосбиржи к 14:20 мск вырос на 0,17%, до 2531,75 пункта. Долларовый РТС подскочил на 2,81%, до 1047,9 пункта, как и ранее в мае получая поддержку от более сильного рубля.

Рубль на Мосбирже ускорил рост и укреплялся на 2,5-3% к доллару, евро и юаню, располагаясь у 76,15 руб., 83,50 руб. и 10,95 руб. соответственно. Валютные пары, после коррекционного отскока наверх в понедельник, вернулись к снижению и подтверждают курс на движение в район 75 руб., 82 руб., 10,80 руб. (средние полосы Боллиджера недельных графиков), обновляя минимумы с апреля и марта текущего года.

Эмитенты

В лидерах роста к середине дня пребывали акции Юнипро (MCX:UPRO) (+7,85%), котировки Полиметалла (MCX:POLY) (+6,76%) бумаги НМТП (MCX:NMTP) (+6,02%), расписки VK (MCX:VKCODR) (+4,24%), привилегированные акции Мечела (MCX:MTLR_p) (+4,16%), бумаги En+ Group (MCX:ENPLDR) (+3,94%).

VK намерен опубликовать результаты за 1-й квартал 2023 года 15 мая, в понедельник.

Полиметалл в среду представил операционные результаты за 1-й квартал 2023 года, согласно которым производство золота снизилось на 3%, а серебра – упало на 13% по сравнению с уровнями годовой давности. Тем не менее квартальная выручка компании увеличилась на 19%, до 733 млн долларов за счет стабилизации каналов сбыта и снижения запасов в условиях высоких цен на золото.

Ключевым для инвесторов фактором при этом стало подтверждение планов Полиметалла по делистингу с Лондонской фондовой биржи и редомициляции в Казахстан уже 17 июля (после решения акционеров 30 мая). Разделение российских и казахстанских активов, по сообщениям компании, может произойти во второй половине 2024 года, а до этого Полиметалл нацелен на выплату дивидендов.

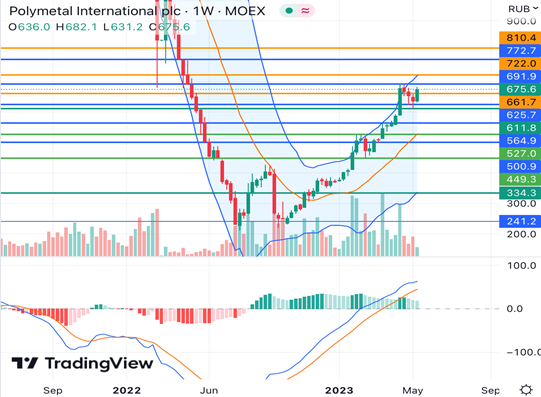

С технической точки зрения акции Полиметалла пытаются прервать начавшийся в середине апреля краткосрочный нисходящий тренд и сегодня поднялись выше сопротивления 661 руб. (район средней полосы Боллинджера дневного графика) на повышенных объемах.

Среднесрочно как минимум при положении выше 612-625 руб. (район минимумов мая и нижней полосы Боллинджера дневного графика) бумаги подтверждают нацеленность на развитие бычьего движения, а при закреплении выше сопротивления 692 руб. можно ожидать движения к обозначенным нами ранее в апреле сопротивлениям 720 руб., 770 руб. и 810 руб.

Высокие цены на золото на данный момент также выступают в пользу Полиметалла: в среднесрочной перспективе котировки драгоценного металла сохраняют настрой на обновление исторического максимума 2089 долл./унц.

В наибольшем минусе к середине сессии из наиболее ликвидных бумаг находились лишь обыкновенные и привилегированные акции Сбербанка (MCX:SBER; SBER_p) (-7,40% и -6,87% соответственно).

Акции Сбербанка в среду торговались без дивидендов за 2022 год. Как обыкновенные, так и привилегированные бумаги отступили от минимумов дня и пытались устоять выше краткосрочных поддержек (район 218 руб.), стабилизация выше которых увеличит шансы на скорое закрытие дивидендного гэпа.

Внешний фон: умеренно негативный

Биржи Европы: умеренно негативный настрой

Индекс Euro Stoxx 50 к середине торгов терял около 0,3%, ожидая поступления важных макроэкономических сигналов как в самом регионе по ходу недели, так и в США уже в среду.

Нефтяной рынок: умеренно негативный настрой

Ближайшие фьючерсы на нефть Brent и WTI к середине дня теряли в пределах 1% корректируясь после повышения предыдущих сессий и отступая от ближайших сопротивлений 77 долл. и 73,50 долл. соответственно. Вечером на рынке ждут отчета Минэнерго США, который, скорее всего, принесет умеренно позитивные для цен сигналы и покажет сокращение запасов нефти на прошлой неделе как минимум на 1 млн баррелей.

Биржи США: умеренно негативный настрой

Фьючерс на индекс S&P 500 к середине сессии в РФ терял около 0,1%, выйдя из наблюдавшегося с утра плюса. На биржах ждут данных по потребительской инфляции страны за апрель, которые, вероятно, покажут её стабилизацию в районе 5% г/г – все еще высокий уровень, который может привести к новым увеличениям процентных ставок ФРС позже в текущем году.

События дня:

· индекс потребительских цен США в апреле (15.30 мск)

· отчет Минэнерго США о запасах нефти и нефтепродуктов (17.30 мск)

· брифинг Полиметалла для инвесторов и аналитиков

· квартальные результаты Walt Disney (NYSE:DIS), Wynn Resorts (NASDAQ:WYNN)

Рынок внутри дня

Общий настрой

На зарубежных фондовых площадках в среду наблюдалась осторожность в преддверии выхода инфляционных данных в США, которые могут повлиять на динамику акций, доллара и золота.

Индексы Мосбиржи и РТС, несмотря на дивидендный гэп по Сбербанку, смогли вернуться к росту, что само по себе позитивный для краткосрочных настроений сигнал.

В частности, положение индекса Мосбиржи выше 2490 пунктов (нижняя полоса Боллинджера дневного графика) позволит ожидать возвращения как минимум в район 2580 пунктов (средняя полоса Боллинджера).