Не ходите против ФРС. Рынок вновь вспомнил об этом принципе и покупает доллар. Несмотря на новые доказательства того, что экономика США охлаждается, историю с потолком госдолга, падение доходности трежерис и рост вероятности снижения ставки по федеральным фондам в 2023 после выхода в свет новой макростатистики по Штатам. Центробанк сказал – центробанк сделает. Удержание стоимости заимствований на плато воспринимается инвесторами как форма ужесточения денежно-кредитной политики, что портит жизнь EUR/USD.

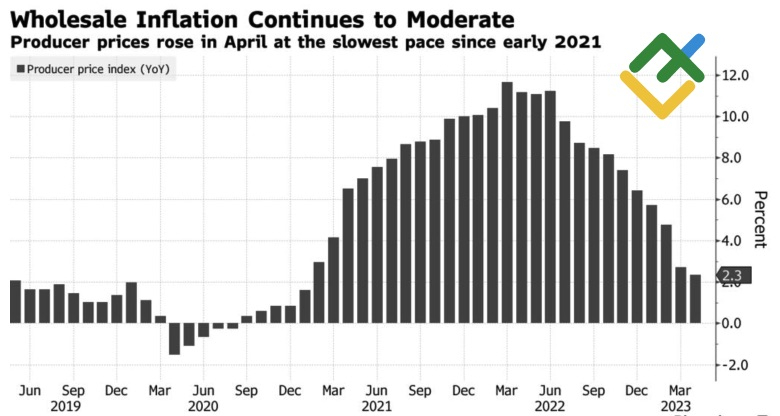

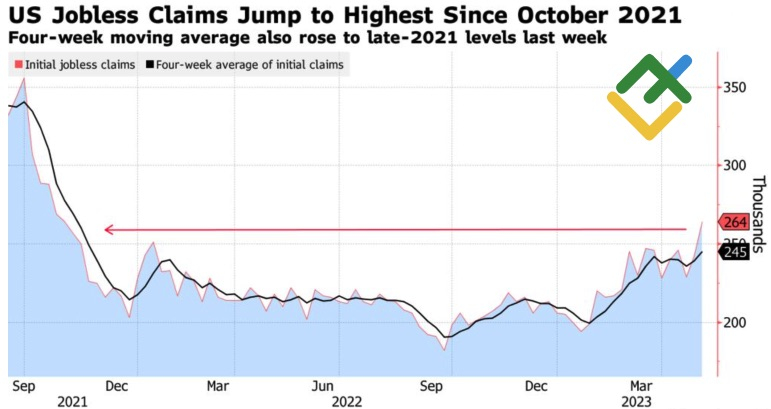

Замедление цен производителей до 2,3% в апреле, самого низкого показателя с января 2021, и рост числа заявок на пособие по безработице до максимальной отметки с октября 2021 стали очередными доказательствами охлаждения экономики США. Тем более, что в месячном исчислении PPI увеличился на 0,2%, что соответствует допандемической динамике индикатора. Его замедление вселяет надежду, что темпы роста потребительских цен также упадут.

Динамика цен производителей в США

Источник: Bloomberg

Это обстоятельство привело к падению доходности трежерис и подбросило вероятность снижения ставки по федеральным фондам в июле до 50%, в сентябре – до 85%. Такой же высокой она была до выхода в свет статистики по рынку труда США за апрель. Тогда занятость заставила инвесторов сомневаться в «голубином» развороте. И эти сомнения никуда не исчезли.

Динамика заявок на пособие по безработице в США

Источник: Bloomberg

В конечном итоге, на чем базируются рыночные предположения о снижении ставок к концу года? На инверсии кривой доходности, которая практически всегда приводила к рецессии? На том факте, что за последние 6 циклов ужесточения денежно-кредитной политики ФРС стоимость заимствований начинала падать в среднем через 5 месяцев после достижения пика? Но если взять 14 циклов, то цифра возрастет почти до 8 месяцев.

Если же и вовсе сравнить с концом 1970-х - началом 1980-х, когда инфляция была столь же высока, как сейчас, то и вовсе получится 29 месяцев! Более двух лет ставка по федеральным фондам может оставаться на уровне 5,25%. При таком раскладе продавать доллар США нецелесообразно.

Другое дело, если бы центробанки-конкуренты Федрезерва продолжали оставаться «ястребами». Однако последние заседания ЕЦБ и Банка Англии убеждают, что конец близок. Если уж такой сторонник монетарной рестрикции, как Йоахим Нагель, не уверен, будет ли расти ставка по депозитам после лета, что можно говорить про остальных членов Управляющего совета?

Безусловно, на стороне EUR/USD играют банковский кризис в США и история с потолком госдолга. Однако, по мнению экспертов Reuters, до потенциального дефолта доходность трежерис скорее вырастет, чем упадет, что окажет поддержку американскому доллару.

На мой взгляд, рынок созрел для коррекции EUR/USD в направлении 1,08. Хотя повышение лимита заимствований и отказ рынка от идеи «голубиного» разворота могут сделать проседание более глубоким. В любом случае сформированные от 1,1055 и наращенные на прорыве 1,097 шорты имеет смысл держать.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Доллар не верит в «голубиный» разворот

Последние комментарии по инструменту

Загрузка следующей статьи…

Установите наши приложения

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media напоминает, что информация, представленная на этом веб-сайте, не всегда актуальна или точна. Данные и цены на веб-сайте могут быть указаны не официальными представителями рынка или биржи, а рядовыми участниками. Это означает, что цены бывают неточны и могут отличаться от фактических цен на соответствующем рынке, а следовательно, носят ориентировочный характер и не подходят для использования в целях торговли. Fusion Media и любой поставщик данных, содержащихся на этом веб-сайте, отказываются от ответственности за любые потери или убытки, понесенные в результате осуществления торговых сделок, совершенных с оглядкой на указанную информацию.

При отсутствии явно выраженного предварительного письменного согласия компании Fusion Media и (или) поставщика данных запрещено использовать, хранить, воспроизводить, отображать, изменять, передавать или распространять данные, содержащиеся на этом веб-сайте. Все права на интеллектуальную собственность сохраняются за поставщиками и (или) биржей, которые предоставили указанные данные.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление. Английская версия данного соглашения является основной версией в случае, если информация на русском и английском языке не совпадают.

*Meta (Meta признана экстремистской организацией и запрещена на территории РФ. Facebook и Instagram являются её продуктами.)

© 2007-2025 - Fusion Media Limited. Все права зарегистрированы. 18+