Ничто так не подталкивает демократов и республиканцев к заключению сделки, как страхи по поводу паники на финансовых рынках. Ничто так не удерживает инвесторов от продаж активов, как вера в то, что соглашение будет заключено на падающем флажке. Позитивные сдвиги в деле повышения потолка госдолга США вкупе с ростом долгосрочных инфляционных ожиданий от Университета Мичигана до 3,2%, максимальной отметки с 2021, обвалили котировки EUR/USD к области 5-недельного дна.

По словам министра финансов Джанет Йеллен, переговоры о лимите заимствований идут очень активно и могут привести к сделке. Директор Национального экономического совета Лаэль Брейнард назвала их конструктивными. Это успокаивает инвесторов и дает возможность доллару США расти.

Впрочем, рынки и без того не особо паниковали по поводу возможного дефолта. Предыдущие эпизоды политической драмы неизменно заканчивались хэппи-эндом. И даже в 2011 последствия тупиковой ситуации с потолком госдолга для американской экономики оказались незначительными.

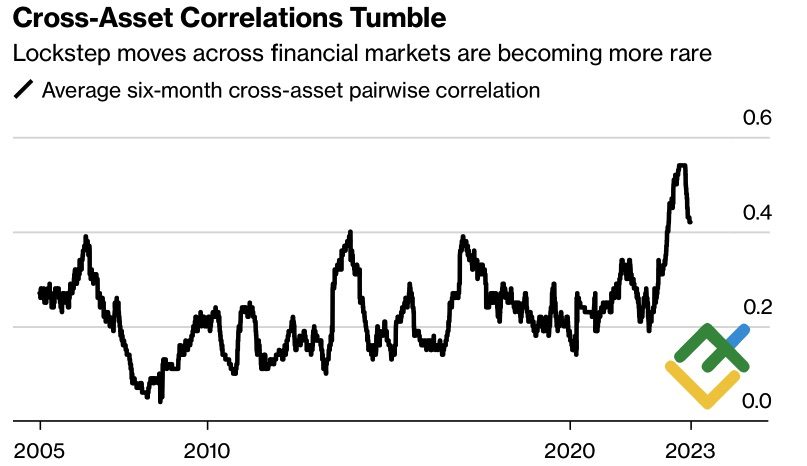

Тем не менее, чем ближе дата X – 1 июня, тем больше нервозности, что вкупе с незакрытой темой банковского кризиса снижает корреляции между финансовыми активами. Это дает повод для слухов, что железная хватка, которой ФРС держала финансовые рынки, ослабевает.

На протяжении последнего года инвесторы с придыханием смотрели на центробанк. Они взвешивали, насколько высоко и насколько быстро поднимется ставка по федеральным фондам. Закончен ли цикл монетарной рестрикции, и когда будет «голубиный» поворот. Сейчас появились другие темы.

Динамика корреляции между финансовыми активами

Источник: Bloomberg

На мой взгляд, монетарная политика живее всех живых. Ее влияние на финансовые рынки велико как никогда. И многие процессы рассматриваются в проекции на решения Федрезерва по ставке. Дефолт и банковский кризис могут замедлить экономический рост, увеличив шансы «голубиного» разворота.

Характерным примером является реакция рынков на ускорение инфляционных ожиданий от Мичиганского университета. В результате шансы на повышение стоимости заимствований на июньском заседании FOMC взлетели от почти нулевых до 17%, а вероятность монетарной экспансии в сентябре упала с 85% до 65%. Доходность трежерис выросла, а EUR/USD рухнула к минимальной отметке с начала апреля.

Таким образом, рынки продолжают чутко реагировать как на макростатистику по Штатам, так и на монетарную политику ФРС. В таких условиях релиз данных по розничным продажам за апрель приобретает ключевое значение для определения дальнейшего направления движения основной валютной пары. По прогнозам экспертов Bloomberg, показатель вырастет на 0,7%, полностью компенсировав мартовское падение на 0,6% м/м. Хорошая новость для гринбэка.

На мой взгляд, отказ инвесторов от ставок на «голубиный» разворот ФРС в 2023 будет способствовать развитию коррекции EUR/USD в направлении 1,076. Используем откаты вверх для наращивания сформированных из области 1,104-1,1055 шортов.