Группа МТС (MCX:MTSS) представит свои финансовые результаты за 1К 2023 г. в пятницу, 19 мая.

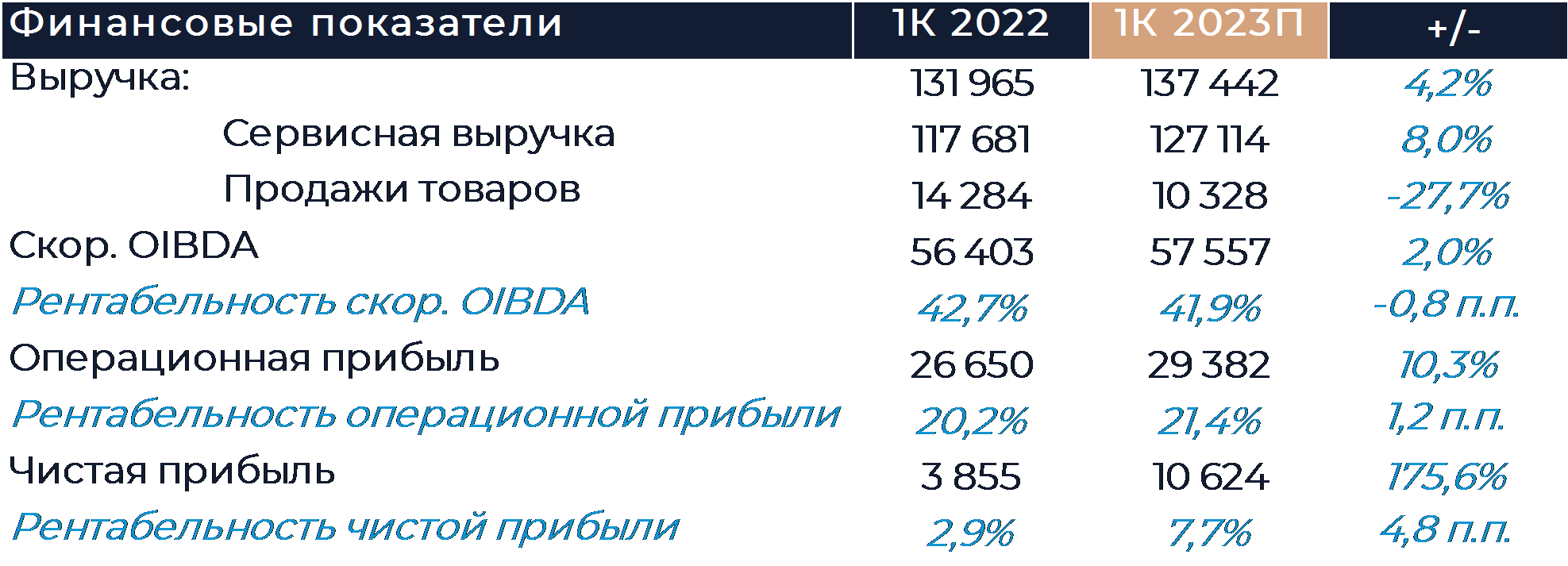

Мы полагаем, что темпы роста выручки компании ускорились относительно предыдущих нескольких кварталов за счет постепенного выравнивания базы сравнения и составили чуть более 4% г/г. Компания не осуществляла повышение тарифов в начале года и, пока идет разбирательство с ФАС, вряд ли будет это делать. Положительный эффект все еще оказывает последнее повышение цен, которое имело место во второй половине 2022 г. Рентабельность OIBDA могла несколько снизиться на фоне увеличения расходов на персонал.

Мы ожидаем, что OIBDA выросла в 1К на 2% г/г. Компания вряд ли будет предоставлять какие-либо прогнозы и, скорее всего, откажется от проведения звонка. Наша рекомендация для акций МТС – «Покупать» с целевой ценой 340 руб. за бумагу.

Согласно нашей оценке, выручка МТС в 1К 2023 г. выросла на 4,2% г/г, включая рост на 4,1% г/г в России. Вероятно, темпы роста ускорились относительно предыдущих нескольких кварталов благодаря выравниванию базы сравнения, и прежде всего, в продажах розничной сети.

Мы полагаем, что МТС отделит свой рекламный бизнес от сегмента сервисов связи и будет раскрывать его результаты отдельно. По нашим расчетам, выручка от сервисов связи по итогам периода увеличилась на 2,2% г/г.

В прошлом году оператор провел основное повышение цен в январе-феврале, а в текущем году нового повышения пока не последовало. Во многом это связано с разбирательством по поводу последнего повышения тарифов во второй половине 2022 г. ФАС посчитали повышение необоснованным и потребовали его откатить, после чего началось судебное разбирательство между сторонами. Пока идет суд, МТС, вероятно, воздержится от изменения ценовой политики.

Второе повышение цен, которое произошло в сентябре 2022 г., пока еще продолжает оказывать положительное влияние на результаты группы, но оно сойдет на нет во второй половине года. Рекламный бизнес, на наш взгляд, продолжил демонстрировать динамику схожую с предыдущими кварталами и показал рост выручки на уровне 22% г/г.

На результаты банка в 4К 2022 г. негативно повлияла общая нестабильность в экономике и частичная мобилизация. Мы полагаем, что операционные результаты начала года были лучше, но рост выручки остался сопоставимым. Мы ожидаем, что выручка МТС Банка увеличилась на 30% г/г.

В прошлом году резкое падение продаж розничной сети началось с марта, так что база сравнения в 1К уже постепенно начала выравниваться. Мы думаем, что падение продаж составило по итогам периода 28% г/г против более чем 40% в предыдущие несколько кварталов.

Динамика продолжит улучшаться в течение этого года. Число торговых точек, как мы ожидаем, снизилось примерно на 170 шт., что составляет несколько процентов от общего количества.

В Армении динамика валютного курса могла оказать заметное положительное влияние на финансовые результаты подразделения, но его вклад в общие показатели остается небольшим.

Рентабельность OIBDA могла снизиться на 0,8 п.п. г/г и составить 41,9% на фоне увеличения расходов на персонал. Сопоставимое снижение рентабельности мы видели в предыдущие несколько кварталов.

Финансовые расходы, согласно нашим ожиданиям, остались на уровне 4К. Компания могла зафиксировать убыток от изменения валютных курсов, который мы оцениваем в 2 млрд руб. С учетом всех вводных чистая прибыль по итогам периода могла составить 10,6 млрд руб., что почти в 3 раза больше показателя, продемонстрированного год назад.

Относительно скоро МТС может представить рекомендацию по дивидендам за 2022 г. Пока точно не известно, будет компания платить одним траншем как в прошлом году или разделит выплаты. Мы больше склонны думать, что выплата будет одна, и ее объем может составить около 32 руб. на акцию. При текущей цене акций такая выплата дает доходность в 10,9%.4