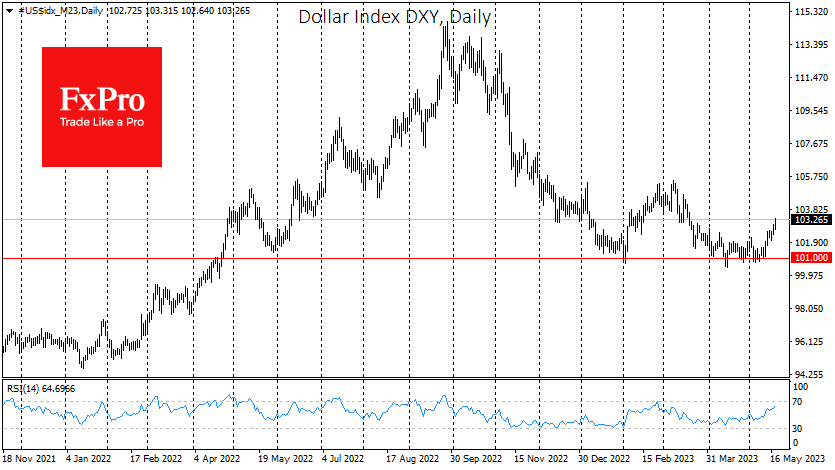

Доллар укрепляется к основным конкурентам на протяжении последних двух недель, прибавив 2% к корзине из основных валют. Индекс доллара поднялся до 103, где не был со второй половины марта.

Примечательно, что укрепление американской валюты идёт параллельно с укреплением фондовых индексов, что является весьма неустойчивым сочетанием. Доллар прибавляет вместе с ростом шансов на новое повышение ставок в середине будущего месяца. Сейчас рынок оценивает шансы нового повышения в 30%, против почти 0% в начале мая.

Шансы, что ФРС ещё может ужесточить политику вместо широко ожидаемого аналитиками плато, увеличиваются на фоне относительно ястребиных комментариев членов ФРС. Вполне возможно, что рынок ранее делал ошибку, предполагая, что американский ЦБ возьмёт за образец то, что он делал в последнюю пару десятилетий, избегая рецессий через смягчение политики.

Но комментарии представителей ЦБ и экспертов по монетарной политике всё больше настраивают, что ФРС будет придерживаться поведения Волкера, который в 1980-х не боялся рецессии ради победы над инфляцией.

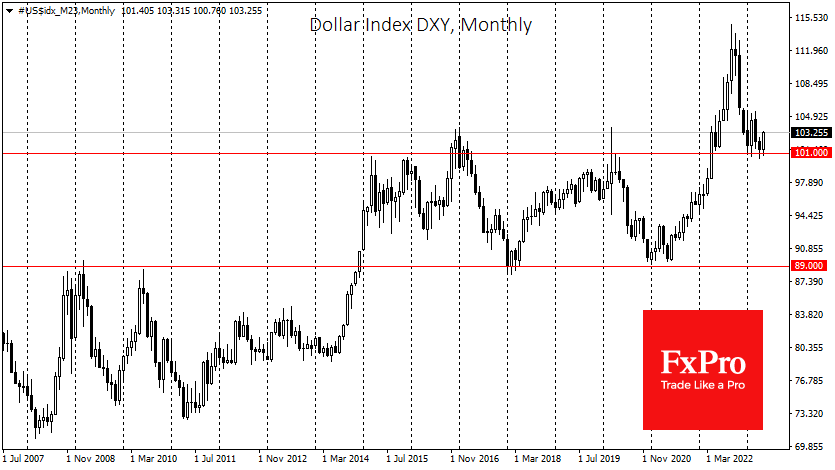

Вместе с фундаментальным фоном стоит также обратить внимание, что индекс доллара находил поддержку на спадах под 101. Эта же область соответствовала психологически значимым 1.10 в EUR/USD и была близка к 1.25 в GBP/USD.

С точки зрения истории, текущая битва за доллар может быть определяющей на многие кварталы вперёд. Вплоть до 2022 года индексу доллара не удавалось прочно закрепиться выше этой отметки. Однако её взятие в прошлом году стало настоящим прорывом для индекса, который прибавил почти 15%, прежде чем развернулся вниз.

Вполне возможно, что теперь мы видим, как бывшее непроходимое сопротивление превращается в сильную поддержку. Подобный выход DXY на новую ступень мы видели в конце 2014, а в 2018 и 2021 годах. Но фундаментальным основанием тогда служила политика нулевых процентных ставок, в которой ставки ФРС были выше, чем у конкурентов.

Заглядывая дальше в историю, легко увидеть, что в эпоху традиционной монетарной политики, до 2008 года, доллар хронически снижался, так как конкуренты ФСР намного больше преуспевали в подавлении инфляции.

Стоит быть готовым к тому, что после краткосрочного всплеска, который сейчас переживает индекс доллара, последует долгосрочный разворот вниз. В плане технических факторов мы обращаем внимание на уже накопившуюся локальную перекупленность в индексе, что предполагает коррекционный откат как минимум в краткосрочной перспективе.