Российские акции умеренно снизились в четверг, 18 мая. Рублевый индекс обновил годовой максимум, но ближе к вечеру растерял свои достижения.

На 18:15 мск:

· Индекс МосБиржи — 2 628,36 п. (-0,23%), с нач. года +22,0%

· Индекс РТС — 1 030,50 п. (-0,87%), с нач. года +6,2%

· Stoxx Europe 600 — 465,73 п. (+0,38%), с нач. года +9,6%

· DAX — 16 164,24 п. (+1,33%), с нач. года +16,1%

· FTSE 100 — 7 743,96 п. (+0,27%), с нач. года +3,9%

· S&P 500 — 4 180,01 п. (+0,51%), с нач. года +8,9%

· VIX — 16,50 п. (-0.37 пт), с нач. года -5.17 пт

· MSCI World — 2 820,92 п. (+0,66%), с нач. года +8,4%

Внешний фон был умеренно позитивным для российского рынка. Европейские акции выросли после двух дней снижения, так как инвесторы оптимистично ожидали прогресса в переговорах по повышению потолка госдолга в США. Германский DAX торговался менее чем на 1% ниже своего рекордного максимума.

В США основные фондовые индексы также торговались в зеленой зоне, поскольку спикер Палаты представителей Кевин Маккарти сообщил, что соглашение по повышению потолка долга будет рассматриваться на следующей неделе. По данным S&P Market, котировки кредитно-дефолтных свопов сейчас с вероятностью менее 4% подразумевают вероятность того, что США объявят дефолт в течение ближайших 12 месяцев. Меж тем глава ФРБ Далласа Лори Логан отметила, что пауза в цикле повышения ставок в июне еще не является свершенной сделкой, намекая на то, что сохраняется возможность повышения ставок. При этом рынок с вероятностью 30% подразумевает возможность июньского повышения на 25 б.п.

Цены на нефть в четверг снизились несмотря на общее улучшение аппетита к риску. Здесь на котировки по-прежнему негативно сказываются опасения по поводу слабости физического рынка, так как экономическая экспансия в Китае буксует. Однако, на наш взгляд, цены ниже $80/барр. Brent в текущих краткосрочных условиях выглядят несколько заниженными.

На 18:15 мск:

· Brent, $/бар. — 76,27 (-0,90%), с нач. года -11,2%

· WTI, $/бар. — 72,22 (-0,84%), с нач. года -10,0%

· Urals (инд. Средиземноморье), $/бар. — 52,61 (-0,98%), с нач. года -17,8%

· Золото, $/тр. унц. — 1 953,55 (-1,43%), с нач. года +7,1%

· Серебро, $/тр. унц. — 23,36 (-1,64%), с нач. года -2,5%

· Алюминий, $/т — 2 282,50 (-0,61%), с нач. года -4,0%

· Медь, $/т — 8 176,50 (-1,51%), с нач. года -2,3%

· Никель, $/т — 20 920,00 (-1,94%) с нач. года -30,4%

Доллар на 17:45 мск подорожал к рублю на 26,2 копейки до 80,125, евро потерял 14,2 копейки до 86,44, а юань подешевел на 3 копейки до 11,365.

На российском рынке в фокусе были решения совета директоров ряда компаний по дивидендам (об этом ниже), а также отчетность Сбербанка (MCX:SBER) по итогам первых трех месяцев 2023 г. На российском рынке вновь начинает формироваться краткосрочная техническая перегретость. Однако она вряд ли помешает позитивным среднесрочным перспективам роста на фоне притока дивидендной ликвидности на рынок. Ожидания роста до 2750-2800 п. остаются актуальными.

83,3 % компаний индекса торгуются выше своей 50-дневной МА, 88,1 % торгуются выше своей 100-дневной МА, 88,1 % торгуются выше своей 200-дневной МА.

На 18:15 мск:

· EUR/USD — 1,0767 (-0,67%), с начала года +0,6%

· GBP/USD — 1,2403 (-0,67%), с начала года +2,6%

· USD/JPY — 138,65 (+0,70%), с начала года +5,7%

· Индекс доллара — 103,529 (+0,63%), с начала года +0,0%

· USD/RUB (Мосбиржа) — 80,365 (+0,63%), с начала года +15,0%

· EUR/RUB (Мосбиржа) — 86,69 (+0,12%), с начала года +16,7%

Дивидендная доходность индекса МосБиржи составляет 9,8 %. Индекс торгуется с коэффициентом 3,5 к прибыли за прошедший год (P/E).

Ключевые новости

Динамика исполнения федерального бюджета, дефицит которого за 4 месяца перекрыл прогноз на весь 2023 год, не внушает опасений Банку России, поскольку текущее отклонение расходов от графика не говорит о том, что они окажутся выше по итогам года, заявил зампред ЦБ Алексей Заботкин.

Также, по его словам, Банк России может рассмотреть возможность публикации диапазонного прогноза по курсу рубля, если придет к выводу, что не создаст таким образом неправильных сигналов для рынка.

В фокусе

МТС (MCX:MTSS) 19 мая планирует опубликовать отчетность по МСФО за I квартал 2023 года.

Совет директоров «Нижнекамскнефтехима» (NKNC) 22 мая обсудит рекомендации по дивидендам за 2022 год.

Совет директоров «Газпрома» (MCX:GAZP) 23 мая рассмотрит рекомендацию по финальным дивидендам за 2022 г. В преддверии этого события акции компании также пользуются повышенным спросом. Техническая картина подразумевает перспективу роста до 200 руб. за бумагу на горизонте 2 месяцев.

Совет директоров «Казаньоргсинтеза» (KZOS) 23 мая рассмотрит рекомендацию по финальным дивидендам за 2022 г. Акции компании относительно стабильно растут в цене с 3 мая (от минимумов 95 рублей до сегодняшних максимумов 107,4 руб. рост составил 13%).

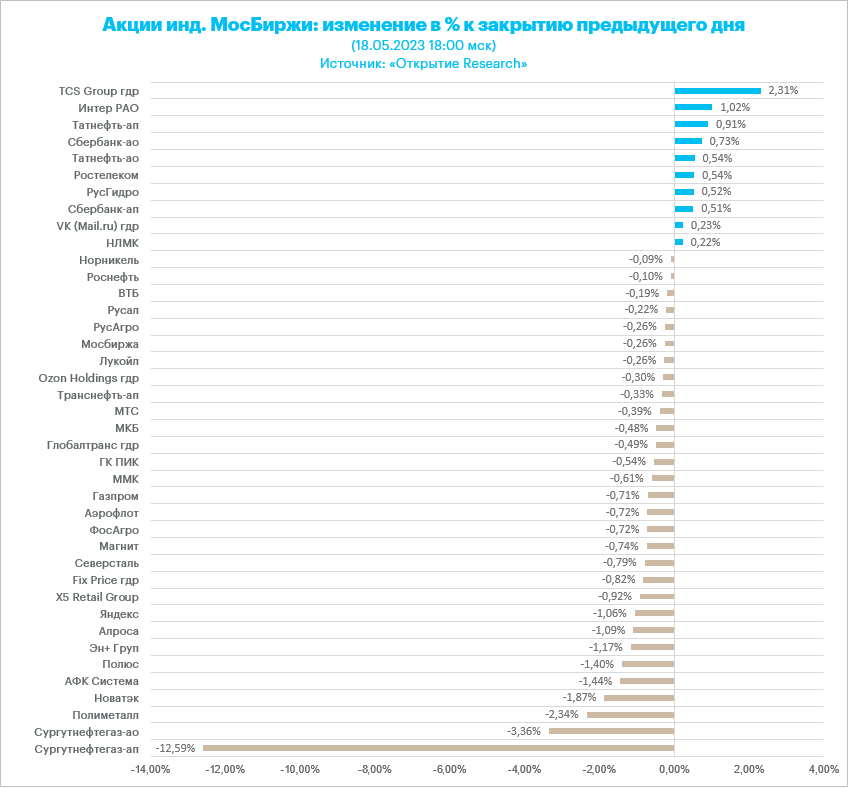

Вечерняя картина рынка

Корпоративные истории

Сбербанк (SBER) опубликовал финансовую отчетность по МСФО за I квартал 2023 года. Сильные результаты. «Сбер» заработал за отчетный квартал рекордную чистую прибыль 357,2 млрд рублей. Отметим повышение прогноза по рентабельности капитала на 2 п.п. до 22%. Банк остается привлекательной дивидендной историей и, пожалуй, одна из лучших идей в финансовом секторе.

Совет директоров «Сургутнефтегаза» (MCX:SNGS) рекомендовал акционерам на годовом собрании одобрить дивиденды за 2022 год - 0,8 руб. как на обычку, так и на преф. Предполагая сохранение валютной денежной позиции, мы оценивали в начале мая дивиденд на преф за 2022 г. в 2,87 руб./акция (доходность около 8%). При сохранении курса доллара к рублю около 80 руб. на конец 2023 г. дивиденд за этот год прогнозировали около 7,6 руб. Поэтому рекомендации заметно хуже наших ожиданий. Акции в качестве реакции заметно упали, причем префы растеряли почти весь апрельский рост.

Совет директоров «Акрона» (MCX:AKRN) рекомендовал не выплачивать дивиденды за 2022 г. По итогам 2021 года компания также не платила дивиденды. На разочаровании решением СД акции падали до 18628 руб. – минимума с 4 мая, но затем попытались стабилизироваться выше 19000 руб.

Совет директоров «ФосАгро» (MCX:PHOR) сегодня рассмотрел отчетность за I квартал, но рекомендаций по распределению прибыли также не дал, хотя традиционно рекомендует промежуточные дивиденды по факту рассмотрения отчетности, когда платит их ежеквартально. Котировки также не смогли взять отметку 7500 за акцию и просели в цене.

Совет директоров «Башнефти» (MCX:BANE) (BANEP) рекомендовал дивиденды за 2022 год 199,89 руб. на обыкновенную и привилегированную акции. Дивиденды относительно 2021 года выросли на 70%. При этом компания направила на дивиденды чуть менее 25% прибыли по МСФО. Обычка подскакивала в цене до максимума с марта 2021 года. А префы – до максимума с марта 2020 года.

Банк «Санкт-Петербург» (MCX:BSPB) в I квартале 2023 года получил 14,6 млрд рублей чистой прибыли по МСФО. Рентабельность капитала по итогам первых трех месяцев года составила 39%. Чистые процентные доходы до вычета резервов за отчетный период составили 11,2 млрд рублей, после резервов - 14,9 млрд рублей. Чистый процентный доход банка равнялся 11,2 млрд рублей, чистый комиссионный доход - 3,6 млрд рублей. Обычка прибавила в цене и почти закрыла майский гэп. При этом префы немного просели в цене.