Разнонаправленные итоги понедельника, 22 мая, на старте новой торговой недели. Рублевый индекс вырос, долларовый снизился на фоне возобновления ослабления рубля.

На 19:15 мск:

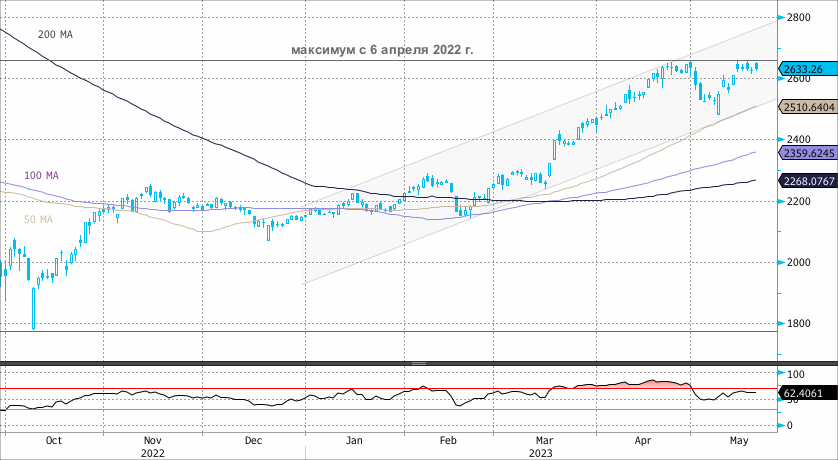

· Индекс МосБиржи — 2 633,26 п. (+0,27%), с нач. года +22,2%

· Индекс РТС — 1 035,80 п. (-0,08%), с нач. года +6,7%

· Stoxx Europe 600 — 468,91 п. (+0,01%), с нач. года +10,4%

· DAX — 16 223,99 п. (-0,32%), с нач. года +16,5%

· FTSE 100 — 7 770,99 п. (+0,18%), с нач. года +4,3%

· S&P 500 — 4 198,36 п. (+0,15%), с нач. года +9,3%

· VIX — 16,93 п. (+0.12 пт), с нач. года -4.74 пт

· MSCI World — 2 842,76 п. (+0,09%), с нач. года +9,2%

Внешний фон был нейтральным для российского рынка. Европейские акции продемонстрировали слабо негативную динамику. В целом не было ни активности, ни волатильности. При этом основной фондовый индекс Греции ASE подскочил на 6,1% - самый большой внутридневной скачок с ноября 2020 года. Индекс достигал почти 10-летнего максимума. Дело в том, что до парламентских выборов предполагалось, что новое правительство Греции будет коалиционным, и для формирования коалиции может потребоваться длительное время, в течение которого будет сохраняться неопределенность. А она будет давить на рынок. Однако консервативная партия «Новая демократия» Кириакоса Мицотакиса победила на парламентских выборах в Греции. Она набрала 40,79% голосов и получила 146 мест в 300-местном парламенте. Оппозиционная коалиция радикальных левых СИРИЗА экс-премьера Алексиса Ципраса набрала 20,06% голосов и получила 71 место в парламенте.

Фондовый рынок в США демонстрировал разнонаправленную динамику индексов. Здесь по-прежнему в центре внимания сага с повышением лимита госдолга. Глава Минфина Джаннет Йеллен на выходных сообщила, что без повышения потолка США вряд ли будут в состоянии рассчитываться по своим обязательствам к середине июня. И все-таки инвесторы делают ставку на то, что законодатели не решатся своими собственными руками устроить дефолт страны, поэтому пусть и в самый последний момент, но они договорятся о повышении лимита. После этого фокус вернется к политике ФРС и перспективам ставок. Технологические акции наиболее чувствительны к динамике ставок. Именно они сейчас чувствуют себя заметно лучших других секторов.

Цены на нефть умеренно подрастали. Котировки Brent пытаются сигнализировать, что их положение ниже 75/барр. выглядит неуместным. Аналитики Goldman утверждают, что рынок излишне пессимистичен в отношении перспектив, поскольку устойчивый дефицит на мировом рынке уже может ощущаться с июня. Спрос продолжает рост, а заявленное сокращение ОПЕК+ реализуется. Спекулянты сейчас держат большое количество коротких позиций по нефти. Если посмотреть на эти цифры, как на реалистичные ожидания глазами представителей ОПЕК+, то можно предположить, что картель будет готов еще более значительно сократить добычу, чтобы не допустить снижения цен.

На 19:15 мск:

· Brent, $/бар. — 75,95 (+0,49%), с нач. года -11,6%

· WTI, $/бар. — 71,92 (+0,52%), с нач. года -10,4%

· Urals (инд. Средиземноморье), $/бар. — 52,37 (+0,46%), с нач. года -18,2%

· Золото, $/тр. унц. — 1 973,36 (-0,22%), с нач. года +8,2%

· Серебро, $/тр. унц. — 23,68 (-0,70%), с нач. года -1,1%

· Алюминий, $/т — 2 266,50 (-0,74%), с нач. года -4,7%

· Медь, $/т — 8 144,00 (-1,30%), с нач. года -2,7%

· Никель, $/т — 21 375,00 (+0,46%) с нач. года -28,9%

Доллар в понедельник прибавил к рублю на 215 копеек до 80,15, евро прибавил 18,5 копейки до 86,69, а юань подешевел на 0,1 копейки до 11,371.

На 19:15 мск:

· EUR/USD — 1,0808 (+0,03%), с начала года +1,0%

· GBP/USD — 1,2423 (-0,18%), с начала года +2,8%

· USD/JPY — 138,64 (+0,48%), с начала года +5,7%

· Индекс доллара — 103,301 (+0,10%), с начала года -0,2%

· USD/RUB (Мосбиржа) — 80,15 (+0,19%), с начала года +14,7%

· EUR/RUB (Мосбиржа) — 86,6875 (+0,21%), с начала года +16,7%

Основное негативное влияние на российский рынок оказывает тема санкций. Новости в отношении дивидендов и ожидаемые (в позитивном ключе) корпоративные отчетности оказывают российским акциям поддержку. Пока Индекс МосБиржи остается выше 2600 пунктов потенциал роста до 2750 п. сохраняется.

78,6 % компаний индекса торгуются выше своей 50-дневной МА, 85,7 % торгуются выше своей 100-дневной МА, 85,7 % торгуются выше своей 200-дневной МА.

Дивидендная доходность индекса МосБиржи составляет 9,8 %. Индекс торгуется с коэффициентом 3,5 к прибыли за прошедший год (P/E).

Ключевые новости

Владимир Путин утвердил перечень поручений по итогам состоявшегося 11 апреля совещания по экономическим вопросам. Одно из поручений – Правительству РФ: уточнить индикаторы, используемые при определении цены на нефть для налогообложения нефтегазовых компаний, в том числе в целях снижения размера скидки, применяемой к мировой цене на нефть. Еще одно – Правительству и Банку России: установить ежемесячный лимит не более $1 млрд на покупку резидентами валюты для последующего ее зачисления в банки за пределами РФ. Здесь речь идет о расчетах по сделкам, которые одобряет Правкомиссия. Подразумевается формирование списка исключений, которые не будет затрагивать это правило. Однако для рубля это в целом позитивная новость, которая подразумевает ограничение оттока прямых иностранных инвестиций в размере не более $12 млрд в год.

Владимир Путин подписал указ об обязательном выпуске российскими заемщиками «замещающих» облигаций в срок до 1 января 2024 года. Юрлица РФ, имеющие обязательства, связанные с еврооблигациями, обязаны обеспечить исполнение обязательств перед держателями евробондов, права которых учитываются российскими депозитариями, путем размещения до 1 января 2024 года облигаций, оплата которых при размещении осуществляется евробондами или денежными средствами с целевым использованием этих средств для приобретения евробондов.

Ястребиный сигнал от директора департамента денежно-кредитной политики ЦБ Кирилла Тремасова: 9 июня ЦБ будет оценивать целесообразность повышения ключевой ставки.

В фокусе

Совет директоров «Газпрома» (MCX:GAZP) 23 мая рассмотрит рекомендацию по финальным дивидендам за 2022 г.

Совет директоров «Казаньоргсинтеза» (KZOS) 23 мая рассмотрит рекомендацию по финальным дивидендам за 2022 г.

Совет директоров «ГАЗ» (GAZA)23 мая обсудит рекомендации акционерам по выплате дивидендов за 2022 год.

Совет директоров «Русснефть» (RNFT) рассмотрит рекомендации акционерам по вопросу распределения прибыли.

Segezha Group (MCX:SGZH) 24 мая планирует опубликовать финансовые результаты по МСФО за I квартал 2023 года.

Ozon (MCX:OZONDR) (OZON) 24 мая планирует опубликовать финансовые результаты за I квартал 2023 года.

TCS Group (MCX:TCSGDR) (TCSG) 24 мая планирует опубликовать финансовые результаты за I квартал 2023 года.

Итоги российского рынка

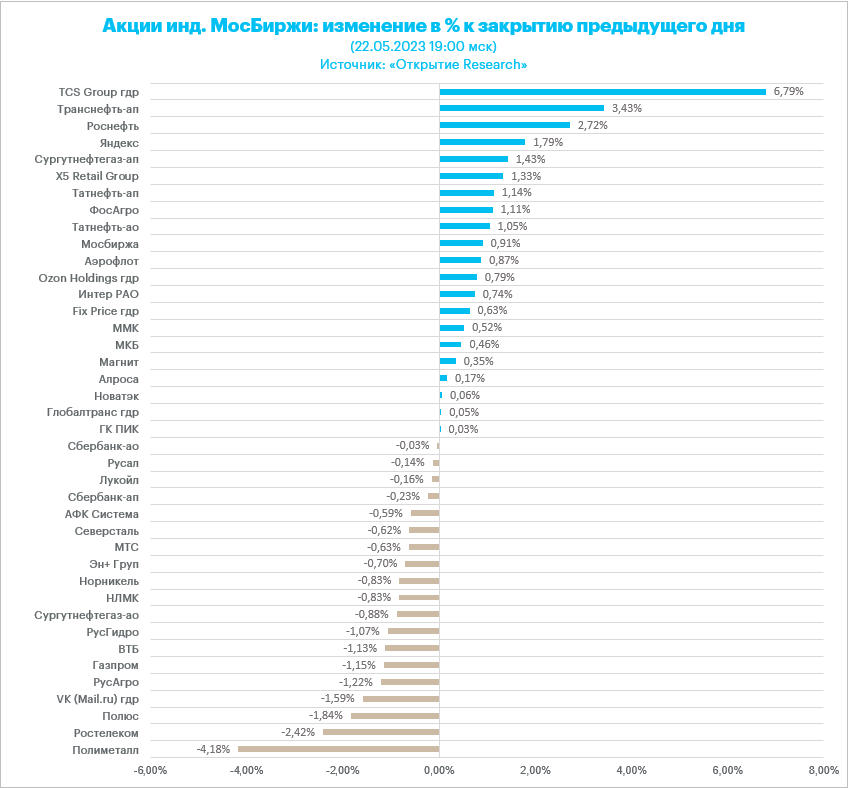

Из 10 отраслевых индексов 5 выросли и 5 снизились по итогам дня.

Лидером снижения стал индекс «Телекоммуникаций» (-2%). Аутсайдером в секторе стали префы МГТС, при этом обычка и префы «Ростелекома» потеряли в цене более 2%.

Лидером роста стал индекс «Финансов» (+0,8%). Отчетность «Мосбиржи» понравилась инвесторов, а расписки TCS Group перформят в преддверии публикации финансовых результатов в ближайшую среду.

Из 40 акций индекса МосБиржи 21 подорожала и 19 подешевели по итогам дня (на 18:50 мск).

Корпоративные истории

«Мосбиржа» (MOEX) опубликовала финансовую отчетность по МСФО за I квартал 2023 года. Скорректированная чистая прибыль +17,4% г/г до 14,30 млрд руб. Комиссионные доходы -6,5% г/г до 9,96 млрд руб. Чистый процентный доход +21,0% г/г до 13,19 млрд руб. На конец апреля 25 млн человек имели брокерские счета на Бирже. С начала года было зарегистрировано более 2 млн новых уникальных счетов. Считаем, что «Московская биржа» предоставила достаточно хорошие результаты за I квартал. Ключевой сегмент – комиссионные доходы – почти восстановился до предкризисных значений. Если сравнивать с I кварталом 2021 г., то комиссионные доходы даже увеличились на 7,6%. Продолжается активный рост брокерских счетов, что послужит хорошей базой для формирования будущих доходов. Нетипично высокие процентные доходы вызывают настороженность. По сравнению с I кварталом 2021 г. процентные доходы увеличились примерно в 4,3 раза и теперь составляют более половины от общих доходов. Увеличение процентных доходов можно считать разовым событием связанное с остатками на спецсчетах. Но в будущем эти остатки могут быть переведены, что негативно отразится на получаемом процентном доходе. Таким образом, говорить о двузначном росте прибыли приходится с оговорками, хотя более уверенно можно констатировать восстановление бизнеса.

«РусАгро» (AGRO) опубликовала финансовую отчетность по МСФО за I квартал 2023 года. Скорректированная EBITDA -56% г/г до 7,130 млрд рублей, рентабельность по этому показателю составила 15% против 26% годом ранее. Выручка -23% г/г до 47,3 млрд рублей. Чистая прибыль увеличилась на 176% г/г до 5,4 млрд руб., но в основном из-за переоценки курсовых разниц. Считаем, что компания представила слабые в совокупности результаты на фоне высокой базы 1 квартала 2022 года. Слабость обусловлена снижением цен реализации из-за падения мировых цен на с/х продукцию, а также переносом продаж сельскохозяйственной продукции из-за поздних сроков уборки. В результате сократилась также операционная прибыль – маржа по EBITDA снизилась с 26% до 15%, и особенно сложно дела обстоят в сегменте растениеводства, где возник убыток по EBITDA. Тем не менее, несмотря на снижение объемов и цен реализации в масложировом сегменте (около 50% выручки компании), рентабельность по EBITDA выросла до 18% в связи с сокращением цен на подсолнечник (эффект «натурального хеджа» ) и отменой таможенной пошлины на масло наливом с октября 2022 г. В целом, сохраняем положительный взгляд на бизнес «Русагро», поскольку слабость в текущем квартале в основном связана с временными факторами - циклическими колебаниями цен сырьевые товары и сдвигом продаж сегмента растениеводства. К тому же в ближайшие месяцы компания рассчитывает выработать решение о редомициляции, что может прояснить ситуацию с получением дивидендов.

Совет директоров «Россети Московский регион» (MSRS) рекомендовал ГОСА утвердить дивиденды за 2022 год 0,0121 руб. на обыкновенную акцию. Дивдоходность невысока – 1,2% Последний день покупки, чтобы попасть в дивиденды – 28 июня.