Специально для Investing.com

Per aspera ad astra, что означает "через тернии к звёздам", или "через усилие к победе". Именно так выглядит текущая техническая картина американского фондового рынка. Прошлая неделя показала нам просто пир сумасшествия, который ничем нельзя объяснить. Всему виной корпорация Nvidia (NASDAQ:NVDA), которая показала всем хорошие циферки в отчёте и приблизилась к капитализации в $1 трлн. Но неужели всё остальное, а именно рынок труда, приближающаяся рецессия, неоконченный цикл повышения ставок и многое другое, просто неважно?

Техническая картина

Да знаю, знаю, я уже утомил вас графиками с шириной рынка, со всякими техническими метриками и прочими изысканиями. Но, всё же быстренько с вами пробежимся по основам, так сказать.

Как видим, технологические компаниии, невзирая ни на какие макроданные и прочие возможные препятствия, идут строго наверх.

Ширины тут, как водится, совсем нет. Растут только "именитые" тикеры. Все остальные стоят в стороне. Именно это видно и по технической картине остальных коллег по цеху — индексы просто стоят на месте, либо снижаются.

Индекс доллара не отстаёт от такой динамики — он, так же, как и индекс технологических компаний, соскучился по росту, и теперь они дружной парой движутся к новым максимумам... Постойте, но ведь индекс доллара имеет обратную к рисковым инструментам корреляцию?

События, детали, резюме

На этих выходных мы получили хорошие новости по потолку государственного долга США — его повысят ещё на $4 трлн до 2025 года. Вот так новость, а мы уже дефолта ждали (шутка, нет, не ждали).

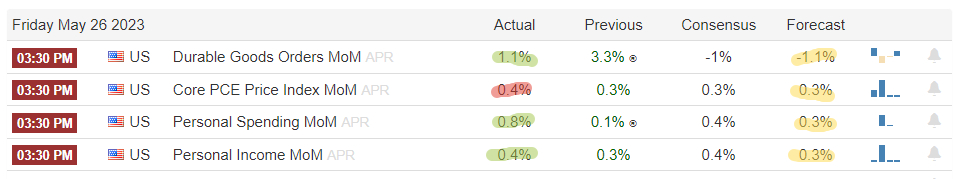

Также, на прошлой неделе мы получили тревожный сигнал со сторны макроданных, который говорит о возрастании проинфляционных рисков.

1) Количество заказов на товары длительного пользования снизилось, но не так сильно, как того ожидали. Проинфляционный фактор.

2) Индекс потребительских расходов пошёл на повышение, вместо ожидаемой стагнации. Проинфляционный фактор.

3) Уровень расходов розничных потребителей очень сильно вырос. Проинфляционный фактор.

4) Уровень доходов также вырос, но примерно на уровне ожиданий. Нейтральный фактор.

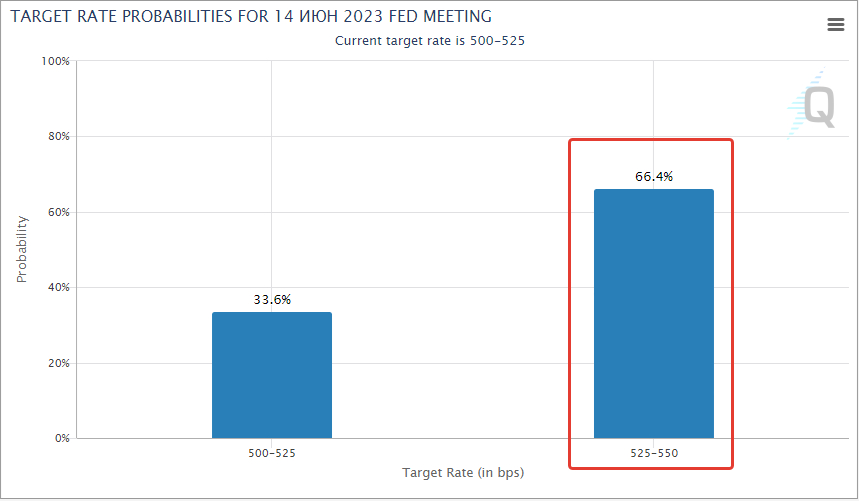

Итого имеем три за, один воздержался — повышение инфляции, единогласно. Именно этот риск и отражается в ожидании участников рынка дальнейшего движения потолка ключевой ставки.

Уже сегодня он сдвинулся на отметку в 5,5%, что является не самым хорошим сигналом для рынка рисковых инструментов.

На этой неделе мы увидим данные по рынку труда и деловой активности в производственном секторе. По идее, это важные данные, способные серьёзно повлиять на движение рынка. Но только в какой-то параллельной реальности, не в нашей. Как показывает практика последних дней, участникам рынка больше интересны данные по техногигантам, типа Nvidia, чем какие-то реальные, что-то значащие цифры.

Писать что-либо про динамику рынка просто не буду. Тут налицо полное расхождение реальности и основополагающих факторов, которое ничем хорошим обычно не заканчивается. Тут уж вы сами решайте — дёргать ручку однорукого бандита, или всё-таки проявить целомудрие и немного обождать в стороне.

На этом и закончу свой экспресс-обзор. Всегда сохраняйте трезвое мышление и свой риск- и мани-менеджмент. И желаю всем высоких прибылей!

Больше интересной информации по рынку вы можете увидеть в моём телеграм-канале, проходите по ссылке в моём профиле.