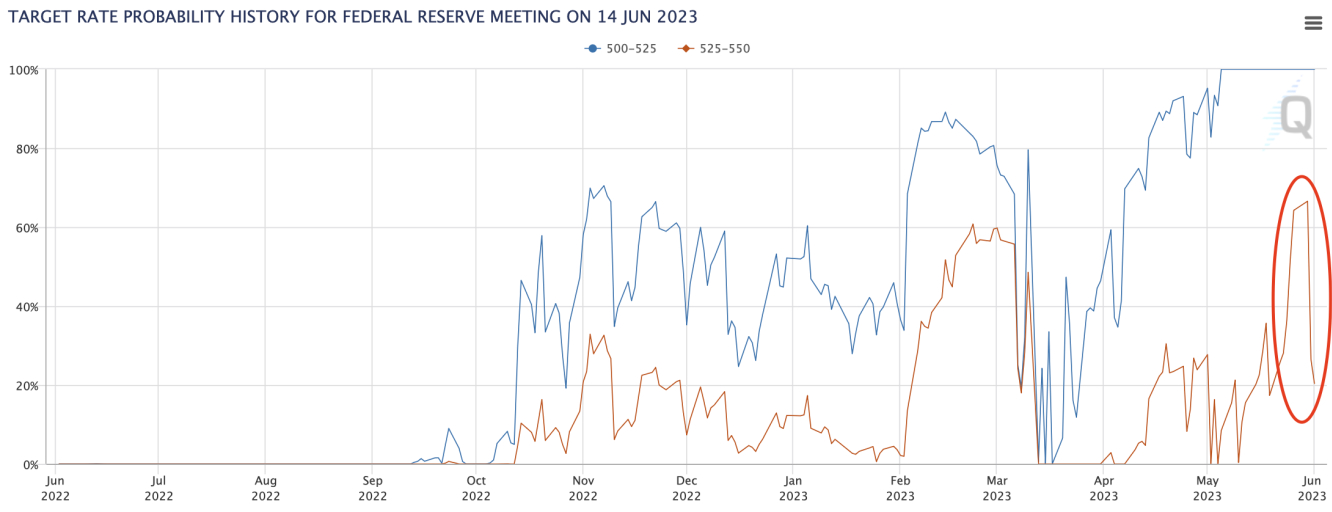

«Ветер перемен» в политике ФРС в очередной раз резко сменил направление: за пару дней шансы повышения ставки 14 июня сократились с 65 до 26%:

Крутые взлеты и падения шансов повышения обязаны «качелям», которые устроили чиновники ФРС в своей коммуникации с рынком: на прошлой неделе они ратовали за то, чтобы повысить ставку, указывая на высокую цену промедления, на этой неделе дискуссия плавно сместилась в сторону того, чтобы выдержать небольшую паузу, «не исключая», что в дальнейшем ужесточение может возобновиться. В среду и четверг с комментариями выступили Джефферсон и Паркер и вот, что они заявили:

- Ставка без изменений в июне не означает, что ФРС завершает политику ужесточения;

- Одно заседание без повышения, даст больше времени чтобы оценить положение дел в экономике;

- Данные с розничного сектора показывают, что потребители не тратят так, как это делали прежде;

- Если положение на рынке труда резко ухудшится, это будет поводом для беспокойства.

Доллар провалился ниже уровня краткосрочной поддержки и стабилизировался в пятницу на 103.50:

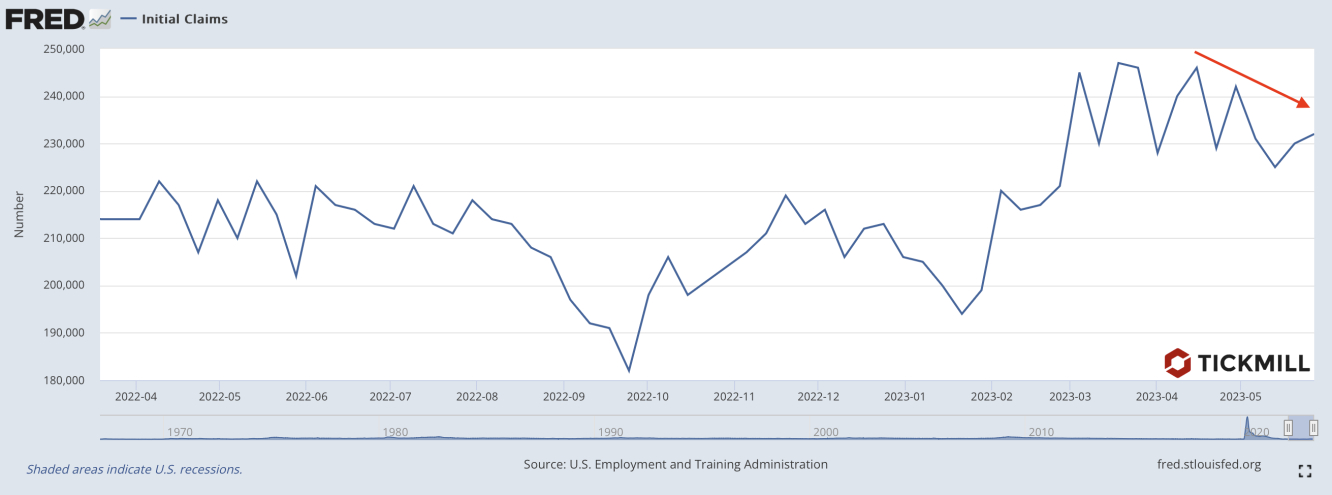

Отчет ADP превзошел ожидания, число рабочих мест, по оценкам агентства, увеличилось на 278 тысяч при прогнозе 170 тысяч. Важный сигнал в контексте предстоящего отчета NFP послали недельные заявки на пособия по безработице: первичные заявки уже третью неделю ниже прогноза. Тренд с середины апреля понижательный:

Данные JOLTS в среду показали, что число открытых вакансий выросло, причем показатель превзошел ощутимо прогноз.

С учетом предварительных показателей, риски по NFP на мой взгляд смещены в сторону более высоких значений. Это внесет значительную неопределенность в краткосрочный прогноз политики ФРС, так как «цена промедления» о которой говорили ранее чиновники ФРС, вновь возрастет. Доллар при этом скорей всего вернется на уровни выше 104, а рисковые активы перейдут в медвежью коррекцию.

Артур Идиатулин, рыночный обозреватель Tickmill UK