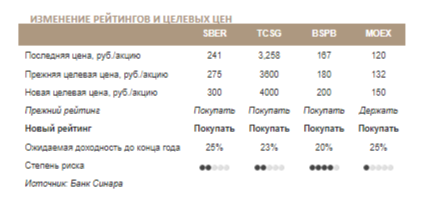

В условиях восстановления экономической активности и с учетом созданных в прошлом году резервов в начале 2023 г. финансовый сектор показывал сильные результаты. Мы повышаем прогнозы прибыли на 2023 г. по компаниям сектора на 12–60% и устанавливаем рейтинг «Покупать» для Сбербанка, TCS Group, Банка Санкт-Петербург и Московской Биржи.

Банки отчитались о сильных результатах

В 1К23 банки показали очень высокую прибыль в 0,9 трлн руб., что соответствует рентабельности капитала, близкой к 30%. Это происходит на фоне высоких объемов резервов, созданных в 2022 г., а также вследствие восстановления экономической активности более высоким темпом, чем ожидалось прежде. Кроме того, чистая процентная маржа сейчас шире, чем была до кризиса, поскольку дорогие пассивы уже полностью вышли с банковских балансов, а доходность активов, срочность которых значительно выше, все еще велика.

Экономические ожидания улучшились

Российская экономика справляется с кризисом лучше, чем ожидалось, и наш экономист снова повысил прогноз роста ВВП на этот год (до +1%). Это дает основания для повышения оценок роста кредитного портфеля и кредитного качества. Восстанавливается не только деловая активность, но и потребительский спрос, что позволяет банкам вернуться к потребительскому кредитованию. Это окажет дополнительную поддержку процентной марже и рентабельности в ближайшие кварталы.

Повышаем прогнозы

С учетом сильных результатов за 1К23 и улучшившихся перспектив мы повышаем прогнозы прибыли на 2023 г. по компаниям финансового сектора на 12–60%. В Сбербанке и БПСБ основным драйвером изменений служит высокий процентный доход при снижении ожидаемой стоимости риска. После года стагнации кредитного портфеля TCS Group монетизирует возросшую клиентскую базу растущими темпами, а Московская Биржа не только восстанавливает комиссионные доходы, но и продолжает зарабатывать высокие процентные благодаря по-прежнему большим клиентским остаткам.

Текущие оценки

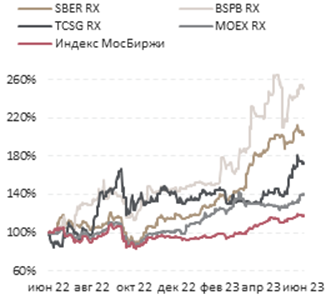

Текущие оценки компаний сектора все так же привлекательны, а большинство бумаг торгуется со значительным дисконтом к максимумам 2021 г., хотя ожидаемая рентабельность велика.

В текущей ситуации отдаем предпочтение акциям Сбербанка (MCX:SBER) (целевая цена — 300 руб./штуку), на протяжении многих лет демонстрирующего устойчивую и высокую рентабельность, а также распределяющего половину прибыли на дивиденды.

Нам также нравятся расписки TCS Group (MCX:TCSGDR) (целевая цена — 4000 руб./штуку), которая демонстрирует хорошие темпы роста бизнеса и возвращается к высоким показателям рентабельности.

Текущая рентабельность Банка Санкт-Петербург (MCX:BSPB) создает избыточный капитал, который, как мы полагаем, будет возвращен акционерам. Даже снижение рентабельности до близких к стратегическим целям уровней оставляет пространство для дальнейшего роста стоимости бумаг, и мы сохраняем рейтинг «Покупать».

По акциям Московской Биржи (MCX:MOEX) мы увеличиваем целевую цену на 150 руб., учитывая значительные остатки на счетах клиентов, признаки роста комиссий и консервативный подход к издержкам, и повышаем рейтинг до «Покупать».