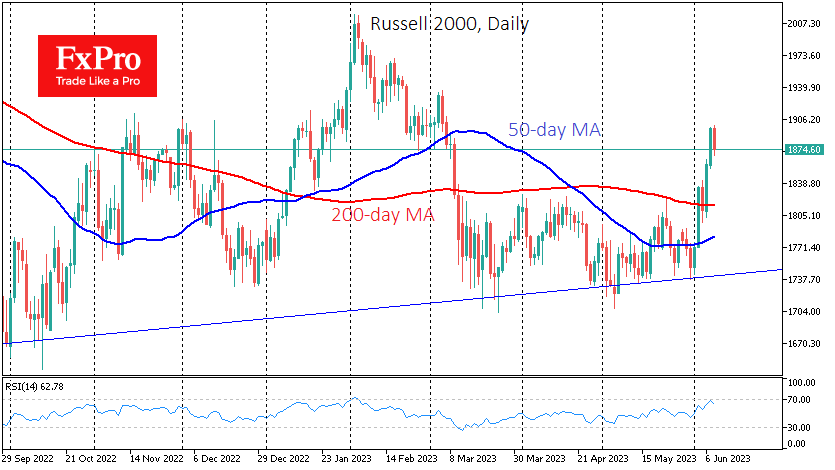

Американские индексы демонстрировали в среду сильное и при этом сильное движение – редкое событие, на которое стоит обратить внимание. Индекс Nasdaq100 потерял 1.75% за среду, откатившись вплотную к 14300 и практически обнулив прирост с начала месяца. При этом индекс компаний малой капитализации Russell 2000 взлетел почти на 1.8%, достигнув максимума ровно за три месяца.

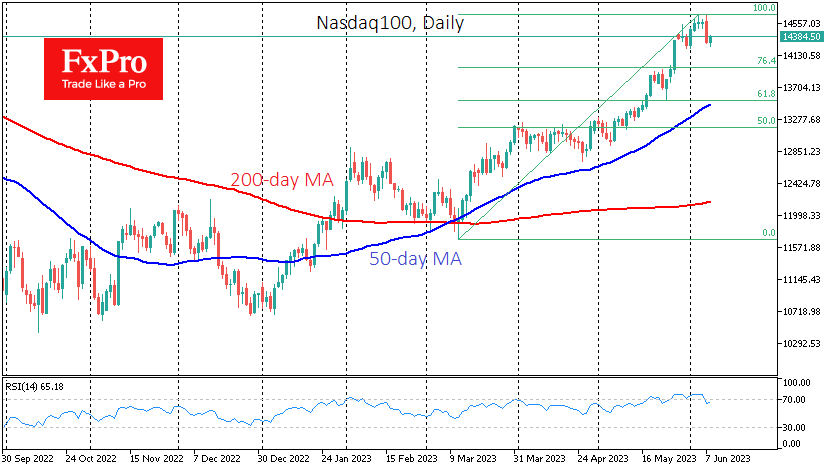

Намного легче объяснить причины снижения Nasdaq100. Основной причиной видится усталость от 25% ралли с минимумов марта, происходившее практически без откатов, а лишь с непродолжительными остановками. Рост в последние три месяца обусловил хайп, вызванный AI, хотя изначальный старт связывали с надеждами на к снижению ставок ФРС из-за кризиса региональных банков.

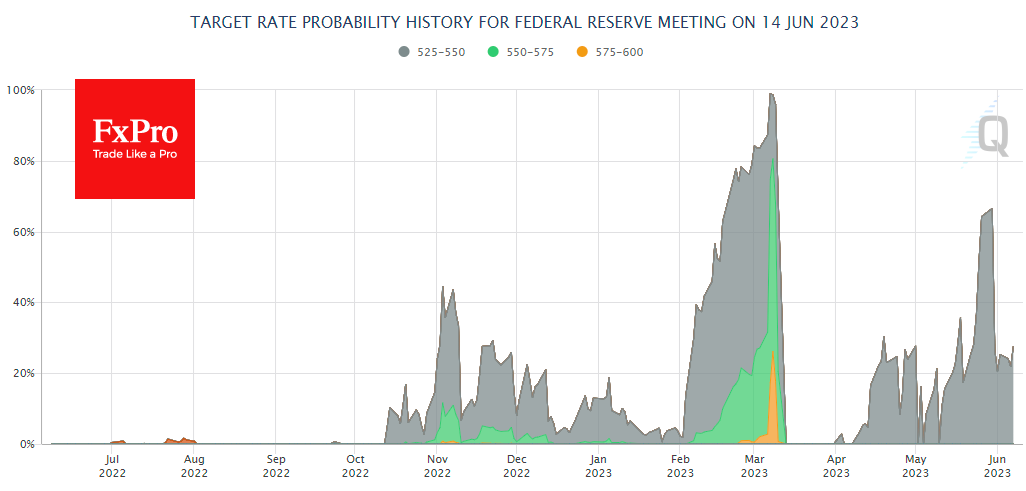

Сдвиг ожиданий в политике ФРС послужил триггером к распродаже индекса, наполненного акциями высокотехнологичных компаний. Однако такой триггер выглядит подозрительным. Согласно инструменту FedWatch от CME, сейчас рынки закладывают ту же вероятность 27.5% повышения ставки в следующую среду, как и днём ранее. В начале прошлой недели, например, это был шанс 66.5%, а индекс был примерно на тех же уровнях.

Больше шансов, что вчерашнее снижение было стартом коррекции перегретых высокотехнологичных компаний, входящих в индекс Nasdaq100. Технически, индекс RSI на дневных графиках вчера резким движением вернулся из области перекупленности после касания индикатором самых высоких значений с ноября 2021 года.

Полноценная коррекция ралли с минимумов марта будет на 800 пунктов ниже текущего уровня вблизи 13500. Также важными для рынка поворотными точками могут стать 50-дневная скользящая средняя. Она сейчас на уровне 13474, но направлена вверх. Однако стоит быть готовым, что Nasdaq100 откатится вплоть до 13000 тыс., где консолидировался почти весь апрель, прежде чем нащупает значимую поддержку покупателей.

Если действительно Nasdaq100 заваливается в коррекцию, то стоит ожидать отката, пусть и не столь глубокого, по Russell 2000. Потенциально, этот индекс может вновь вернуться на линию долгосрочной поддержки (1750 к концу месяца), от которой он оттолкнулся на старте июня. Однако вполне возможно, что коррекционный откат здесь потеряет силу уже в области 1800, между 200- и 50-дневной скользящими средними.