Пока обычные инвесторы пытаются извлечь выгоду из оптимизма, хедж-фонды играют на пессимизме.

С приходом Минфина США на долговой рынок профессиональные трейдеры с головой ушли в шорты по краткосрочным трежерям.

И эта стратегия, похоже, оправдала себя – с 2 июня доходность

- однолетних казначейских облигаций выросла на 0,75%,

- двухлетних – на 5,59%,

- трехлетних – на 5,91%.

И цены на эти бумаги упали.

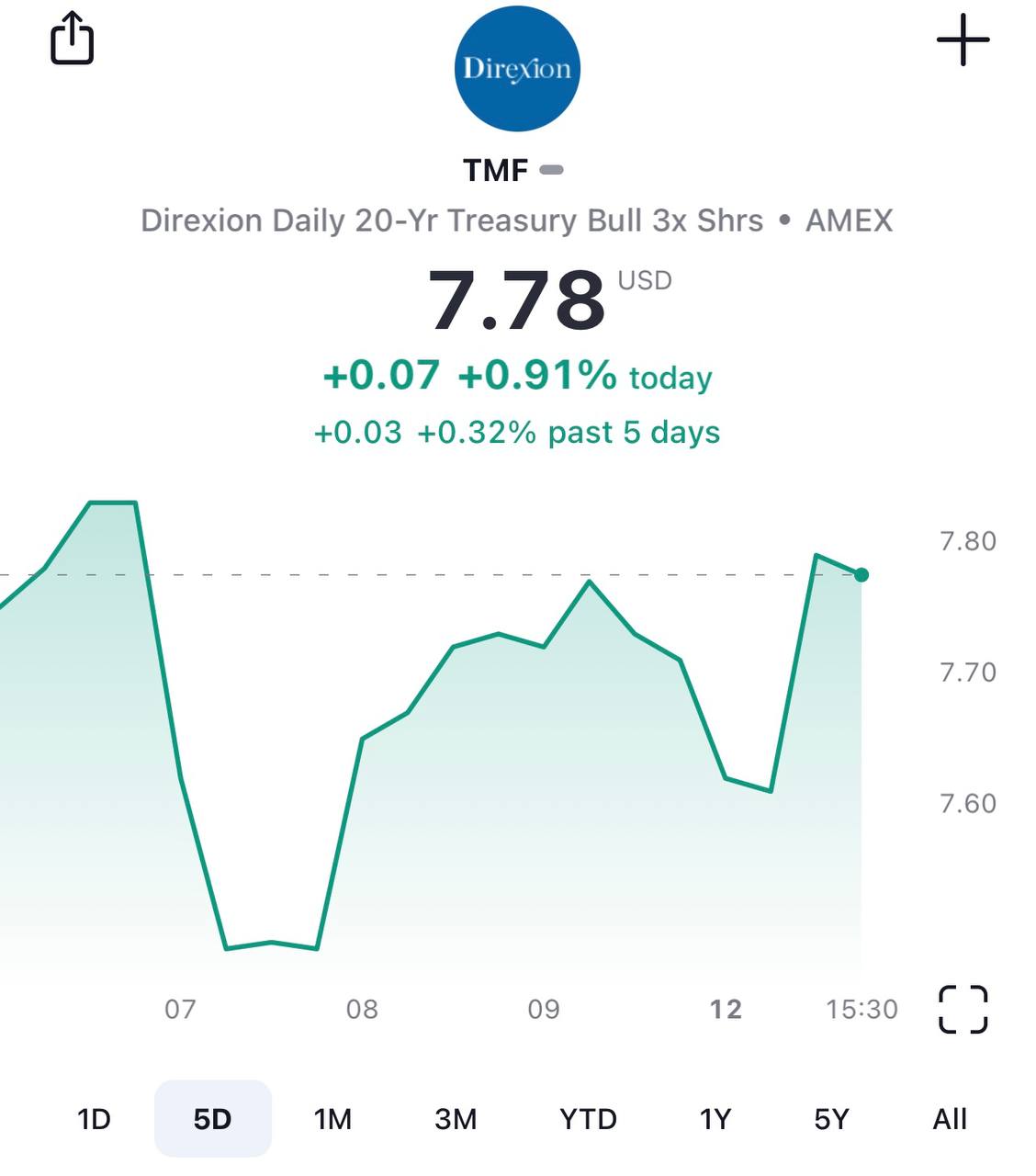

Таким образом, наше предположение, что ФРС будет масштабно занимать именно на коротком конце кривой, полностью подтверждается. Так что… Как только волна масштабных заимствований завершится, жду TMF на уровне 9-9,5.

Впрочем, тут многое зависит от цифр по уровню инфляции.

А что насчет региональных банков?

Они обычно держат

- долгосрочные ипотечные ценные бумаги (MBS),

- казначейские облигации с минимальным кредитным риском до погашения.

Поскольку хедж-фонды ставят на снижение цен краткосрочных бумаг, теоретически проблем быть не должно.

Дальнейшие перспективы стратегии зависят от действий ФРС и ситуации в экономике.

Сюрприз от регулятора в виде дополнительного повышения ставки или пессимистичные данные по инфляции могут ускорить продажу гособлигаций. Хотя в такой сценарий не особо верю.

Что делаю я?

• С краткосрочными долговыми бумагами пока особо не связываюсь, хотя, если честно, доходности здесь потрясающие.

• А вот, как уже сказал ранее, Direxion Daily 20+ Year Treasury Bull 3X Shares (NYSE:TMF) держу.