Эту статью хочется начать с отрывка из известной всем песни группы "Наутилус-Помпилус":

"Нас так долго учили любить твои запретные плоды... Гудбай, Америка..."

Современного российского инвестора и правда очень долго приучали "любить" американский рынок — ведь там и доходности что надо, и инструментов больше, и данных на порядок выше для анализа. Но, геополитические события сегодня привносят свои коррективы в нашу жизнь. Мир американского фондового рынка для инвестора из России и правда стал "запретным плодом". В каком-то смысле, слова песни оказались пророческими.

В такой непростой ситуации мы, как трейдеры и инвесторы, столь долго ориентированные на западные рынки, задаёмся вопросом "А есть ли жизнь на российском рынке?". Именно об этом я и пишу эту статью. Я отвечу на вопрос о перспективах российского рынка, а также покажу несколько недооценённых и перспективных компаний, которые уже сегодня можно включить в свой инвестиционный портфель.

Предисловие

Конечно же, прежде чем говорить о переходе на наш внутренний рынок, нужно понять его текущее состояние — стоит ли сейчас что-либо покупать, и каковы наши с вами перспективы?

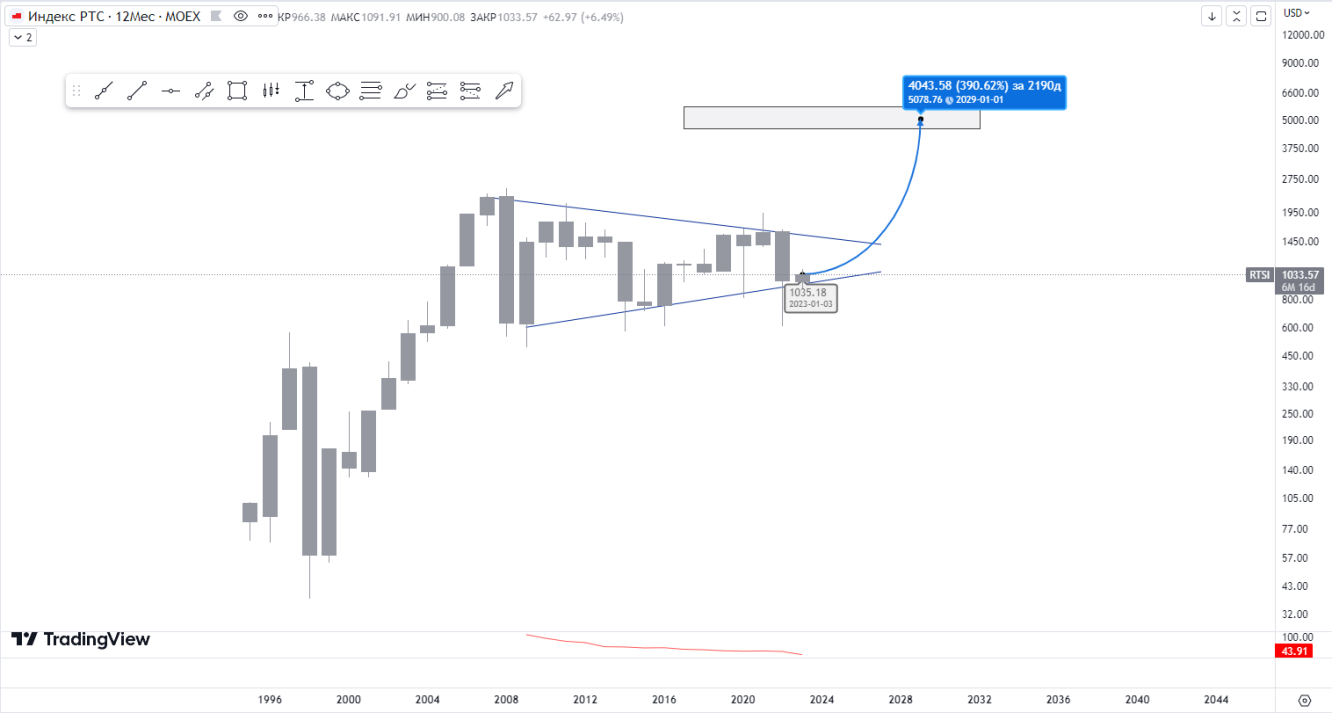

Именно поэтому мы начинаем наш путь с рассмотрения текущего состояния индекса РТС. Как видно из его графика (годовой период времени), рынок стоит в накоплении в форме равностороннего треугольника последние 15 лет. Т.е. доходность инвесторов на этом рынке в последние 15 лет околонулевая.

Зато в период с 1999 по 2007 год он выдал своим инвесторам 3856% прибыли! В годовом выражении это 482% в год! И текущая передышка длинной в 15 лет теперь кажется вполне оправданной.

Простое наложение сетки Фибоначчи, и вангование по фигуре треугольника, согласно учебнику Томаса Булковски, даёт нам внушительную цель по прибыли в районе 400%. Т.е. на полном пассиве можно заработать вполне приличные деньги.

Наврядли вы найдёте что-то подобное на западных рынках сегодня. Разве что можно обратить своё внимание на китайский рынок, экономика которго, к слову, уже сегодня вышла из рецессии и мчит вперёд на всех парах. Но там проценты прибыли гораздо скромнее, ведь экономика больше капитализирована, нежели наша.

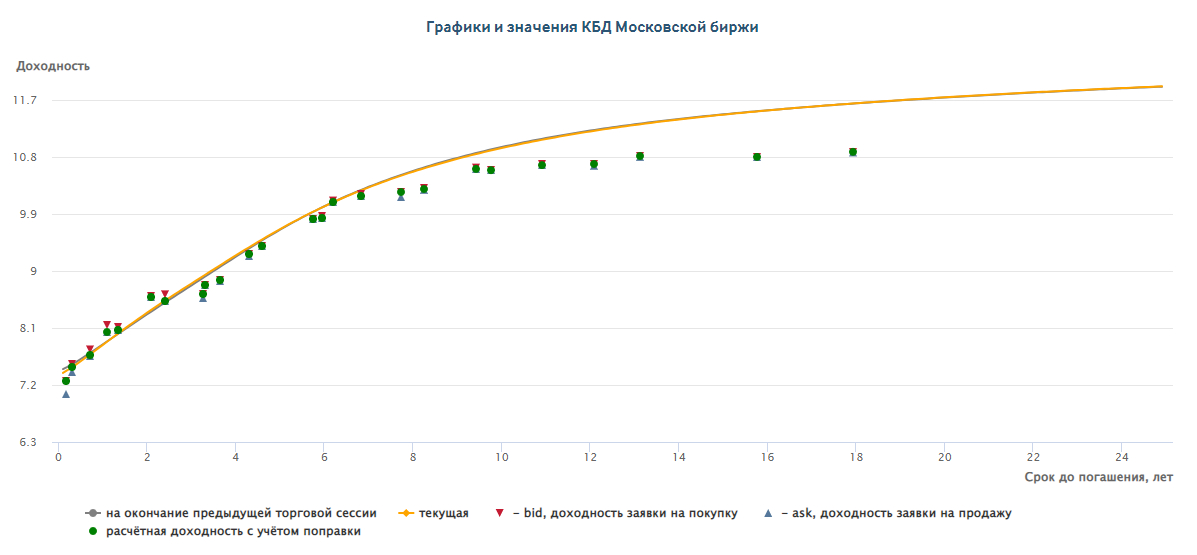

С индексом РТС, с точки зрения техничеких параметров, всё предельно ясно. А что там у нас на долговом рынке? Ведь это довольно серьёзная часть нашей экономики, здоровье которой косвенно отражает здоровье и потенциал всей страны.

На первый взгляд, становится очевидно, что наш долговой рынок, согласно кривой доходности, выглядит здоровым как космонавт перед отправкой на орбиту (вспомнил кривую доходности американского долгового рынка — смахнул слезу). Такое эталонное её состояние говорит нам о полном штиле на рынке рисковых инструментов — инвестировать можно вдолгую.

Конечно же, ко всему вышеописанному стоит добавить и внутринние события. В очередном послании федеральному собранию, которое состоялось в феврале этого года, наш президент чётко обозначил упор на развитие внутреннего рынка. Сюда входит и развитие инвестиционной среды, и развитие условий для работы среднего и малого бизнеса, процент которого сегодня в нашей экономике катастрофически мал. Также президент обозначил желание развивать нашу промышленность через внутренние инвестиции. В общем и целом, помимо технических показателей описанных выше, мы имеем поддержку со стороны государственного аппарата. Да, процесс небыстрый, согласен. Но и мы, как инвесторы, никуда особо не торопимся.

Привлекательные бумаги нашего рынка

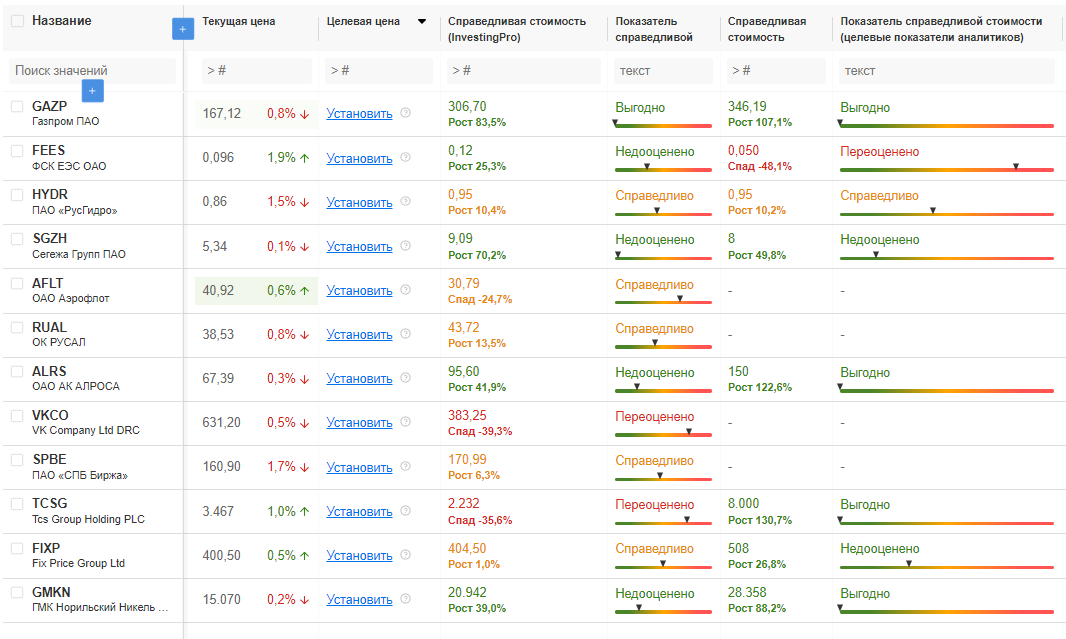

Ну а теперь мы переходим к самому интересному — что же всё-таки прикупить на нашем рынке? В отборе акций для составления долгосрочного портфеля я воспользовался сервисом InvestingPro. Довольно занимательный инструмент, который позволяет удобно сортировать списки ценных бумаг в портфели, получая по ним суммарные характеристики, прогнозы прибылей, и многие другие параметры.

Источник: InvestingPro

Выше представлен список из 12 акций российского рынка. Отбирал их изначально по чисто техническим параметрам. Смотрел сильно перепроданные компании, которые ещё не начали свой путь на новые высоты, как это делают сегодня множество других акций. Стоит отметить, что у всех компаний высокий потенциал, согласно оценкам аналитического инструмента от Investing.

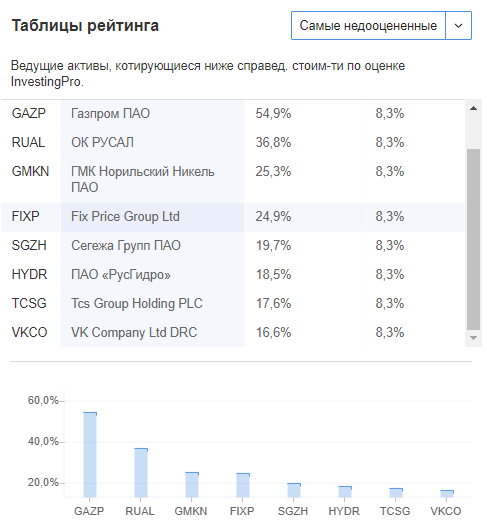

Источник: InvestingPro

Согласно коэффициенту Бэнджамина Грэмма, 8 из 12 представленных акций находятся сильно ниже своей справедливой стоимости, что делает потенциал успеха от покупки по текущим ценам довольно высоким. Стоит сказать, что в представленном списке есть несколько акций, которые уже начали свой путь наверх. Но это не делает их покупку в разрезе 5-10 лет непривлекатльной. Ведь мы говорим об инвестировании, а не о трейдинге. Точка входа — вещь полезная, но в данном случае не на 100% определяющая успех.

Техническая картина

Дальше, с описанием в кратком формате, чтобы не отвлекать вас своими измышлениями от сути, представлю все 12 компаний с их графиками.

АЛРОСА (MCX:ALRS)

Цена этой компании упала на значительные 56% от своего максимума, и так и не перешла в фазу коррекции этого падения. Тут представлен вполне стандартный паттерн "пробой трендовой".

Аэрофлот (MCX:AFLT)

Сегодня активно развивают авиационную промышленность — выпускают новые среднемагистральные самолёты российского производства, а также обновляют ближнемагистральную авиацию. Развивают инфраструктуру, увеличивают доступность перелётов для граждан, инвестируют во внутренний туризм. Ну и, конечно же, государственные субсидии. Аэрофлот всегда ими подпитывался. В общем, компания очень привлекательна в долгой перспективе.

ФСК ЕЭС (MCX:FEES)

Развитие внутренней промышленности на всех её уровнях, увеличение внутренних инвестиций, развитие внутреннего рынка сбыта — всё это повлечёт за собой повышенный рост энергопотребления. Промышленный рост немыслим без энергии. А именно энергией, точнее, её поставками, и занимается компания Россети.

Fix Price (MCX:FIXPDR)

Очень молодой ретейлер российского рынка. Перспективы у него довольно велики, в связи с развитием внутреннего рынка сбыта и всего прочего, описанного выше. Точка входа относительно неудобная, т.к. цена уже активно начала расти.

Газпром (MCX:GAZP)

Газпром — это наше всё. Несмотря на события последних двух уже практически лет, эта компания чувствует себя прекрасно. Опять же, развитие внутренней промышленности и рынков сбыта снова отсылает нас к вопросу об энергии. Именно её-то и поставляет Газпром. Ну и не стоит забывать про внешних потребителей, которые также наращивают темпы роста — Китай и Индию.

ГМК Норильский Никель (MCX:GMKN)

Раз уж мы за промышленность речь ведём и её развитие, то нельзя пройти мимо такой компании как Норникель. Никель — это важный металл, используемый в первую очередь в производстве брони, спрос на которую сейчас очень велик. Конечно же, он используется в очень широком спектре металлических изделий, так что в связи с наращиванием темпов роста промышленность будет нуждаться в бОльших объёмах поставок этого металла.

РусГидро (MCX:HYDR)

И снова энергетики — Русгидро. Это компания, владеющая большинстовм ГЭС в нашей стране, и, соотвественно, её дела будут идти очень хорошо. Стоит отметить, что в момент последнего кризиса, сложившего весь наш рынок на 40-60%, Русгидро стояла "на месте" и очень легко перенесла все последние нвзгоды.

РУСАЛ (MCX:RUAL)

Русский алюминий также относится к списку промышленников, и сегодня он выглядит привлекательно со всех точек зрения.

Сегежа Групп (MCX:SGZH)

Куда же без лесорубов? Сегежа является крупной компанией в части лесозаготовки и обладает полным циклом производства. В общем, её также можно отнести к перспективным компаниям для внесения в инвестиционный портфель.

СПБ Биржа (MCX:SPBE)

Санкт-Петебругсркая биржа известна своим довольно неудачным IPO. Но так бывает практически со всеми, сразу после выхода на рынок ценных бумаг. Сейчас же компания интересна в виду нарастающего оборота работы с китайским фондовым рынком, ну и, конечно же, в связи с развитием внутренней инвестиционной среды.

TCS Group (MCX:TCSGDR)

Этот локомотив банкосвского сектора нашей страны невозможно было не включить в этот список. Тиньков всегда был мастером по привлечению людей на фондовый рынок, может, и сегодня он даст нам "огоньку". Да, точка входа сейчас не очень интересная для среднесрочных инвесторов. Кстати, отлично прокатился на последнем восходящем движении — можете посмотреть подтвержение в моём телеграм-канале. Постоянно публикую там подобные сделки.

VK Company (MCX:VKCODR)

Прогрессивная, молодая, развивающаяся компания под названием ВКонтакте. Тут есть все шансы на приличный рост, ввиду её молодости и перспективности.

Резюме

Материал получился очень длинным, но содержательным. Надеюсь, после его прочтения у вас не осталось вопросов о привлекательности нашего рынка для создания на нём своего инвестиционного портфеля. Конечно же, представленные акции могут не отвечать вашим требованиям по субъективным причинам, и вы можете прибегнуть к покупке лишь небольшой части из представленного списка. Я же выделил на эту идею 15% своего портфеля с равным риском на каждую бумагу.

Сколь бы перспективными ни казались вам те или иные сделки, всегда сохраняйте свой риск- и мани-менеджмент. Ну и про холодную голову не забывайте.

Больше интересной информации по рынку вы можете увидеть в моём телеграм-канале, проходите по ссылке в моём профиле. Там я регулярно даю сделки, свежую аналитику, новости и освещаю текущие события, такие, как заседание и пресс-конференция ФРС этим вечером.