Отчет по инфляции в США за май вполне мог вчера вызвать серьезные рыночные потрясения, но на этот раз рынок не ошибся с прогнозом: базовая инфляция ускорилась до 0.4% в месячном выражении, общая инфляция замедлилась до 4.0%.

Учитывая рыночный консенсус, что FOMC, без сюрпризов во входящей статистике, пропустит повышение в июне, шансы данного исхода выросли, что в моменте даже несколько ослабило доллар.

Тем не менее дальнейшая торговля показала, что равновесие перед FOMC это уровень 1.08 по EUR/USD и 103 пункта по индексу доллара (DXY). На дневном графике EUR/USD прослеживается начальная стадия укрепления европейской валюты против доллара:

Общую реакцию рынка на отчет CPI можно охарактеризовать как повышение спроса на риск, так как валюты стран G10, чувствительные к колебаниям делового цикла, показали вчера наибольшую внутридневную доходность. Так, хорошо выросли NOK, SEK, что обычно происходит при ротации в поисках доходности внутри Европы.

В то же время иена ослабла и в целом с начала июня не следует общему паттерну укрепления против доллара. Технический график индекса иены указывает на консолидацию перед возможным прорыв вниз:

На USD/JPY это примерно будет соответствовать уровню 141.80-142.00, это пик с ноября 2022. Предел толерантности японских властей, согласно прошедшей валютной интервенции, составляет 145 иен за доллар.

Потенциальным катализатором ослабления иены может стать заседание Банка Японии в пятницу и «подозрительный» диапазон USD/JPY, несмотря на слабость доллара, может говорить о растущих шансах разочарования решением в пятницу, то есть представлять собой ставку на исход, что ястребиных изменений в политике не произойдет.

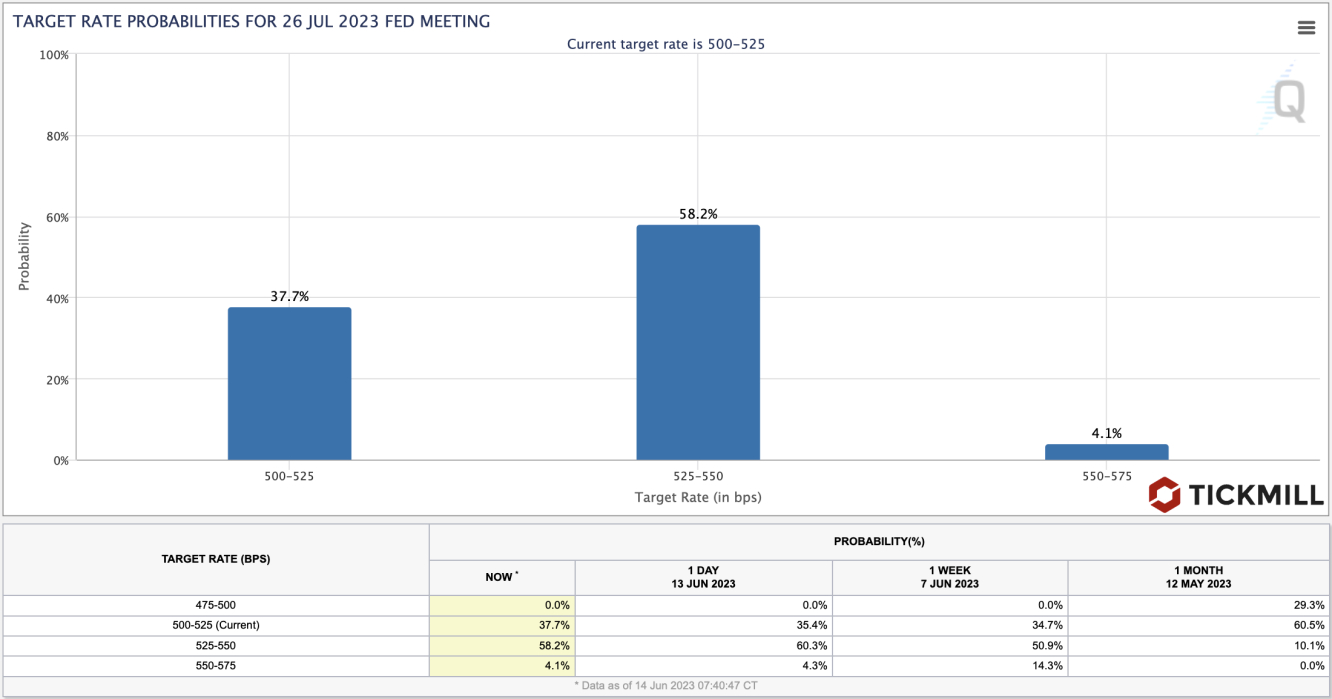

Кроме заявления FOMC и пресс-конференции Пауэлла, рынки, вероятно, также обратят внимание на Dot Plot (ожидания топ-менеджеров ФРС по процентной ставке в 2023, 2024 и в долгосрочном периоде). Если медианный прогноз будет указывать еще на одно повышение в 2023, шансы повышения в июле вырастут, что должно оказать поддержку доллару. На данный момент шансы ужесточения 26 июля оцениваются в 58.2%, паузы – в 37.7%:

Артур Идиатулин, рыночный обозреватель Tickmill UK