• Джордж Сорос передал управление фондом Soros Fund Management и Open Society Foundations своему сыну Алексу Соросу.

• Фонд показывает положительную доходность с 2020 года.

• И это несмотря на то, что в его портфеле доминируют финансовые компании.

Джордж Сорос попал в новостные заголовки на этой неделе, подав в отставку с поста руководителя Open Society Foundations и Soros Fund Management и передав бразды правления своему сыну Алексу. Как заявил Сорос, «он это заслужил».

Это неожиданный поворот, поскольку в прошлом Сорос не хотел, чтобы его дети встали у руля.

Несмотря на неудачный для акций 2022 год, фонд Сороса показывает впечатляющую доходность за последние три года.

Источник: InvestingPro

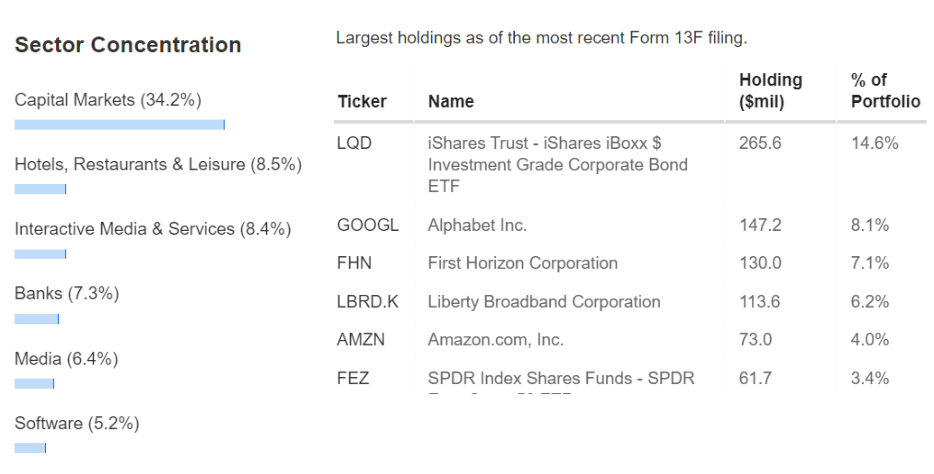

В числе прочих инструментов, в портфеле фонда доминируют финансовые институты, представленные в iShares iBoxx $ Investment Grade Corporate Bond ETF (NYSE:LQD).

Источник: InvestingPro

Давайте посмотрим на перспективы главных активов этого портфеля с помощью InvestingPro.

iShares iBoxx $ Investment Grade Corporate Bond ETF

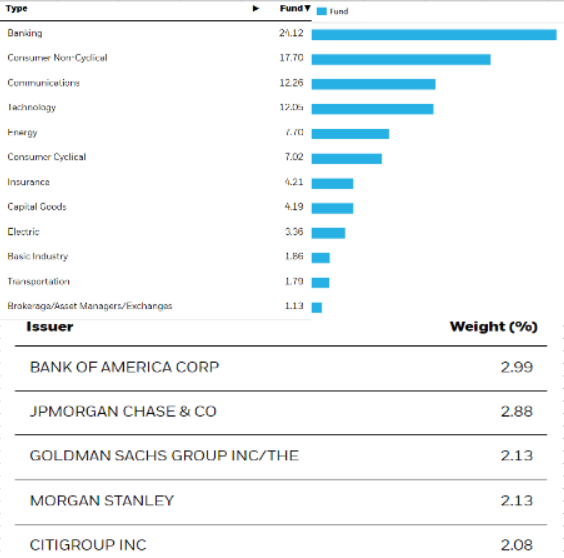

Биржевой фонд iShares ETF с долей 14,5% — это крупнейший компонент инвестиционного портфеля Сороса, что оказывает существенное влияние на оценку. Стоит отметить, что этот фонд ориентирован на банковский сектор, на долю которого приходится 25% от общих активов.

Источник: www.ishares.com

Среди пяти ведущих банков у трех сейчас положительные перспективы с точки зрения справедливой стоимости: Bank of America Corporation (NYSE:BAC) обладает потенциалом роста на 10,4%, Citigroup (NYSE:C) — на 24,4%, а акции лидера Goldman Sachs Group (NYSE:GS) могут вырасти более чем на 50%.

Если только в американском банковском секторе не произойдут новые потрясения, а такая вероятность существует, крупнейшие компоненты этого ETF должны продолжить рост.

Alphabet

Широко известный технологический гигант Alphabet (NASDAQ:GOOGL) воспользовался текущим «бычьим» рынком по акциям США.

Решение ФРС сделать паузу в повышении процентных ставок, как предполагается, окажет краткосрочную поддержку основным американским индексам, правда не исключено, что во втором полугодии центробанк снова будет увеличивать ставки.

В настоящий момент акции Alphabet консолидируются после сильного увеличения спроса.

Следующим таргетом для «быков», похоже, станет зона предложения в районе $140. Росту к ней, возможно, будет предшествовать естественный откат после столь динамичного ралли.

При коррекционном сценарии первоначальной целью станет линия локального восходящего тренда.

First Horizon Bank

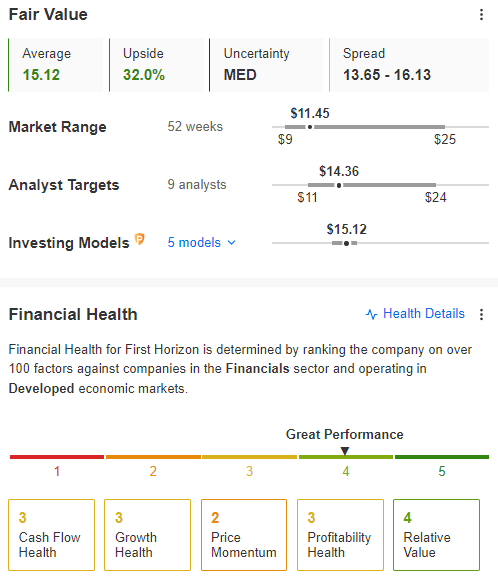

Акции First Horizon Bank (NYSE:FHN) сильно упали за последние месяцы из-за проблем в американском банковском секторе вслед за крахом Silicon Valley Bank.

Однако ситуация стабилизировалась благодаря вмешательству ФРС, которая закачала в рынок существенные объемы ликвидности и предложила банкам дополнительные каналы поддержки.

С фундаментальной точки зрения, этот банк находится в хорошей форме, если судить по его высокому рейтингу финансового благополучия и справедливой стоимости InvestingPro, указывающей на потенциал роста более чем на 30%.

Источник: InvestingPro

Риски для американского банковского сектора могут остаться высокими, если ФРС повысит процентные ставки и сократит баланс позднее в этом году. Это увеличивает вероятность событий из разряда «черный лебедь», которые могут обернуться обвалом рынка.

По этой причине, прежде чем подбирать акции для своего портфеля, вам следует проводить тщательный анализ.

Вы можете оформить подписку и испытать премиальную платформу InvestingPro, предоставляющую комплексный набор инструментов для проведения углубленного анализа.

Инструменты InvestingPro помогают искушенным инвесторам анализировать акции. Вооружившись аналитикой экспертов с Уолл-стрит и комплексными моделями оценки, инвесторы могут принимать обдуманные решения, максимизируя свою доходность.

Вы сможете с легкостью найти полную, всеобъемлющую информацию о различных компаниях на одной странице в одном месте, что сэкономит вам время и усилия.

Оформите бесплатную пробную 7-дневную подписку на InvestingPro сегодня!

Дисклеймер: Эта статья была написана исключительно в информационных целях. Она не представляет собой запрос, предложение, совет, консультацию или рекомендацию об инвестировании, а значит, не преследует цель побудить читателя к покупке тех или иных активов. Не забывайте о том, что любой актив оценивается исходя из различных параметров и подвержен существенным рискам, а значит, читатель должен сам принимать решения об инвестировании и брать на себя сопряженные с ними риски. Автор не владеет упомянутыми в этой статье активами.