Отслеживая индикаторы инфляции и девальвации, и то, и то для облигационного рынка – беда, мы мониторим динамику накопленных фондов (ликвидная часть ФНБ), динамику денежной массы и динамику госдолга.

Иногда наблюдение наводит на сторонние мысли. В частности, о госдолге. В экономике, состоящей, минимум, на 2/3 (или ¾?) из госсобственности, госдолг в отдельности не так показателен. И всё же.

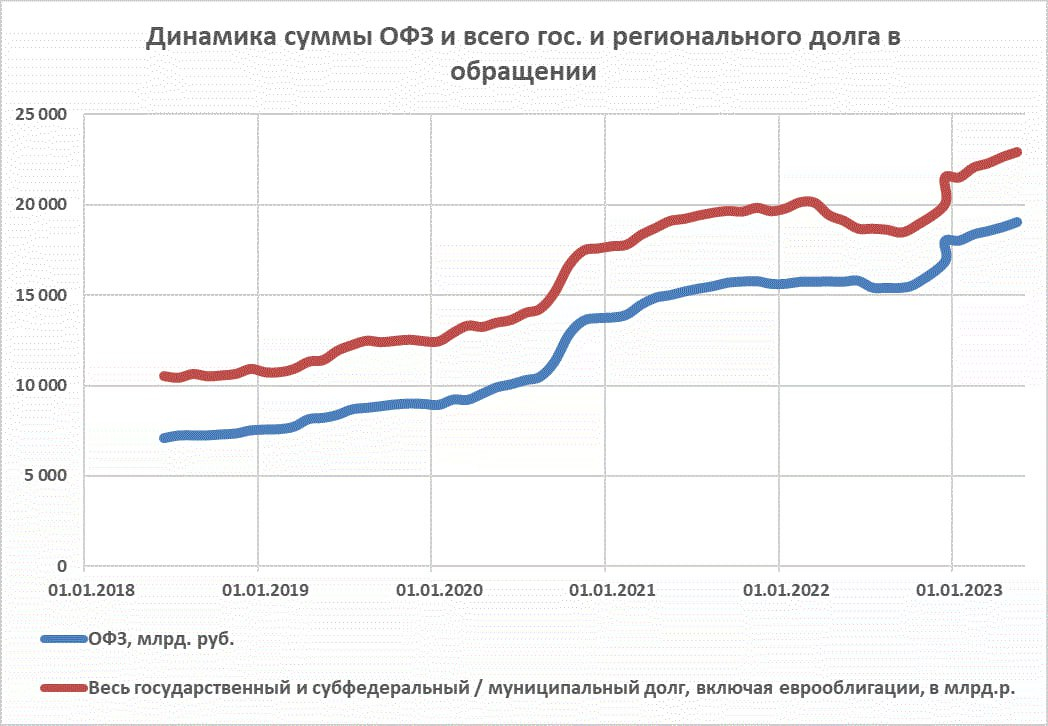

На графиках динамика ОФЗ и общего госдолга. И, что полезнее, доля госдолга в рублевом сегменте облигаций и на всем рынке российских облигаций, включая еврооблигации.

Доля госзаимствований в общем долге растет, и это хорошо читается. В рублевом сегменте последнее время она, вроде бы, стабильна. Но стабилизация обманчива: в общем долге доля неуклонно увеличивается. Ждать, когда каждая вторая облигация на МосБирже будет ОФЗ, наверняка, недолго. Когда ими будут 6 из 10 бумаг – возможно, тоже.

Можно возразить, что долгов у государства всё ещё мало, и наблюдение не имеет практического смысла.

Имеет. У любого рынка есть свой баланс спроса и предложения. Скорость заимствований через ОФЗ его, похоже, нарушает. На последнем аукционе Минфин размещал 6-летние ОФЗ с доходностью 10,2%, 15-летние – почти под 11% годовых. При ключевой ставке 7,5%.

Если не вдаваться в теории, очевидный результат для инвестора – неэффективность вложений в госбумаги. Есть волатильность, доходности почти нет. Индекс ОФЗ, RGBITR – +3% за 3 года. Исходя из потребности бюджета в деньгах следующие 3 года вряд ли поправят картину.