В сети много говорят об инвестициях с целью получения пассивного дохода, при этом зачастую приводят примеры портфелей, состоящих только из акций, которые даже не платят дивиденды или делают это крайне нестабильно. Такие вложения скорее рассчитаны на рост капитала, а пассивным доходом тут даже не пахнет.

Инвестиции для получения пассивного дохода по определению должны приносить устойчивый, максимально прогнозируемый денежный поток. Значит для этого стоит использовать соответствующие инструменты, в частности, облигации.

Хочу наглядно продемонстрировать, как долговые ценные бумаги могут помочь это сделать на примере построения облигационного портфеля, главной задачей которого является получение ежемесячного пассивного дохода.

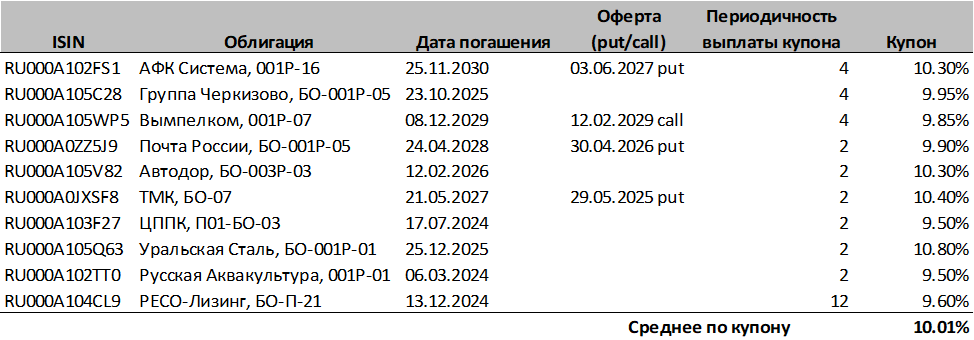

Для этого в портфель были отобраны корпоративные бонды, имеющие высокую доходность к погашению по сравнению с ОФЗ и высокую купонную доходность (купон/номинал). Среднее значение купонной доходности — 10,01%.

Также, чтобы продемонстрировать разнообразие облигаций, я включил в портфель бумаги с фиксированным купоном, но разной частотой их выплаты. В портфеле есть облигации, по которым производятся выплаты 2, 4 и 12 раз в год. И, да, существуют даже те, по которым выплаты приходят ежемесячно.

Всего в портфель вошло 10 ликвидных облигаций из разных отраслей российской экономики. Это достаточная диверсификация для того, чтобы спокойно, например, распределить сумму 10 млн рублей. Эту сумму я и взял в качестве примера.

Доля каждой облигации составляет около 10% от общего капитала.

Индикативная доходность (доходность к погашению) портфеля составила 9,99%. Как правило, она идеально не совпадает с реальной полученной доходностью. Реальная доходность обычно или ниже, или выше индикативной доходности, но близка к ней.

Чтобы достигнуть индикативную доходность, необходимо все получаемые в течение жизни облигации купоны реинвестировать под процентную ставку, не ниже доходности, которая была у облигации при покупке, а это не всегда получается. Во-первых, ставки могут меняться, во-вторых, не все средства могут реинвестироваться.

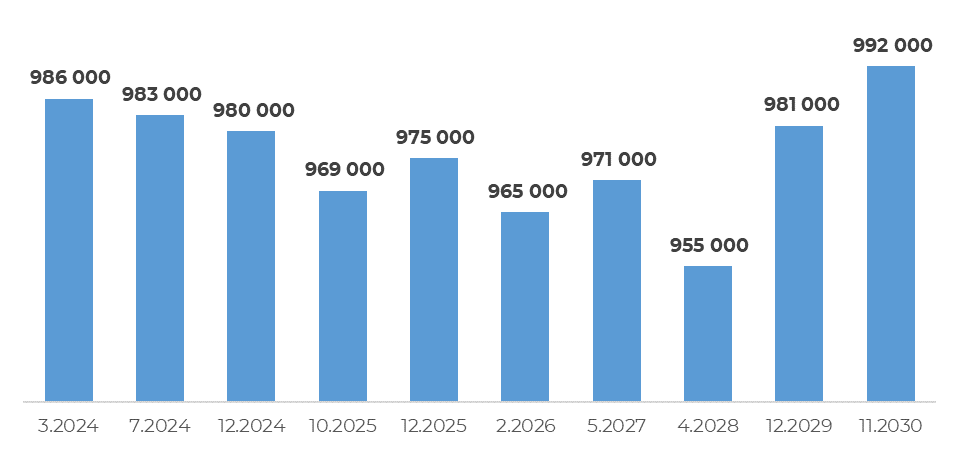

Сформированный портфель будет приносить ежемесячно в среднем 80 720 рублей. Средства можно получать как на брокерский счет, так и на банковскую карту.

Ниже приведен график выплат по месяцам.

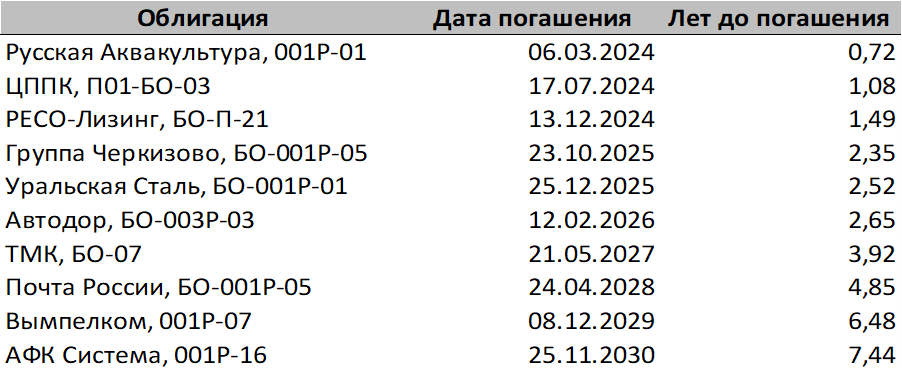

Также привел график погашения облигаций. Из него видно, что облигации погашаются каждый год, начиная с 2024 и заканчивая 2030 годом. Такая стратегия погашения была выбрана намеренно, в качестве примера, и называется лестницей облигаций.

Суть стратегии заключается в распределении инвестиционной суммы между несколькими разными по срокам погашения выпусками облигаций. Призвана защитить от изменения процентных ставок.

В случае, если процентные ставки будут повышаться, средства от погашенных коротких облигаций будут реинвестированы в облигации с большей доходностью. А если ставки, наоборот, будут снижаться, то в портфеле будут долгосрочные облигации с зафиксированной высокой доходностью.

В июне 2023 года ситуация такова, что Банк России может повысить ключевую процентную ставку уже во втором полугодии 2023 года. Поэтому коротких облигаций (1-3 года) в этой лестнице больше. Чтобы была возможность купить более доходные облигации в случае роста ставки.

Благодаря стратегии "лестница облигаций", модифицированная дюрация составила всего 2,01.

Этот параметр показывает, насколько изменится стоимость портфеля в случае изменения его доходности.

Например, если индикативная доходность портфеля вырастет с текущих 10% до 13%, то его стоимость снизится примерно на 6%, и наоборот, если доходность снизится с 10% до, например, 5%, то стоимость портфеля вырастет на 10%. График, отражающий эту зависимость, представлен ниже.

С помощью модифицированной дюрации мы можем управлять волатильностью нашего портфеля.

Стоит отметить, что по мере истечения времени модифицированная дюрация будет снижаться, а значит и волатильность портфеля тоже.

В примере набор облигаций решает конкретную задачу – получение ежемесячного пассивного дохода. Однако подобный портфель можно сформировать под другие цели: защититься от инфляции, получить максимальную инвестиционную доходность к определенному времени, сформировать финансовую подушку безопасности, сформировать стабильный доход и т.д.

Под каждую задачу есть возможность сформировать свою стратегию на облигациях. Это гибкий инструмент, который должен быть в арсенале каждого долгосрочного инвестора, стремящегося поддерживать высокий уровень диверсификации портфеля.

Облигации — это консервативный инструмент, приносящий стабильный доход, но порой имеющий не консервативную доходность.

Обращаю внимание, что данный пост не является инвестиционной рекомендацией. Облигации представленные здесь были выбраны только в качестве примера.

Модельный портфель формировался в июне 2023 года.